Bildnachweis: AdobeStock_luzitanija.

Rund 780 Ende 2023 börsennotierte deutsche Unternehmen erwirtschafteten 2022 mit rund 6,7 Mio. Mitarbeitern (Vj. 6,8 Mio.) einen kumulierten Umsatz in Höhe von rund 3 Bio. EUR (Vj. 2,5 Bio. EUR). Ihr kumulierter Jahresüberschuss ging zurück auf 159 Mrd. EUR (Vj. 182 Mrd. EUR). Ihr Vermögen, gemessen an der Bilanzsumme, stieg von 8,2 auf 8,5 Mio. EUR. Die Zahl von 172 Mrd. EUR Eigenkapital (Vj. 162 Mrd. EUR) in den 2022er Emittenten-Bilanzen kann sich ebenfalls sehen lassen. Die kumulierte Marktkapitalisierung der „Deutschland AG“ lag Ende 2023 bei 2,57 Bio. EUR (Vj. 2,34 Bio., +10%), blieb damit aber in ihrer Entwicklung hinter dem DAX zurück (+20,3%). Nur noch weniger als 400 Unternehmen wiesen Ende 2023 eine Market Cap von mehr als 100 Mio. EUR auf. Das sind die ersten Ergebnisse von „Listed Germany“ – die Studie, Teil III – Titelthema der neuen Ausgabe des E-Magazins 1/2024.

Wie hoch ist der Wert aller börsennotierten deutschen Unternehmen? Und wie groß ist ihre volkswirtschaftliche Bedeutung, gemessen an kumulierten Bilanzzahlen? Mit diesen Fragen setzte sich GoingPublic im März 2024 im Rahmen seiner jährlichen Studie zum dritten Mal auseinander.

Struktur des deutschen Aktienmarktes

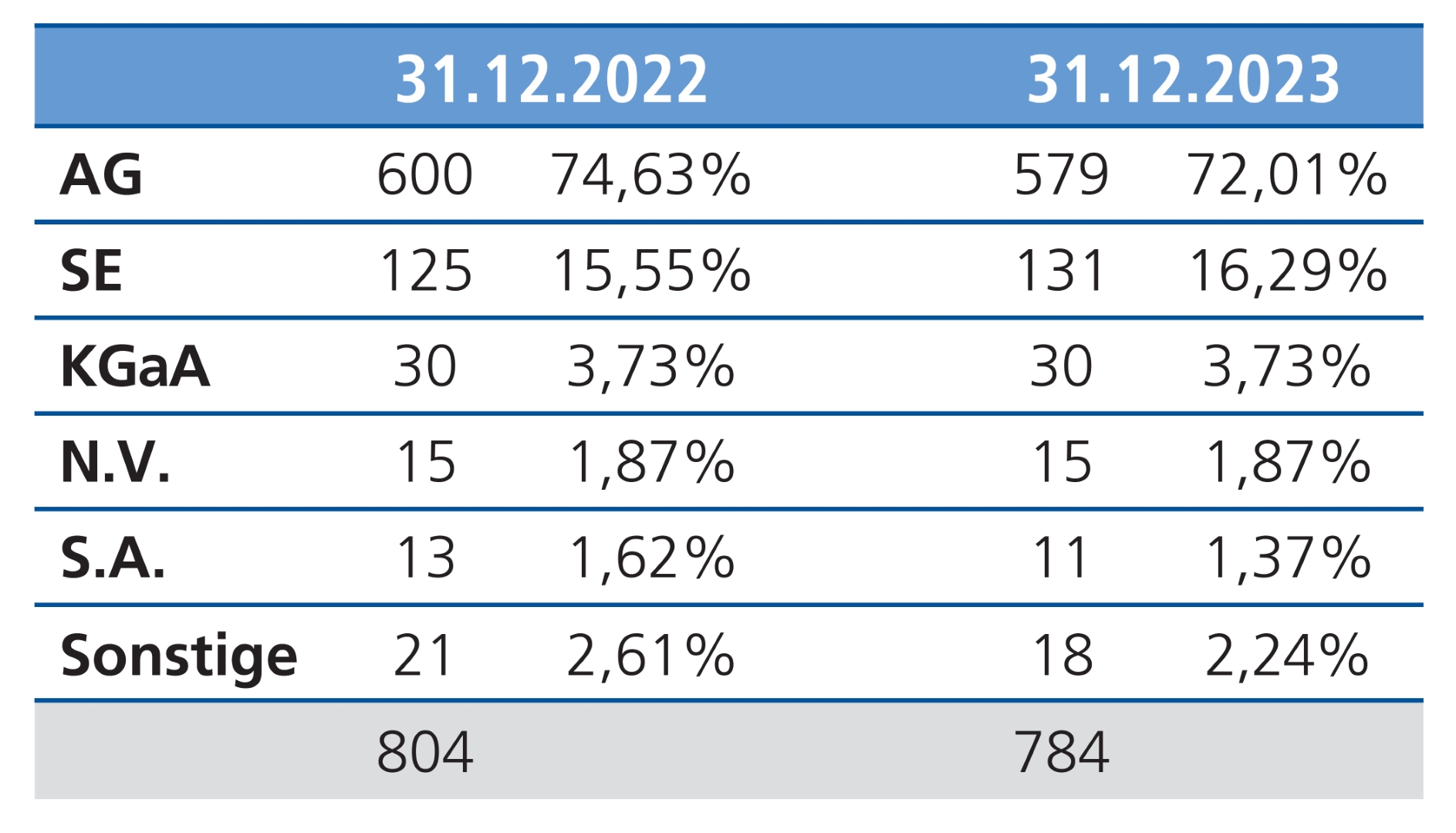

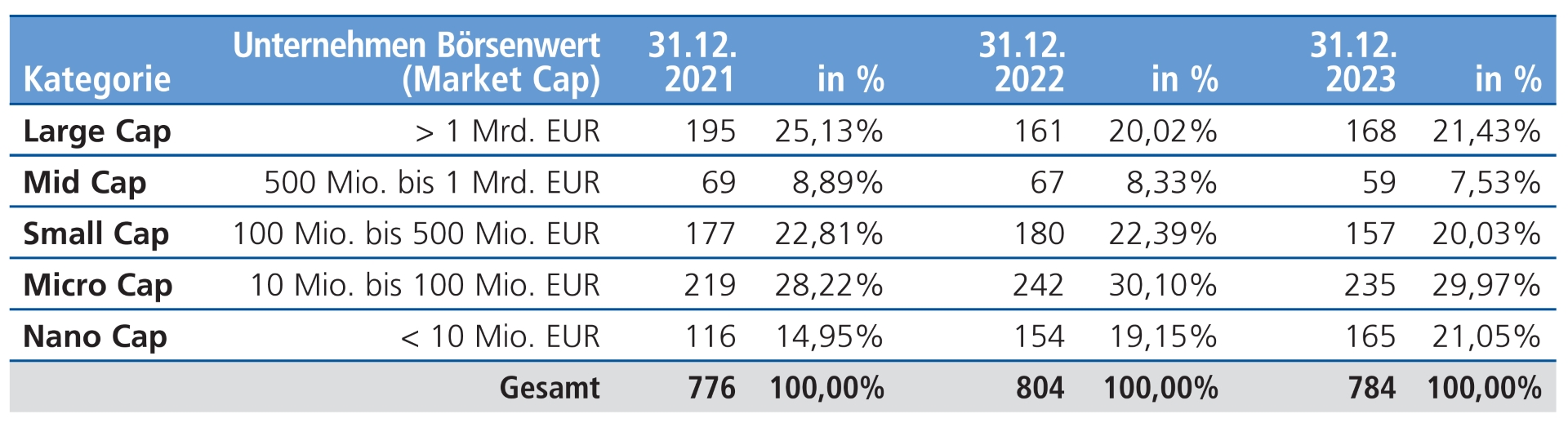

Die von GoingPublic und AfU Research zunächst ermittelte Grundgesamtheit zum 31.12.2023 umfasste rund 840 Unternehmen. Aus der Untersuchung heraus genommen wurden dann insolvente, vor allem im General Standard notierte Unternehmen, einige Zertifikate sowie einige ausländische Gesellschaften mit Primärlisting in Deutschland, so dass 784 Gesellschaften verblieben (Vorjahr 804). Nur noch 398 von ihnen (Vorjahr 426) oder 51% (Vorjahr 53%) haben ihre Heimat in den gesetzlich regulierten Marktsegmenten:

- 284 im Prime Standard (Vorjahr 303, darunter die 160 „Indexwerte“),

- 89 im General Standard (Vorjahr 98) sowie

- 25 im regulierten Markt der Regionalbörsen (Vorjahr 25).

Die 160 Werte der bekannten Indizes DAX (40), MDAX (50) und SDAX (70) verdienen allein schon wegen ihrer Größe und Bedeutung besondere Aufmerksamkeit. Der TecDAX blieb wieder unberücksichtigt, da hier alle enthaltenen Aktien seit einigen Jahren doppelt, d.h. auch in einem der anderen Indizes, vertreten sind.

Es verbleiben 355 (Vorjahr 348) Unternehmen (45%), die im Freiverkehr der verschiedenen deutschen Börsen notieren:

- 47 in Scale (Börse Frankfurt, Vorjahr 50)

- 70 in m:access (Börse München, Vorjahr 66), davon 4 gleichzeitig in Scale

- 28 im Primärmarkt (Börse Düsseldorf, in der vorliegenden Studie erfasst 23), erstmals gesondert mit aufgenommen

- 221 (Vorjahr 212) im Sonstigen Freiverkehr, davon rund 60 im Basic Board der Frankfurter Wertpapierbörse

In der vorliegenden Studie fassen wir aus Gründen der besseren Vergleichbarkeit Scale (Frankfurt) m:access (München) und – neu – auch den Primärmarkt in Düsseldorf als „Premium-Segmente“ (in den Tabellen „Freiverkehr Premium“ genannt) zusammen. Mit artec, Blue Cap, EQS Group und Mensch und Maschine sind weiter vier Unternehmen sowohl Teil von Scale als auch m:access. FCR Immobilien sowie – neu – auch die NSI Asset AG sind im General Standard und gleichzeitig in m:access zuhause sind.

Eine letzte betrachtete Gruppestellen die im Ausland notierten deutschen Aktiengesellschaften dar. Bisher trug hier nur das deutsche Vorzeige-Biotech BioNTech (Börsenwert Ende 2023 noch 23 Mrd. EUR nach 35 Mrd. EUR im Vorjahr) wesentliche Kennzahlen bei. Durch den Umstand, dass Linde, das eigentlich wertvollste deutsche Unternehmen (Market Cap Ende 2023 rund 203 Mrd. EUR), nun nur noch hier geführt wird und Birkenstock nach US-IPO mit rund 8 Mrd. EUR Börsenwert neu hinzu kam, gewinnt das Segment wesentlichere Bedeutung. 31 deutsche Auslandswerte bzw. rund 4% (Vorjahr 30) gingen in die Untersuchung ein (siehe auch Kasten).

Trend zur SE und zur Namensaktie

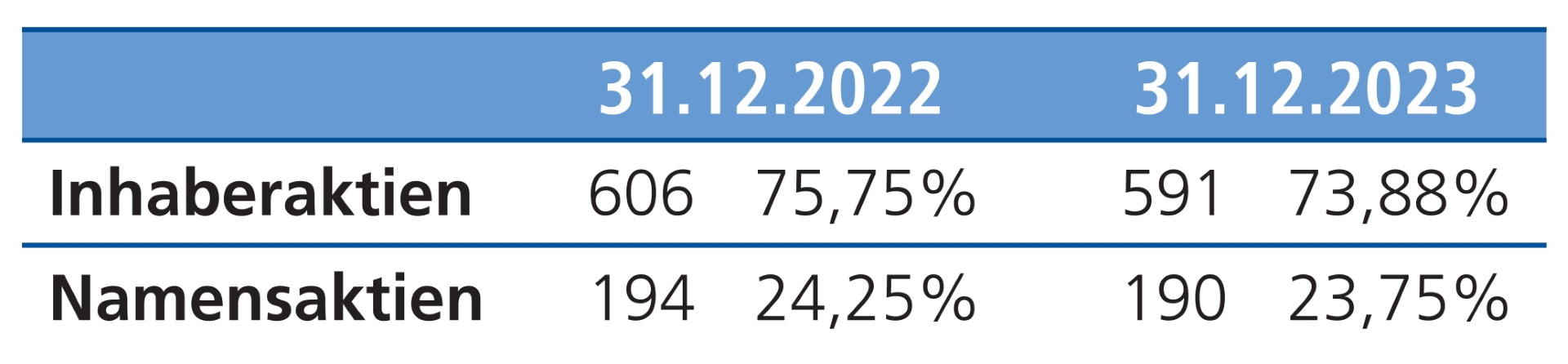

Was die bei deutschen Emittenten anzutreffenden Rechtsformen (Abb. 2) angeht, ist weiter der kontinuierliche Trend weg von der deutschen AG hin zur Europäischen Aktiengesellschaft (Societas Europaea, kurz SE) festzustellen, in der inzwischen 131 (Vorjahr 125) der untersuchten 784 Unternehmen bzw. rund 16,7% (Vorjahr 15,5%) firmieren. Bei der Aktiengattung (Abb. 3) gibt es hingegen wenig neues: 190 (Vj. 194) der untersuchten Emittenten oder 24% nutzen die Namensaktie bereits. Aufgrund der erstmals 2025 verpflichtenden jährlichen Meldung aller Aktionäre ans Bundeszentralamt für Steuern gemäß des Mitteilungsverfahrens Kapitalertragsteuer auf Dividenden und Hinterlegungsscheine (MiKaDiv) wird Emittenten mit Inhaberaktien durch den Gesetzgeber allerdings eine weitere Hürde auferlegt.

Gerade das sollte den Trend zur Namensaktie in den kommenden Jahren noch verstärken. Im Moment überwiegt die Inhaberaktie in unserer Studie noch mit 591 (Vorjahr 606) Emittenten oder 76%.

Bilanzdaten 2022

Im Folgenden werfen wir einen Blick auf die Bilanzdaten des Jahres 2022 (Tab. 4–8) für unsere Grundgesamtheit – bestehend aus allen zum 31.12.2023 notierten deutschen Gesellschaften sowie einigen ausländischen Emittenten, die in Deutschland notieren und deutsche Wurzeln oder einen wesentlichen Deutschland-Bezug haben. Verglichen wird mit den Bilanzdaten der zum 31.12.2022 notierten Unternehmen und den Daten aus deren Jahresabschlüssen 2021. Nur so lässt sich nach unserem Dafürhalten die Wirtschaftskraft der aktuell notierten deutschen Unternehmen (Maßstab: jeweils notiert am letzten Jahresultimo) ermitteln. Gegenstand der Betrachtung sind die fünf kumulierten Kennzahlen „Umsatz“, „Jahresüberschuss“, „Mitarbeiterzahl“, „Bilanzsumme“ und „Eigenkapital“.

Die wirtschaftliche Kraft der deutschen Auslandsaktien

Die 31 deutschen Unternehmen, die ihr Primärlisting im Ausland haben, allen voran die Large Caps Linde, BioNTech und Birkenstock, brachten zum 31. Dezember 2023 eine kumulierte Marktkapitalisierung in Höhe von 247,4 Mrd. EUR auf die Waage. Sie erzielten 2022 mit rund 114.000 Mitarbeitern Erlöse in Höhe von rund 58,4 Mrd. EUR. Ihr Jahresüberschuss belief sich auf 11,3 Mrd. EUR. Ihre Vermögenswerte, gemessen an der Bilanzsumme, addierten sich auf 114 Mrd. EUR. Dies bei insgesamt 63 Mrd. EUR Eigenkapital, woraus sich eine Eigenkapitalquote von 55% ableiten lässt.

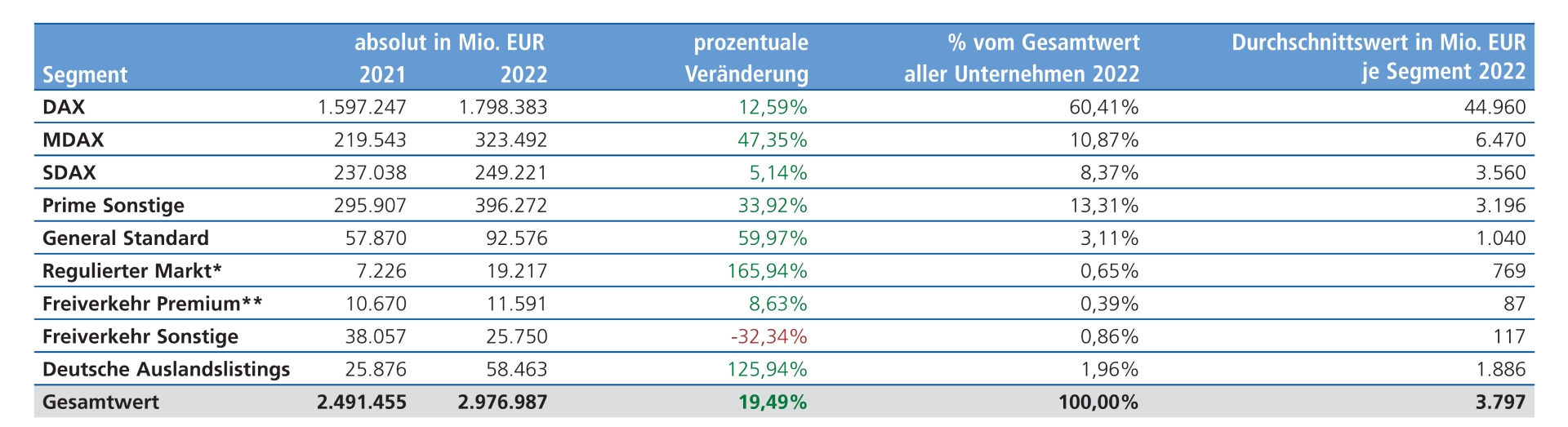

20% mehr Umsatz, 12% weniger Gewinn

Die Unternehmen in unserer Untersuchung verzeichneten fast eine halbe Billion (485 Mrd. EUR) Umsatzzuwachs auf kumuliert 2,98 Bio. EUR, aber 22,5 Mrd. EUR weniger Gewinn – der kumulierte Jahresüberschuss ging von 182 auf 159 Mrd. EUR zurück. Woher kommt diese auf den ersten Blick ungewöhnliche Entwicklung? Einmal wirkten sich die gestiegenen Energiepreise massiv auf den Umsatz der Energiekonzerne aus. Im DAX wiesen allein E.ON und RWE zusammen 52 Mrd. EUR mehr Umsatz aus. Uniper (Prime Sonstige) legte gar 110 Mrd. EUR zu. Auch die Autobauer hatten Konjunktur. BMW, Mercedes und Volkswagen wuchsen kräftig um kumuliert 76 Mrd. EUR. Im MDAX ist unter anderem Hochtief zu nennen (+26 Mrd. EUR). Der Regulierte Markt der Regionalbörsen steht und fällt mit TUI (Umsatzanstieg von 4,7 auf 16,5 Mrd. EUR). Nach dem Lock-Down 2021 kehrten die Umsätze wie bei TUI auch bei den anderen Reise- und Tourismus-Konzernen zurück (Hapag-Lloyd, Prime Sonstige, +12 Mrd. EUR, Lufthansa, MDAX, + 16 Mrd. EUR u.a.).

Die kumulierten Jahresüberschüsse hingegen gingen im Wesentlichen aufgrund von Sondersituationen zurück, die steigende Gewinne bei vielen Unternehmen überkompensierten. So sank der Gewinn allein bei BASF um über 6 Mrd. EUR. Die erwachende Immobilienkrise ließ Werte wie Vonovia und Aroundtown (kumulierte Gewinneinbrüche fast 5 Mrd. EUR) im Ertrag einbrechen. Bei Mercedes-Benz ging der Jahresüberschuss auf Konzernebene aufgrund des Carve-out von Daimler-Truck um 8,5 Mrd. EUR zurück. Last not least verdient auch Delivery Hero eine Erwähnung, die tief ins Minus rutschten und eine Jahresfehlbetrag von rund 3 Mrd. EUR ausweisen mussten.

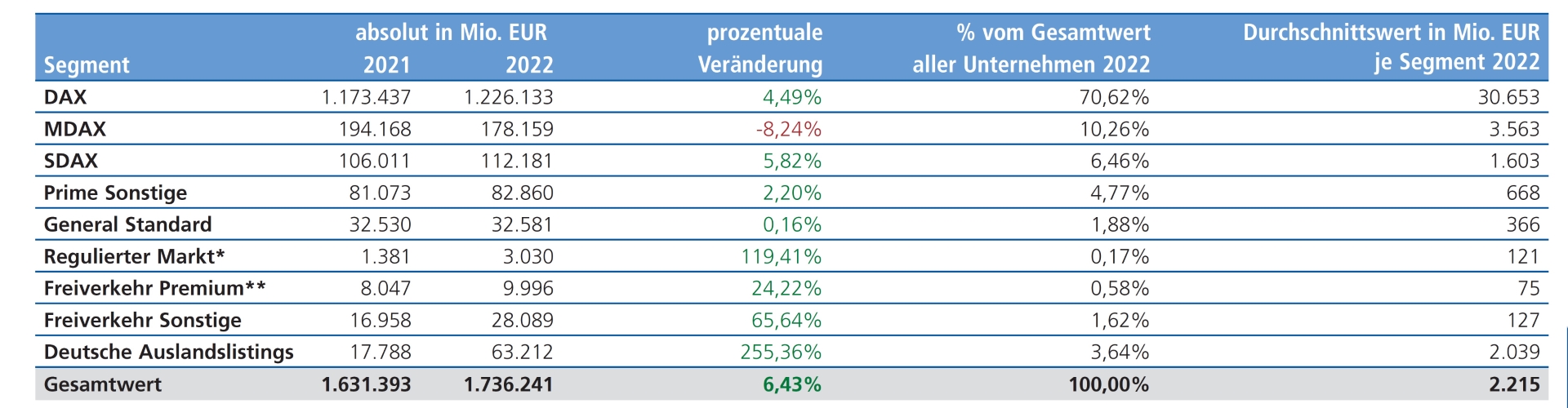

4% höhere Bilanzsumme, 6% höheres Eigenkapital

Höhere Bilanzsummen gehen oft einher mit steigenden Umsätzen, da z.B. die Forderungen aus Lieferungen und Leistungen zum Jahresende anwachsen. „Listed Germany“ lag gemäß Bilanzdaten vom 31.12.2022 bei rund 8,48 Bio. EUR (+3,8%). An dieser Stelle der Hinweis, dass traditionell die Versicherungs- und Bankaktien eine gewisse Verzerrung mit sich bringen, da sie keinen Umsatz beitragen, ihre Merkmale aber hohe Bilanzsummen und geringes Eigenkapital sind. So ist der gewaltige Bilanzsummen-Zuwachs im DAX (+480 Mrd. EUR) und der Rückgang im MDAX (-420 Mrd. EUR) auf den DAX-Aufstieg der Commerzbank zurückzuführen, die 2022 rund 477 Mrd. EUR Bilanzsumme auf die Waage brachte. In dem um rund 96 Mrd. EUR bzw. 5,9% gestiegenen Eigenkapital manifestiert sich, dass viele Unternehmen eher zurückhaltend Dividenden ausgeschüttet sowie auch Kapitalerhöhungen zur Stärkung des Eigenkapitals durchgeführt haben. Auffällig hier auch die deutschen Auslandswerte, in denen nun Linde mit 38 Mrd. EUR enthalten ist und allein BioNTech rund 8 Mrd. EUR zulegte durch die sprudelnden Corona-Impf-Gewinne.

Entwicklung der Börsenwerte

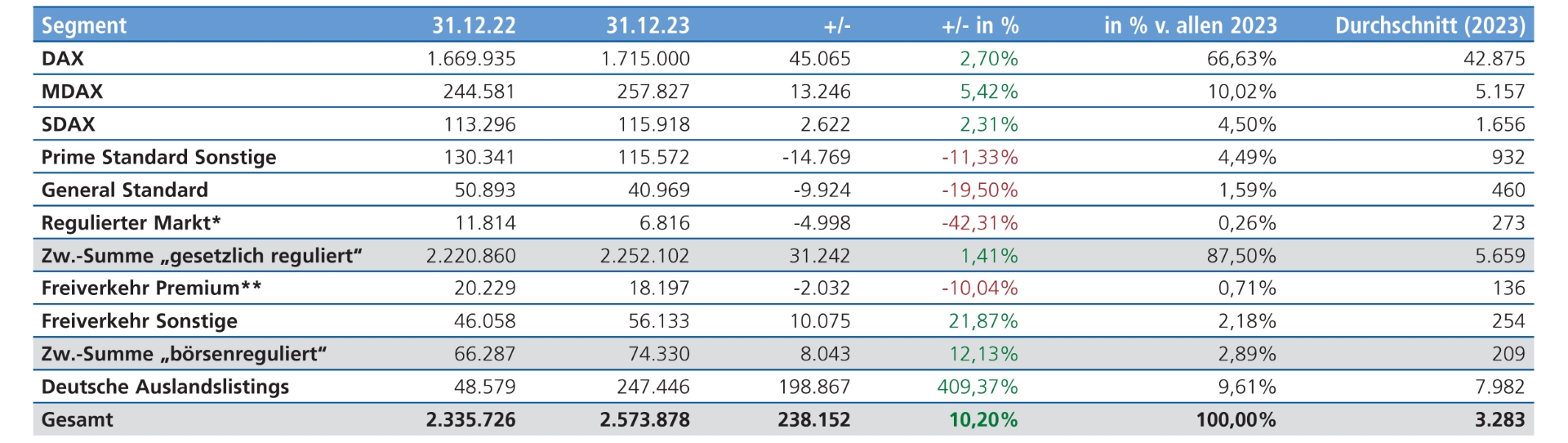

Abb. 10 zeigt die Entwicklung von 2022 auf 2023. Insgesamt belief sich der kumulierte Börsenwert der 784 beleuchteten Werte (Vorjahr 804) zum 31.12.2023 auf 2,57 Bio. EUR (2021: 2,34 Bio. EUR, 2020: 2,81 Bio. EUR), was einem Anstieg um rund 10% entspricht. Damit konnte man bei der DAX-Performance im Berichtsjahr von 20,3% nicht mithalten. Allerdings handelt es sich beim DAX um einen Performance-Index, der die Dividenden nicht herausrechnet. Würde man nach unseren Zahlen ein „Deutschland-KGV“ errechnen, käme man diesmal auf 16,2 (2021: 12,8, 2020: 48). Zu den Market-Cap-Betrachtungen nach Größenklassen (Abb. 9) im Einzelnen:

- Der deutsche Aktienmarkt zählte Ende 2023 nach der vorliegenden GoingPublic Studie Ende 168 (Vorjahr 161) Unternehmen (21%, Vorjahr 20%) mit einem Börsenwert > 1 Mrd. EUR.

- Die wertvollsten deutschen Unternehmen waren zum Stichtag wie im Vorjahr Linde (203 Mrd. EUR nach 169 Mio. EUR zum 31.12.22, +20%), SAP (171 Mrd. EUR, Vj. 118 Mio. EUR, +45%) und Siemens (136 Mrd. EUR, Vj. 104 Mio. EUR, +31%)

- 59 (Vorjahr 67) Unternehmen liegen zwischen 500 Mio. EUR und 1 Mrd. EUR

- Die durchschnittliche Market Cap im General Standard (89 Werte) ging relativ stark zurück auf 460 Mio. EUR. Im Vorjahr waren es noch 519 Mio. EUR, Ende 2021 610 Mio. EUR.

- 157 (Vorjahr 180) Gesellschaften oder rund 20% bewegen sich mit ihrer Marktkapitalisierung zwischen 100 und 500 Mio. EUR (Small Caps)

- Nimmt man alle Unternehmen > 100 Mio. EUR Börsenwert zusammen, waren das Ende 2021 noch 441 oder 56,8% aller Unternehmen. Diese Zahl ging bis Ende 2023 auf 384 oder 49,0% zurück.

- Genau 400 Emittenten und damit 65 mehr als zwei Jahre zuvor sind damit inzwischen im Mikro- und Nano-Cap-Status zuhause (< 100 bzw. < 10 Mio. EUR).

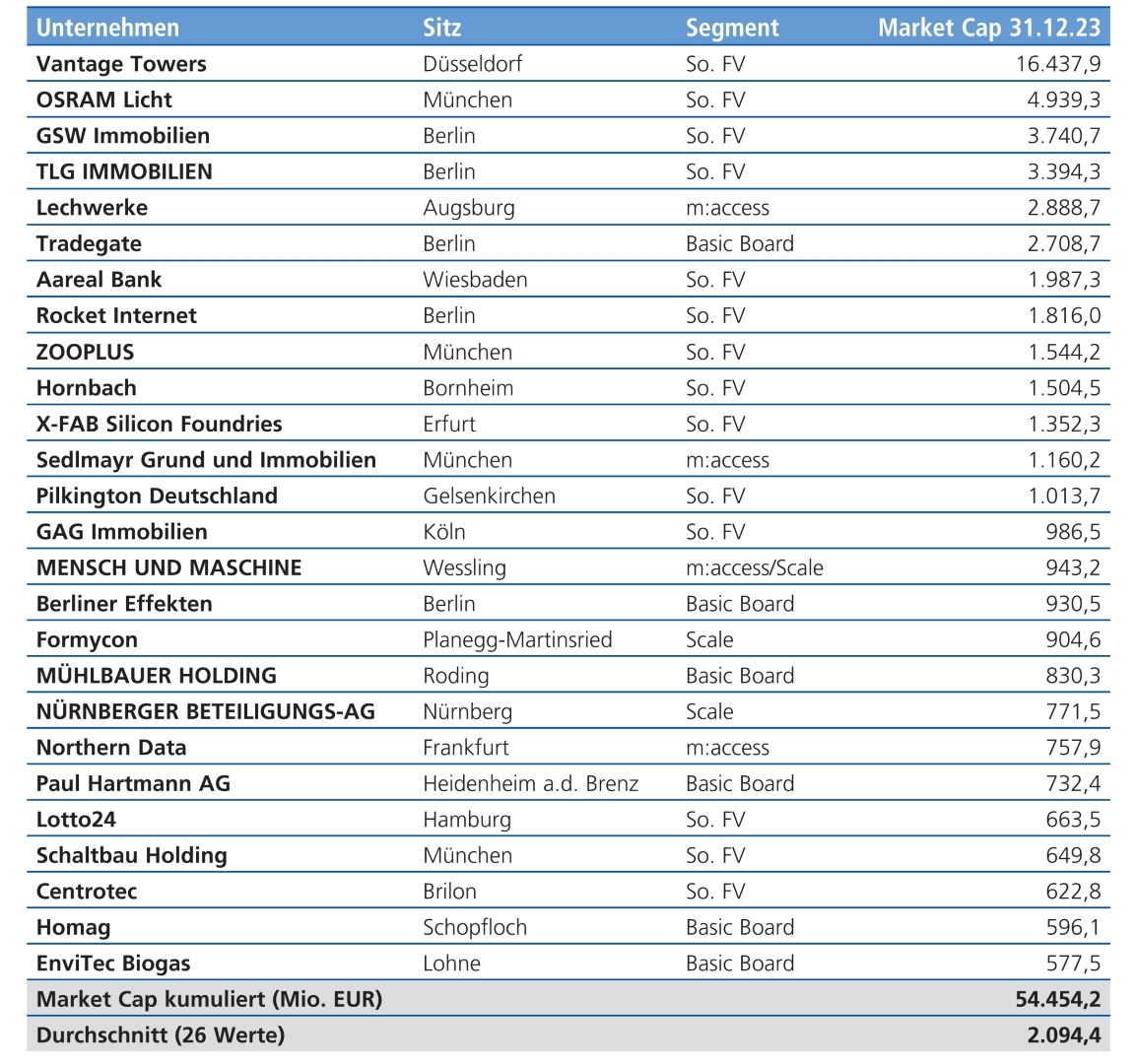

Ein Blick auf den Freiverkehr

Ganze 2,89% (Vorjahr 2,84%) der Marktkapitalisierung aller Unternehmen entfällt auf den Freiverkehr. In Summe waren das zum 31.12. des vergangenen Jahres 74,3 (Vj. 66,3) Mrd. EUR (+12,1%). Allerdings zeigen die 355 (Vorjahr 348) Emittenten eine große Vielfalt – und Potenziale. Überraschend stellt sich auch wieder die Zahl von 26 Firmen dar mit mehr als 500 Mio. EUR Market Cap, die Hälfte davon (13) sogar mit mehr als 1 Mrd. EUR (siehe Abb. 11). Auf die Gruppe dieser 26 Mid- und Large Caps entfällt 73% des Börsenwerts aller Unternehmen im Freiverkehr. Die durchschnittliche Market Cap aller weiteren Freiverkehrswerte liegt aber immer noch bei 60,4 Mio. EUR.

Das durchschnittliche Unternehmen im Freiverkehr erwirtschaftet mit 386 Mitarbeitern 107 Mio. EUR Umsatz, wovon 5,1 Mio. EUR als Jahresüberschuss verbleiben, und verfügt über 56 Mio. EUR Eigenkapital. Die im Rahmen der Studie erfassten Premiumsegmente m:access (Börse München, 70 Emittenten, Börsenwert 10 Mrd. EUR), Scale (Frankfurt, 47 Unternehmen, Börsenwert 8 Mrd. EUR) und Primärmarkt (Düsseldorf, 28 Emittenten, Börsenwert 1 Mrd. EUR) konnten ihre Stellung 2023 bewahren. Sie ziehen in Summe weiter Unternehmen an. Während es vor Jahren noch meist „Segmentwechsler“ waren, die aus Kostengründen Downgrades vornahmen, stehen – gerade 2023 spürbar – Erstlistings im Vordergrund. Diese Entwicklung sieht auch Dr. Marc Feiler, Geschäftsführer der Börse München: „Der qualifizierte Freiverkehr konnte sich trotz eines für Börsengänge widrigen Umfelds gut behaupten. Abgänge konnten durch neue Listings überkompensiert werden.“ Auch in Düsseldorf zeigt man sich sehr zufrieden. „Vor allem der Rekord an Aktienlistings 2023 (5 neue Unternehmen und ein Upgrade) unterstreicht, dass wir mit dem Primärmarkt ein attraktives Angebot haben, auf das wir zusammen mit unseren Kapitalmarktpartnern in Zukunft noch mehr den Fokus richten werden.“, so Dr. Rolf Deml, Geschäftsführer der Börse Düsseldorf.

Fazit

Der Wert aller zum 31.12.2023 börsennotierten deutschen Unternehmen – nach unserer Zählung 784 – belief sich zum Ende 2023 auf 2,57 Bio. EUR, was einer Steigerung zum Vorjahr um rund 10% entspricht. Der Spitzenwert von 2021 (2,81 Bio. EUR) konnte nicht erreicht werden. Der Anteil deutscher Aktiengesellschaften an der globalen Marktkapitalisierung beträgt damit weiter rund 2%. Auch im MSCI World ist Deutschland nur mit 2,3% vertreten. Gemessen an der Wirtschaftskraft müsste der Börsenwert von „Listed Germany“ bei mindestens 3,5 Bio. EUR liegen. Inzwischen 10% der errechneten Market Cap entfällt auf im Ausland notierte deutsche Unternehmen, allen voran Linde, BioNTech und Birkenstock. Der kumulierte Umsatz der untersuchten „Deutschland AG“ (Jahresabschlussdaten von 2022) stieg kräftig um 19,5% auf 2,98 Bio. EUR, der kumulierte Jahresüberschuss ging um 12,4% zurück auf 159,3 Mrd. EUR. 8,5 Bio. EUR Bilanzsumme (+3,8%) standen 1,72 Bio. EUR Eigenkapital (+5,9%) gegenüber. Die Beschäftigtenzahl nahm leicht um 2% auf 6,67 Mio. ab. Die Zahl der börsennotierten Gesellschaften mit einem Börsenwert > 100 Mio. EUR ist mit 384 erstmals unter den Wert von 400 gefallen und repräsentiert zahlenmäßig nun weniger als die Hälfte aller Emittenten. Die Flut an Delisting-Ankündigungen des letzten Quartals 2023 und des ersten Quartals 2024 lässt leider vermuten, dass diese Entwicklung anhalten wird und die Grundgesamtheit der Studie im Jahr 2024 gerade bei den Small- und Mid Caps deutlich abnehmen wird.

Autor/Autorin

Markus Rieger ist Gründer und Vorstand der GoingPublic Media AG. Als „Brückenbauer“ zwischen Unternehmen und Investoren ist er gelegentlich auch als Autor von Analysen und Beiträgen tätig.