Bildnachweis: Alstom.

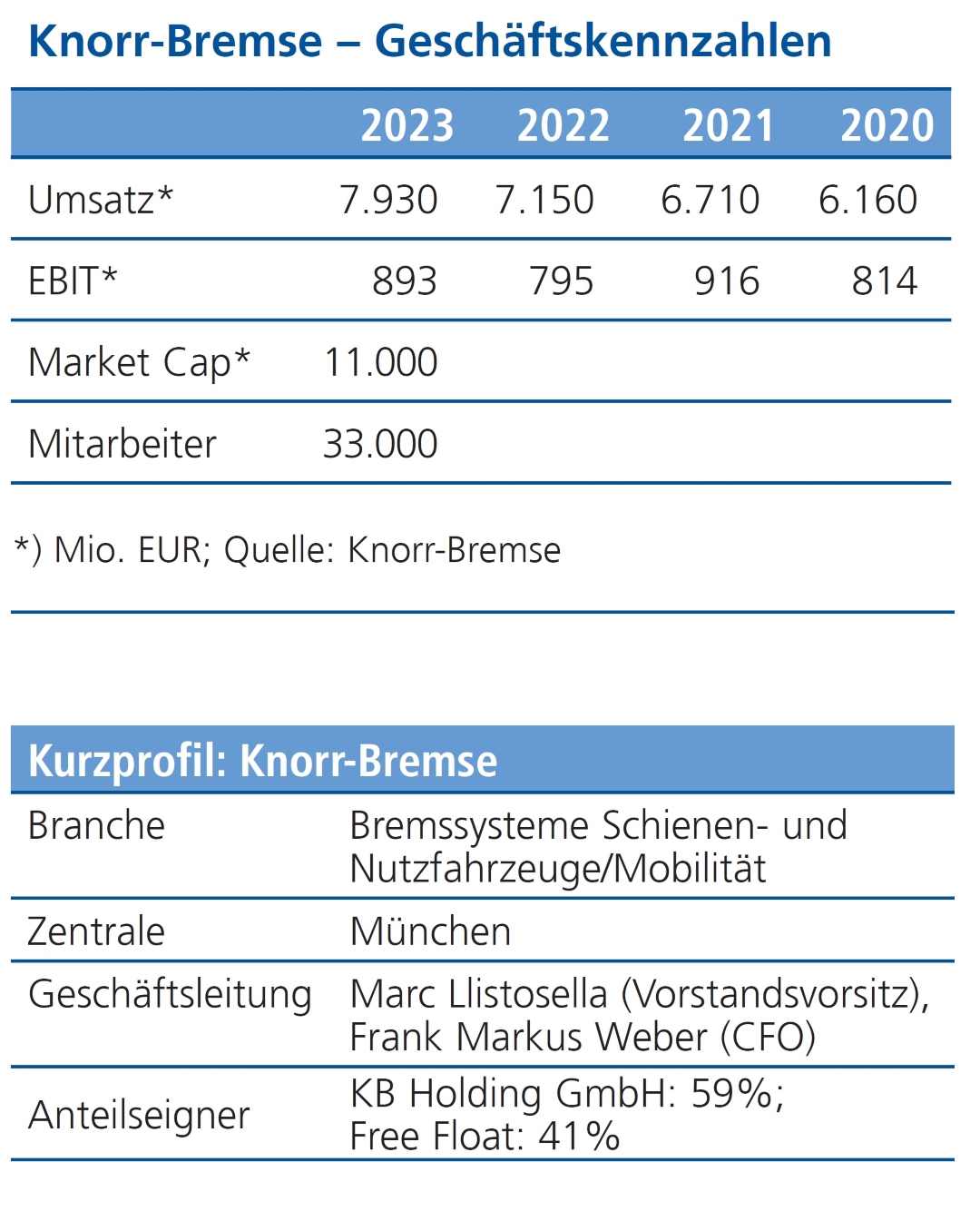

Auch die Knorr Bremse AG hatte nach dem IPO im Herbst 2018 mit erhöhten Kosten und gedämpfter Nachfrage zu kämpfen, woraufhin Reforminitiativen zur Portfoliooptimierung und Kosteneffizienz des nach wie vor mehrheitlich in Familienbesitz stehenden Konzerns gestartet wurden. Diese zeitigen nun offenbar Wirkung: Zuletzt konnten die Münchner wieder Rekordzahlen präsentieren.

Die 1905 in Berlin von Georg Knorr gegründete Knorr-Bremse GmbH stieg in den 1920er-Jahren zum größten Bremsenhersteller für Schienenfahrzeuge in Europa auf und kämpfte in den Folgejahren mit den Kriegswirren und dem Wiederaufbau. 1985 übernahm Heinz Hermann Thiele – der seine Karriere 1969 bei Knorr-Bremse gestartet hatte – das Unternehmen und es erfolgte eine Entflechtung der gesellschaftsrechtlichen Struktur und die Umstrukturierung und Konzentration auf Bremstechnik für Schienen- und Nutzfahrzeuge.

Die 1905 in Berlin von Georg Knorr gegründete Knorr-Bremse GmbH stieg in den 1920er-Jahren zum größten Bremsenhersteller für Schienenfahrzeuge in Europa auf und kämpfte in den Folgejahren mit den Kriegswirren und dem Wiederaufbau. 1985 übernahm Heinz Hermann Thiele – der seine Karriere 1969 bei Knorr-Bremse gestartet hatte – das Unternehmen und es erfolgte eine Entflechtung der gesellschaftsrechtlichen Struktur und die Umstrukturierung und Konzentration auf Bremstechnik für Schienen- und Nutzfahrzeuge.

Am 12. Oktober 2018 fand dann der Börsengang in Frankfurt mit einem Emissionsvolumen von 3,9 Mrd. EUR statt, nach Siemens Healthineers das damals zweitgrößte Jahres-IPO, bei dem 30% der bestehenden Aktien angeboten wurden. Thiele verstarb 2021, aktuell befinden sich über die KB Holding GmbH aber weiter 59% der Anteile im unmittelbaren Familienbesitz.

Konzernstruktur

Die Knorr-Bremse AG mit Hauptsitz München hält 100% an der Knorr-Bremse Systeme für Schienenfahrzeuge GmbH und 80% an der Knorr-Bremse Systeme für Nutzfahrzeuge GmbH, an der übrigens auch die Robert Bosch GmbH mit 20% beteiligt ist.

Im Geschäftsbereich Systeme für Schienenfahrzeuge stattet Knorr-Bremse Fahrzeuge im ÖPNV, Güterzüge und Lokomotiven sowie Hochgeschwindigkeitszüge aus und stellt des Weiteren etwa intelligente Einstiegssysteme, Klimaanlagen, Energieversorgungssysteme, Steuerungskomponenten oder Fahrerassistenzsysteme her.

Im Geschäftsbereich Systeme für Nutzfahrzeuge ist der Konzern der weltweit führende Hersteller von Brems- und Steuersystemen inklusive Fahrerassistenzsystemen für Nutzfahrzeuge und beliefert alle führenden Nutzfahrzeughersteller der Welt. Hinzu kommen Lösungen rund um den Antriebsstrang sowie der After-Market-Service.

Reformprogramm nach Umsatz- und Gewinneinbußen

Im ersten COVID-Jahr musste Knorr-Bremse einen Rückgang des Umsatzes um über 11% verkraften. Dieser stieg ab 2021 zwar wieder an – die Profitabilität erreichte aber noch nicht wieder das Niveau der Jahre zuvor. Infolge hat sich das Unternehmen das Reformprogramm BOOST 2026 verschrieben, womit über die kommenden Jahre ein nachhaltiges und profitables Wachstum erreicht werden soll.

In dessen Rahmen wurde Anfang Februar dieses Jahres auch ein Mehrheitsanteil an der erst 2017 erworbenen Kiepe Electric, eines weltweiten Anbieters zur Elektrifizierung des städtischen Straßen- und Schienenverkehrs, veräußert. Laut Management ließen sich letztlich zu geringe Synergien erzielen und man erhofft sich durch die Straffung des Geschäftsportfolios einen zusätzlichen Performancetreiber.

Aktuelle Geschäftszahlen reflektieren Maßnahmen

2023 erreichten Umsatz, Auftragseingang und Auftragsbestand schließlich neue Spitzenwerte, während sich die Profitabilität weiter verbessert. So stieg der Konzernumsatz um 11% auf 7,93 Mrd. EUR, das operative EBIT um 12% auf 893 Mio. EUR und der Free Cashflow sogar auf mehr als das Doppelte: 553 Mio. EUR.

Mit 8,25 Mrd. EUR lag der Auftragseingang um rund 2% über dem Vorjahr, der Auftragsbestand in Höhe von 7,1 Mrd. EUR markierte zum Jahresende ein neues Allzeithoch.

Das Management hat für 2024 einen Umsatz zwischen 7,7 Mrd. und 8,0 Mrd. EUR, eine operative EBIT-Marge von 11,5% bis 12,5% sowie einen Free Cashflow zwischen 550 Mio. und 650 Mio. EUR ausgerufen. Bis 2026 soll der Umsatz auf bis zu 9 Mrd. EUR ansteigen, bei einer EBIT-Marge von über 14%.

Aktienkurs hat entsprechend reagiert

Die Aktie ist seit Jahresanfang um 17% auf aktuell gut 68 EUR gestiegen, die Marktkapitalisierung beträgt 11 Mrd. EUR. Seit dem IPO 2018 – das auch mit dem Equity Capital Markets Award und dem Corporate Finance Award ausgezeichnet wurde – steht damit aber weiter ein Rückgang von 16% zum Eröffnungspreis von 80 EUR zu Buche.

Unter Berücksichtigung der unter BOOST 2026 erzielten Fortschritte und der optimistischen Guidance sind Analysten derzeit aber überwiegend positiv bzgl. der Kursentwicklung gestimmt, sodass kurz- bis mittelfristig auch die seit dem Börsengang investierten Anleger wieder mit einer Gesamtperformance im grünen Bereich rechnen könnten.

Für 2024 kamen von bislang neun Researchhäusern fünf Kauf-, drei Halten- und eine Verkaufsempfehlung mit einer – in der Tat sehr weiten – Kurzzielrange zwischen 46 und 79 EUR. Tenor war mehr oder weniger, dass die Wende hin zu höherer Profitabilität Fahrt aufnehme, da das Umbauprogramm vorankomme und in den kommenden Quartalen noch mehr folgen dürfte. Es könnte aber noch etwas dauern, bis das Vertrauen der Anleger umfassend zurückkehre.

Fazit

Sicher hätte sich manch Anleger eine freundlichere Kursentwicklung seit dem Börsengang gewünscht, wenngleich es in der Tat seither durchaus schwierige Jahre waren. Davon unbenommen bleibt aber die Entwicklung von einem vor knapp 120 Jahren gegründeten Unternehmen zum Weltmarktführer in seinem Bereich mit über 33.000 Mitarbeitern. Der Ausblick des Managements ist zwar optimistisch, aber angesichts des prognostizierten Umsatzanstiegs auf bis zu 8 Mrd. EUR keineswegs euphorisch – und so darf man auch in diesem wohl nicht ganz spannungsfreien Jahr gespannt sein, ob sich die derzeit großartige Auftragslage weiter so entwickelt.

Autor/Autorin

Ike Nünchert

Ike Nünchert ist freier Autor für das GoingPublic Magazin sowie für GoingPublic Online.