Bildnachweis: Jack – stock.adobe.com.

Mitarbeiterbeteiligungsprogramme sind aus der modernen Vergütungslandschaft nicht mehr wegzudenken. Insbesondere drei aktuelle Trends sorgen für zusätzliche Herausforderungen: die relative Performancemessung mittels Perzentilen in Peergroups, die Einordnung von Genussrechten unter IAS 19 oder IFRS 2 sowie die Bewertung sogenannter Hurdle Shares. Von Dominik Konold

Unternehmen nutzen Mitarbeiterbeteiligungsprogramme nicht nur zur Incentivierung und langfristigen Bindung ihrer Talente, sondern auch zur strategischen Ausrichtung auf unternehmerische Zielsetzungen. Doch mit der wachsenden Beliebtheit und Komplexität solcher Programme steigen auch die Anforderungen an ihre Bewertung und bilanzielle Abbildung.

Komplexität auf Simulationsebene

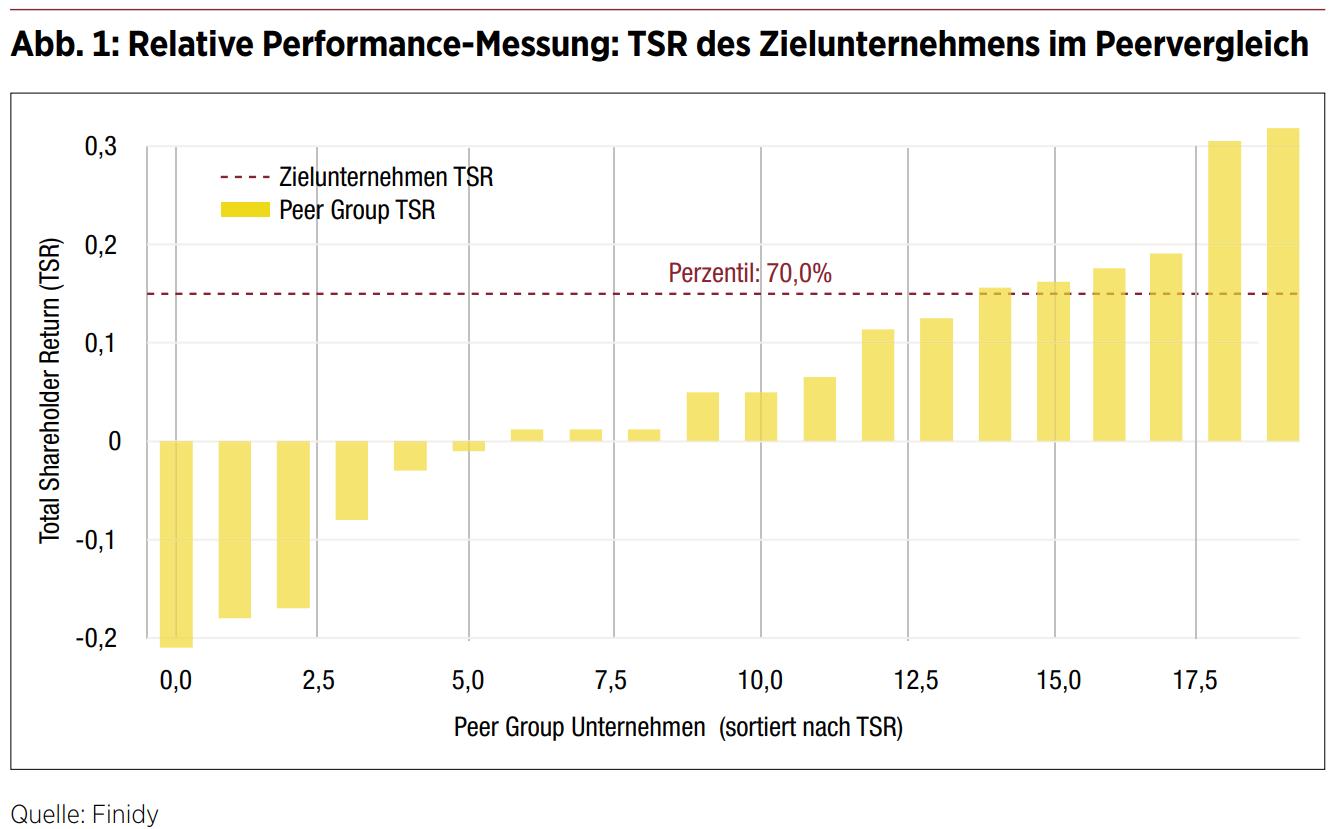

Ein zunehmend beliebter Ansatz zur Erfolgsmessung von anteilsbasierten Vergütungsinstrumenten ist die relative Performancemessung, beispielsweise anhand des Total Shareholder Return (TSR) im Vergleich zu einer definierten Peergroup. Häufig erfolgt diese Messung per Perzentil: Liegt der TSR des Zielunternehmens etwa im 75. Perzentil der Peergroup, wird ein maximaler Zielerreichungsgrad angenommen.

Die Herausforderung hierbei liegt in der korrekten Bewertung dieser Programme nach IFRS 2. Anders als bei absolut messbaren Zielgrößen (zum Beispiel EBIT) ist die Bewertung per Perzentil nicht analytisch lösbar. Stattdessen ist eine Monte-Carlo-Simulation erforderlich, in der für jeden Simulationslauf die Entwicklung aller Peergroup-Unternehmen nachgebildet wird – inklusive ihres jeweiligen TSR. Daraus wird dann für jedes Szenario das Perzentil des Zielunternehmens bestimmt.

Besonders tückisch ist dabei die korrekte Modellierung der Korrelationen zwischen dem Zielunternehmen und dessen Peers. Eine unscharfe Ermittlung kann zu erheblichen Bewertungsabweichungen führen. Hinzu kommt die oft schwierige Marktdatenerhebung, insbesondere wenn Peergroup-Unternehmen nicht börsennotiert sind oder in unterschiedlichen Währungen und Märkten agieren. Ohne ein granular aufgesetztes Bewertungsmodell und ein robustes Datenmanagementsystem ist eine verlässliche Fair-Value-Ermittlung kaum möglich.

Dominik Konold, Gründer und Geschäftsführer, Finidy, spricht im Rahmen der 4. Summer Lounge Mitarbeiterbeteiligung am 2. Juni 2025 in Frankfurt a.M. zum Thema „Trendy, aber tückisch: Herausforderungen bei Bewertung und bilanzieller Abbildung anteilsbasierter Vergütung“. Alle Informationen zur Veranstaltung finden Sie hier. Rechtzeitig zum Event wird am 30. Mai 2025 das GoingPublic-Special „Mitarbeiterbeteilgung“ erscheinen. Dominik Konold, Gründer und Geschäftsführer, Finidy, spricht im Rahmen der 4. Summer Lounge Mitarbeiterbeteiligung am 2. Juni 2025 in Frankfurt a.M. zum Thema „Trendy, aber tückisch: Herausforderungen bei Bewertung und bilanzieller Abbildung anteilsbasierter Vergütung“. Alle Informationen zur Veranstaltung finden Sie hier. Rechtzeitig zum Event wird am 30. Mai 2025 das GoingPublic-Special „Mitarbeiterbeteilgung“ erscheinen. |

Neben der Verfügbarkeit von Marktdaten führt der Umstand, dass für jedes einzelne Peergroup-Unternehmen eine Simulation durchgeführt werden muss, zu einer wesentlichen Verlängerung der Simulationsdauer im Vergleich zu einer relativen Performancemessung zu einem Index.

Einzelfallentscheidung mit Szenarioanalyse

Ein weiterer Trend betrifft die zunehmende Verwendung von Genussrechten als flexible Beteiligungsform, nicht zuletzt durch die Neuregelungen im Rahmen des Zukunftsfinanzierungsgesetzes. Genussrechte versprechen dem Mitarbeitenden häufig eine Rendite, die an bestimmte Erfolgsgrößen (zum Beispiel EBIT, Unternehmenswert, Aktienkurs) gekoppelt ist – manchmal mit, manchmal ohne Beteiligung an einem etwaigen Exiterlös.

Das Bewertungsdilemma beginnt bei der grundlegenden Frage des Anwendungsbereichs: Liegt das Genussrecht im IFRS 2, also handelt es sich um eine anteilsbasierte Vergütung, oder fällt es unter IAS 19, was auf eine leistungsorientierte, langfristige Verpflichtung schließen lässt?

„Unternehmen nutzen Mitarbeiterbeteiligungsprogramme auch zur strategischen Ausrichtung auf unternehmerische Zielsetzungen.“

Entscheidend ist, ob die erwartete Rendite „equity-based“ ist, also direkt oder indirekt auf dem Unternehmenswert oder Aktienkurs basiert. Doch genau hier liegt die Krux: Oft hängt die Auszahlungsstruktur von mehreren Parametern ab, die teils markt-, teils leistungsbasiert sind. Eine Einzelfallanalyse ist unumgänglich – häufig ergänzt durch Szenarioanalysen, um zu bewerten, ob im gewichteten Mittel eine weitestgehende Abhängigkeit vom Unternehmenswert vorliegt. Diese Beurteilung ist nicht nur für die korrekte Bilanzierung, sondern auch für die Auswahl des Bewertungsmodells und die korrekte Verbuchung der Aufwände entscheidend.

Hurdle Shares: Mehr als nur Unternehmensbewertung

Hurdle Shares: Mehr als nur Unternehmensbewertung

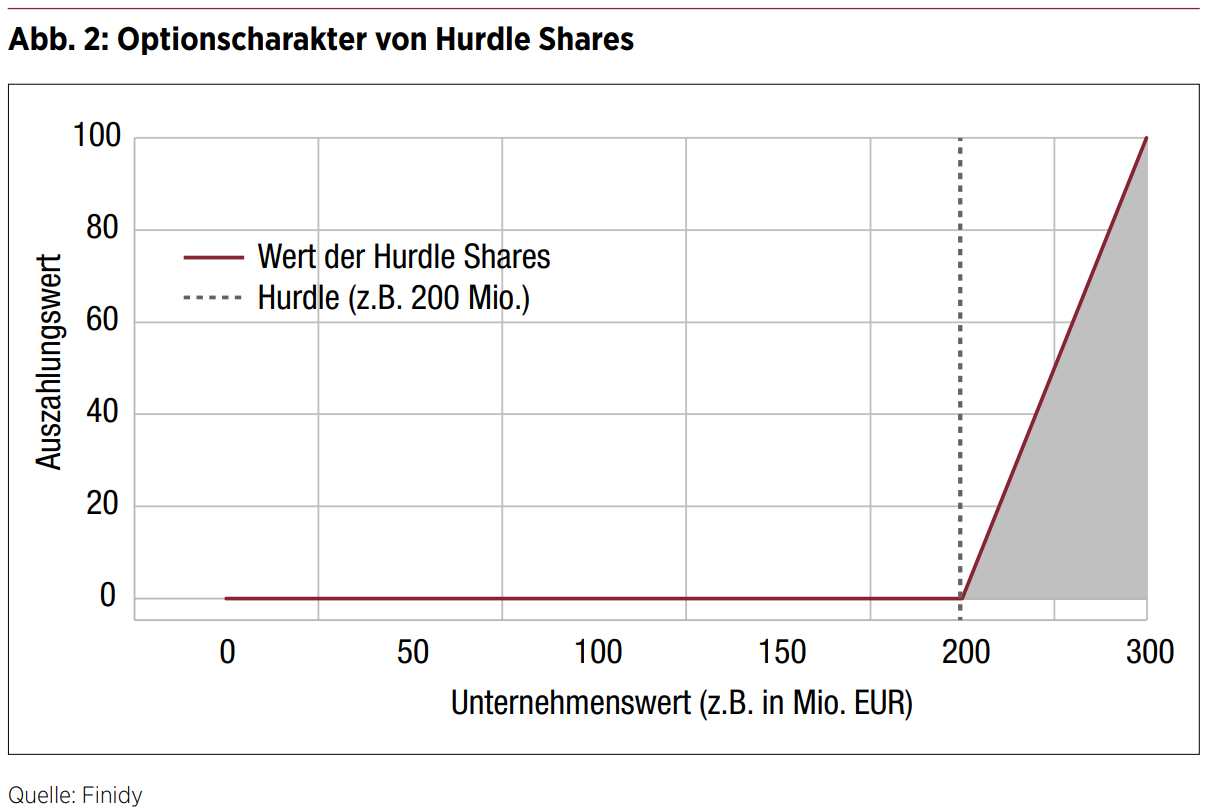

Die sogenannte Hurdle-Share-Struktur ist besonders im Private-Equity-Umfeld verbreitet. Mitarbeitende erhalten Anteile (zumeist virtuelle oder reale), die nur dann wirtschaftlichen Wert generieren, wenn ein definierter Unternehmenswert – die „Hurdle“ – überschritten wird.

Auf den ersten Blick scheint eine klassische Unternehmensbewertung ausreichend, um den Fair Value dieser Anteile zu bestimmen. Doch das greift zu kurz: Eine bloße Ableitung des inneren Werts unterstellt, dass der aktuelle Unternehmenswert bereits über der Hurdle liegt – andernfalls wäre der Fair Value null. In Wahrheit besteht jedoch ein Optionscharakter: Die Hurdle Shares gewähren dem Inhaber das Recht, an einer potenziellen Wertsteigerung über der Hurdle zu partizipieren.

Für eine korrekte Bewertung ist daher ein finanzmathematisches Optionspreismodell erforderlich, etwa auf Basis des Binomial- oder Monte-Carlo-Ansatzes. Dieses muss die Volatilität des Unternehmenswerts, den erwarteten Zeithorizont sowie etwaige Exitstrategien (wie einen Börsengang oder Unternehmensverkauf) berücksichtigen. Ohne diesen Schritt würde der wirtschaftliche Wert für Bilanz- und Steuerzwecke systematisch unterschätzt – mit erheblichen Implikationen für Compliance und Fairness.

Fazit

Die genannten Trends zeigen eindrücklich, dass moderne Mitarbeiterbeteiligungsmodelle nicht nur kreative Vergütungsinstrumente sind, sondern auch erhebliche Bewertungs- und Bilanzierungsanforderungen mit sich bringen. Relative Performancemessungen, hybride Genussrechte und strukturell komplexe Hurdle Shares erfordern nicht nur detaillierte Vertragsanalysen und Szenariotechniken, sondern auch fundierte finanzmathematische Modelle. Dank moderner, cloudbasierter Softwarelösungen lassen sich diese Herausforderungen jedoch zunehmend effizient und prüfungssicher bewältigen. Der automatisierte Zugriff auf Marktdaten, die integrierte Szenariofähigkeit sowie modulare Bewertungsalgorithmen schaffen Transparenz und Skalierbarkeit – sowohl für HR als auch für Accounting und Controlling. Was einst tückisch war, ist heute – mit den richtigen Werkzeugen – beherrschbar.

Am 3. Juni 2025 findet in der IHK Frankfurt a.M. die Being Public Conference – Börsennotiz schafft Werte! statt. Alle Informationen dazu finden Sie hier. Am 3. Juni 2025 findet in der IHK Frankfurt a.M. die Being Public Conference – Börsennotiz schafft Werte! statt. Alle Informationen dazu finden Sie hier. |

Autor/Autorin

Dominik Konold

Dominik Konold (Dipl. Wirtschaftswissenschaftler) ist Geschäftsführer und Gründer der Findiy GmbH. Neben Projekten im Umfeld der Bankplanung und -steuerung betreut er Corporate Kunden bei Share-based payment und Treasury Accounting Fragestellungen. Vor seiner Tätigkeit bei Finidy war Konold mehr als 13 Jahre bei WTS Advisory (vormals FAS AG) tätig, zuletzt als Partner.