Bildnachweis: ©alfa27 – stock.adobe.com, MeinAuto Group.

Positives Bruttoergebnis seit 2018

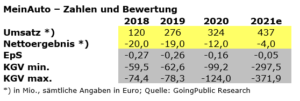

MeinAuto ist in den letzten drei Jahren ordentlich gewachsen. In der Pre-Corona-Phase stieg der Umsatz 2019 sogar noch um mehr als das doppelte auf 276 Mio. EUR gegenüber 2018. Das Wachstum 2020 belief sich auf noch auf gut 17% mit einem Gesamtumsatz von 324 Mio. EUR. MeinAuto erzielte seitdem einen Bruttogewinn. Das konsolidierte EBITDA stieg von 22 Mio. EUR 2018 auf 83 Mio. EUR 2020. Die EBITDA-Marge stieg auf 18%.

Stärken/Risiken

+ Pionier am deutschen Markt für Neuwagenportale

+ vollständig digitalisierte Plattform mit kosteneffizienten Preisbildungsmechanismen

+ Markttrend von offline zu online hält an

– noch Unklarheit zum Pandemieverlauf für 2021 und die Fahrzeugnachfrage

– auch die OEMs selbst entwickeln Online-Plattformen

Vergleich zum AUTO1-IPO….

Gänzlich vergleichen mit AUTO1 lässt sich MeinAuto nicht, da AUTO1 sich im Wesentlichen auf den An- und Verkauf von Gebrauchtwagen stützt. Dennoch setzen beide auf den Trend hin zum Online-Fahrzeugvertrieb via Digitalportal. Die Bewertung betreffend war der AUTO1-Börsengang mit 12 Mrd. EUR nach dem Handelsstart deutlich größer. Das Unternehmen wurde zum Handelsstart noch mit knapp 8 Mrd. EUR bewertet. Aktuell liegt die Marktkapitalisierung noch bei 10 Mrd. EUR.

Lesen Sie hier unser IPO im Fokus zu AUTO1.

Im Gegensatz zu MeinAuto ging der Umsatz bei AUTO1 2020 aber von 3,5 Mrd. EUR auf 2,8 Mrd. EUR zurück, während MeinAuto um 17% auf 324 Mio. EUR wuchs. AUTO1 schreibt auch noch Bruttoverluste. 2020 betrug das bereinigte EBITDA -16 Mio. EUR (2019: -60 Mio. EUR). Während für AUTO1 bis 2022 noch Nettoverluste jenseits der 100 Mio. EUR erwartet werden, könnte bei positivem Trend 2021 MeinAuto1 bis 2022 bereits ein positives KGV haben.

Ausgehend von einem prognostizierten Umsatz 2021 von 4,1 Mrd. EUR beträgt die Marktkapitalisierung/Umsatz-Rate von AUTO1 2,2. MeinAuto käme bei einem geschätzten Umsatz 2021 von 437 Mio. EUR und einer Bewertung am oberen Ende der Preisspanne von 1,5 Mrd. EUR auf eine Ratio von 3,4.

Ausgehend von einem prognostizierten Umsatz 2021 von 4,1 Mrd. EUR beträgt die Marktkapitalisierung/Umsatz-Rate von AUTO1 2,2. MeinAuto käme bei einem geschätzten Umsatz 2021 von 437 Mio. EUR und einer Bewertung am oberen Ende der Preisspanne von 1,5 Mrd. EUR auf eine Ratio von 3,4.

…und den amerikanischen Vorreitern

Mit Carvana, Car Gurus, LMP Automotive und Vroom haben seit 2017 vier digitale Plattformen für den Kfz-Handel ihr Debüt an der NASDAQ absolviert. Hinzu kommen die drei chinesischen Anbieter Uxin, Cango und Tuan Che (alle 2018). LMP Automotive Holdings, die auch Neuwagen vertreibt, ist mit einer MarketCap von 150 Mio. USD bereits wesentlich kleiner. Seit Börsenstart Ende 2019 liegt der Kursgewinn bei etwa 200%. Car Gurus hat sich von der Börse wieder verabschiedet.

Die mit Abstand größte Plattform ist Carvana mit einer Marktkapitalisierung von aktuell 19 Mrd. EUR. Auch Carvana handelt nur mit Gebrauchtwagen. Der Kurs hat sich seit drei Jahren verzehnfacht. Der Umsatz des Unternehmens soll bis 2022 auf 10 Mrd. EUR steigen. 2021 läge demzufolge Marktkapitalisierung/Umsatz bei 2,75. Auch Carvana operiert noch mit Verlusten, für 2022 wird noch ein Nettoverlust von 100 Mio. EUR geschätzt.

Vroom ging im Juni 2020 an die NASDAQ und ist ebenfalls auf Gebrauchtwagen spezialisiert. Die Marktkapitalisierung beträgt derzeit 5,1 Mrd. EUR. Seit dem IPO stieg die Aktie ebenso um 200%. Der Umsatz soll bis 2022 auf 3,3 Mrd. EUR steigen, Marktkapitalisierung/Umsatz wird demzufolge 2021 auf 2,75 geschätzt. Und auch bei Vroom wird bis 2022 nicht mit Gewinnen kalkuliert. Der geschätzte Nettoverlust 2022 soll bei 200 Mio. EUR liegen.

Nicht günstig bewertet aber wohl am schnellsten profitabel

Das gute bisherige Wachstum zeigt, dass sich MeinAuto im Markt bislang gut positioniert hat, wenn auch die schwerpunktmäßig auf Gebrauchtwagen fokussierten Anbieter AUTO1, Carvana und Vroom bei den Umsätzen noch deutlich vorne liegen. Bei einer Bewertung von MeinAuto am oberen Ende der Preisspanne läge Marktkapitalisierung zu Umsatz etwas über den Wettbewerbern. Am unteren Ende der Preisspanne würde MeinAuto diesbezüglich ähnlich wie die Wettbewerber bewertet. Allerdings erscheint auch schon 2022 im Gegensatz zu allen anderen ein positives Nettoergebnis realistisch.

Fazit

Fazit

Nach dem relativ guten Start von AUTO1 und verglichen mit den in den letzten Jahren mehrheitlich erfolgreich performenden Fahrzeugplattformen an der NASDAQ sollte der Börsengang auf entsprechendes Investoreninteresse treffen. Insbesondere angelsächsische Investoren zeigen seit geraumer Zeit gestiegenes Interesse am europäischen Fahrzeugmarkt. Der maximale Free Float nach dem IPO ist nicht zu klein bemessen. Sicherlich muss man abwarten, ob sich Hg Capital künftig noch von weiteren Anteilen trennen wird.

Es spricht auch alles für eine Fortsetzung des Trends hin zu Online-Fahrzeugtransaktionen. Das lässt sich insbesondere an den Bemühungen der etablierten Hersteller erkennen, die selbst eigene Plattformen etablieren wollen. MeinAuto sollte seinen derzeitigen Marktvorteil gut nutzen. Sollte MeinAuto sogar in diesem Jahr bereits schwarze Zahlen schreiben, wäre die Firma allein auf weiter Flur im Reigen der Anbieter.

Autor/Autorin

Ike Nünchert

Ike Nünchert ist freier Autor für das GoingPublic Magazin sowie für GoingPublic Online.