Bildnachweis: crispy – stock.adobe.com.

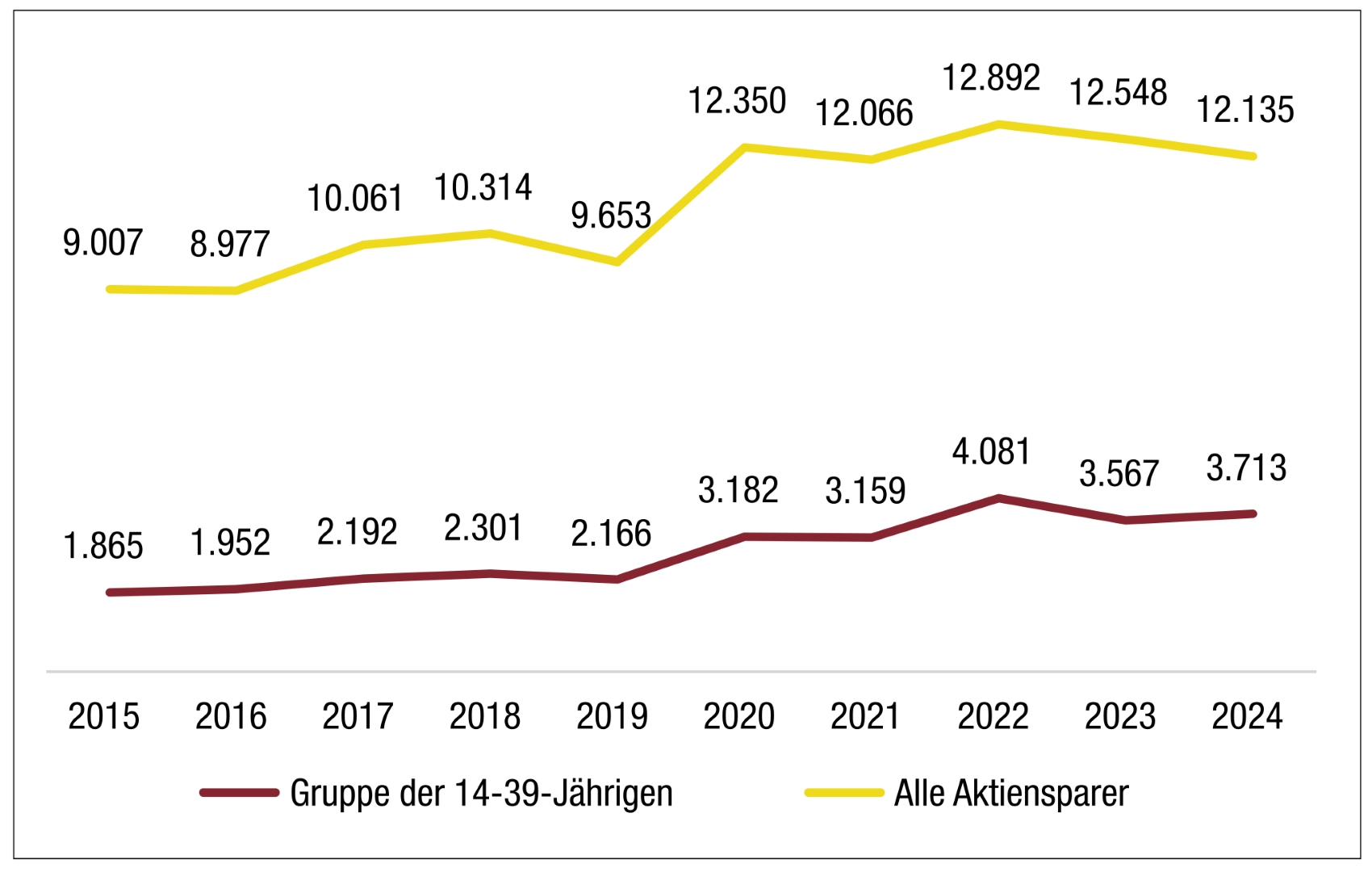

Die Zahl der Anleger in Aktien, Fonds oder ETFs liegt seit fünf Jahren stabil über der Zwölf-Millionen-Marke – das zeigen die Aktionärszahlen des Deutschen Aktieninstituts (siehe Abb. 1). Zudem interessieren sich mehr und mehr junge Menschen für den Aktienmarkt. 2024 verfügten 3,7 Millionen Bürger im Alter von unter 40 Jahren über eine Aktienanlage. Diese Zahl hat sich in den vergangenen zehn Jahren fast verdoppelt. Damit gibt es jetzt mehr Aktionärinnen und Aktionäre unter 40 als über 60 Jahre. Das ist ein erfreulicher Trend.

Aktiensparer werden deutlich jünger, bleiben aber in der Minderheit

Zumal eine Aktienanlage nicht früh genug beginnen kann, um die attraktiven Ertragsmöglichkeiten über einen möglichst langfristigen Zeitraum auszuschöpfen. Dennoch sind auch weiterhin nur 17% der Bevölkerung ab 14 Jahren Aktiensparer und damit gerade einmal jeder sechste Bürger über Aktien an den Gewinnen der Unternehmen beteiligt. Bei allen Lichtblicken bleibt also politischer Handlungsbedarf bestehen.

Der Blick ins Ausland zeigt, dass insbesondere die Altersvorsorge, aber auch weitere Maßnahmen wie steuergeförderte Anlagesparkonten vielversprechende Hebel darstellen. In Schweden hat der verstärkte Einsatz von Aktien in der Altersvorsorge beispielsweise die Initialzündung gegeben, dass fast jeder Steuerzahler Aktienfonds besitzt. Im Ergebnis sind – genauso wie in den USA – Geldvermögen entstanden, die wesentlich höher als in Deutschland ausfallen. In den USA betrug das durchschnittliche Bruttogeldvermögen im Jahr 2024 pro Einwohner 315.000 EUR; in Schweden sind es 173.000 und in Deutschland nur 95.000 EUR.

Dr. Norbert Kuhn, Leiter Think Tank, Deutsches Aktieninstitut, spricht im Rahmen der 4. Summer Lounge Mitarbeiterbeteiligung am 2. Juni 2025 in Frankfurt a.M. zum Thema „Was macht die neue Regierung für die Aktienanlage?“. Alle Informationen zur Veranstaltung finden Sie hier. Rechtzeitig zum Event wird am 30. Mai 2025 das GoingPublic-Special „Mitarbeiterbeteilgung“ erscheinen. Dr. Norbert Kuhn, Leiter Think Tank, Deutsches Aktieninstitut, spricht im Rahmen der 4. Summer Lounge Mitarbeiterbeteiligung am 2. Juni 2025 in Frankfurt a.M. zum Thema „Was macht die neue Regierung für die Aktienanlage?“. Alle Informationen zur Veranstaltung finden Sie hier. Rechtzeitig zum Event wird am 30. Mai 2025 das GoingPublic-Special „Mitarbeiterbeteilgung“ erscheinen. |

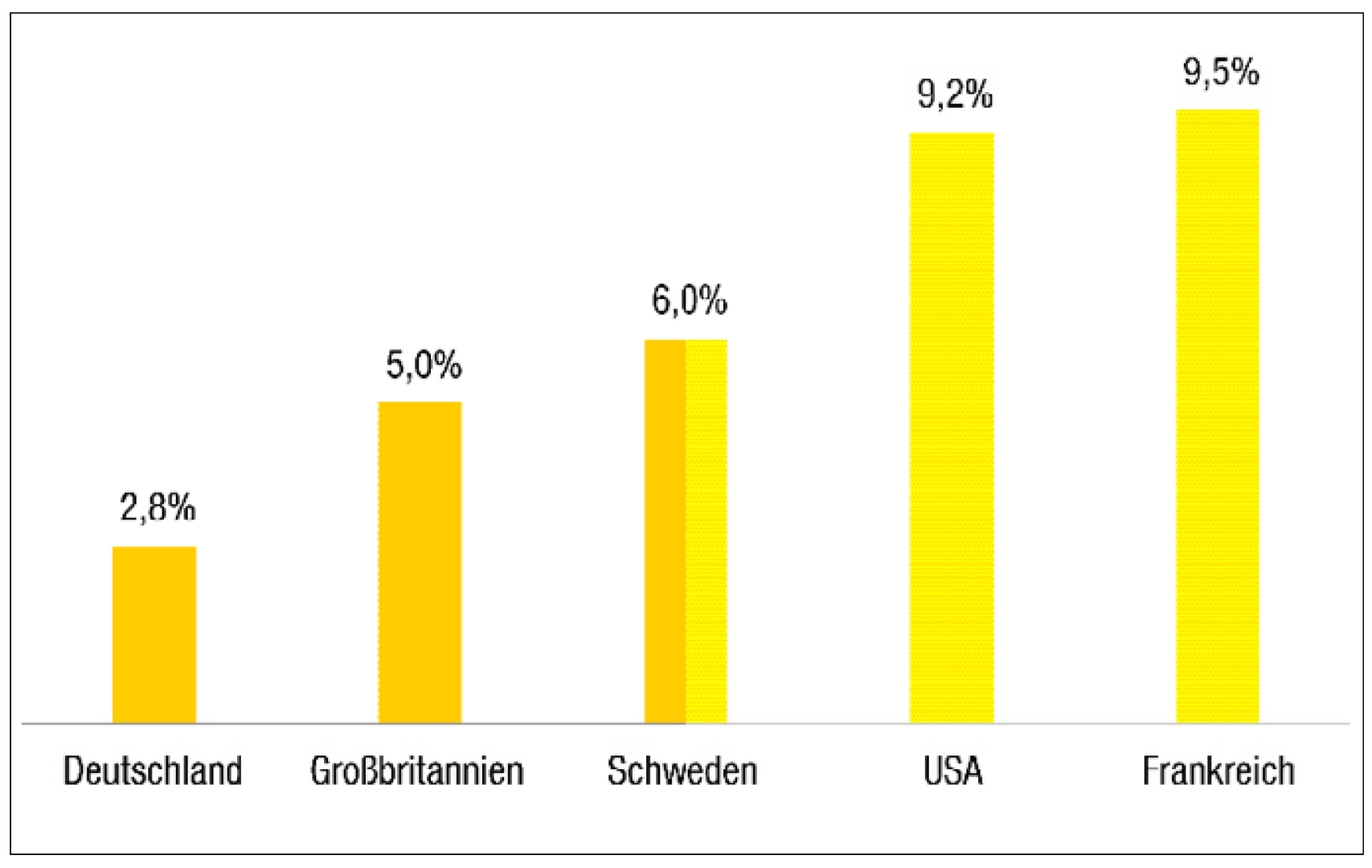

Auch bei der Zahl der Mitarbeiteraktionäre hinkt Deutschland im Vergleich zu anderen Industriestaaten deutlich hinterher. Nur knapp 3% aller Erwerbstätigen halten in Deutschland Anteile an ihren Unternehmen – in Großbritannien und Schweden machen doppelt so viele Erwerbstätige von dieser Möglichkeit Gebrauch, in den USA und Frankreich sogar jeder zehnte Mitarbeiter.

Abermals lässt sich am Beispiel Schwedens ablesen, dass gute Erfahrungen im Bereich der Altersvorsorge die Scheu vor Aktien insgesamt nehmen. Aufgeklärte Anleger reduzieren den Aufwand für Unternehmen, die weniger Mittel aufwenden müssen, um ihre Belegschaft bei der Einführung von Beteiligungsprogrammen von den Vorteilen der Aktienanlage zu überzeugen. In der Regel sind höhere Beteiligungsquoten die willkommene Konsequenz. Je mehr Mitarbeiter über Aktien am Erfolg des eigenen Unternehmens beteiligt sind, desto eher lohnt sich der Implementierungsaufwand.

Schaffung weiterer Rechtssicherheit bei Mitarbeiteraktien wünschenswert

Deutschland hat also noch einen weiten Weg vor sich, wenn es um die Beteiligung der breiten Bevölkerung am Produktivkapital geht, sei es über Mitarbeiteraktien oder über Aktien, Aktienfonds und Aktien-ETFs allgemein. Was will die neue Regierung nun tun, um diesen Weg zu ebnen?

Zur Mitarbeiterkapitalbeteiligung findet sich im Koalitionsvertrag die vage Aussage, dass diese durch eine praxisnahe Ausgestaltung von Steuer- und Sozialversicherungsrecht weiter gestärkt werden soll. Ob damit eine weitere Erhöhung des Steuerfreibetrags gemeint ist, der in der letzten Legislatur auf 2.000 EUR angehoben wurde, bleibt abzuwarten. Wünschenswert wäre zudem eine Schaffung von Rechtssicherheit, die die Implementierung von Mitarbeiteraktienprogrammen erleichtert: Denn mit Blick auf die Administration gibt es einige Passagen im Aktienrecht, die die Beschaffung von Aktien zur späteren Ausgabe an die Mitarbeiter erschweren.

Große Herausforderungen ergeben sich insbesondere dann, wenn Mitarbeiter in global tätigen Unternehmen grenzüberschreitend an einem Mitarbeiteraktienprogramm beteiligt werden sollen: Denn gravierende Unterschiede im Arbeits- und Steuerrecht machen einen weltweit einheitlichen Plan nur mit vielen Abstrichen möglich, zu denen aufgrund der international unterschiedlichen Anforderungen oft der Verzicht auf eine steuerliche Förderung zählt. Alternativ müssen Unternehmen, die ihren Mitarbeitern die jeweils in einem Land vorhandenen steuerlichen Fördermöglichkeiten anbieten wollen, ihre Planparameter länderspezifisch anpassen und einen entsprechend höheren Aufwand betreiben.

Abhilfe könnte eine einheitliche EU-Regelung schaffen, beispielsweise in Anlehnung an die Europäische Aktiengesellschaft (SE). Das geplante 28. Regime könnte genutzt werden für die EU-weit einheitliche Einführung von Mitarbeiteraktienprogrammen, das die Voraussetzungen der steuerlichen Förderung harmonisiert und in das Unternehmen freiwillig optieren können. Das würde die grenzüberschreitende Implementierung zumindest EU-weit deutlich erleichtern.

Verknüpfung der Frühstartrente mit privater Altersvorsorge notwendig

Zur kapitalgedeckten Altersvorsorge findet sich im Koalitionsvertrag insbesondere die geplante Frühstartrente. Kinder sollen ab der Einschulung automatisch ein staatlich gefördertes Aktiendepot erhalten, über das sie langfristig Ersparnisse für eine zusätzliche Altersrente ansammeln können. Die Erträge aus diesem Depot sollen steuerfrei sein. Dieser Vorschlag hat großen Charme, muss aber über das Ende der staatlichen Beiträge zum 18. Geburtstag weitergedacht werden. Wichtig ist die Verknüpfung mit der privaten Altersvorsorge, um jungen Menschen einen flüssigen Übergang zwischen den Modellen zu ermöglichen. Idealerweise sollte das Depot der Frühstartrente direkt als steuerlich gefördertes Altersvorsorgedepot weitergeführt werden können, für das in der vorangegangenen Legislatur bereits ein Gesetzentwurf vorlag. Mitarbeiteraktien könnten Teil dieses Depots sein. Das Deutsche Aktieninstitut hat in seiner Studie „Altersvorsorgedepots – erfolgreiche Modelle der Alterssicherung im internationalen Vergleich. Wie andere Länder mehr in der Altersvorsorge erreichen“ wichtige Hinweise gegeben.

Immerhin will die Bundesregierung laut Koalitionsvertrag die Riester-Rente in ein neues Vorsorgeprodukt überführen. Ob dabei an die Arbeiten aus der vorangegangenen Legislatur zum Altersvorsorgedepot angeknüpft wird und inwiefern damit ein Anschluss an die Frühstartrente erfolgt, bleibt abzuwarten.

Fazit

Zu wenige Menschen in Deutschland sind Aktiensparer und haben damit Teilhabe an den Erfolgen der Wirtschaft. Dies zu ändern, ist Aufgabe der neuen Regierung. Dazu liegen bereits vielfältige Vorarbeiten und Vorschläge vor. Den eher vage gehaltenen Aussagen im Koalitionsvertrag können und sollten daher schnell konkrete Taten folgen.

|

|

Autor/Autorin

Dr. Norbert Kuhn

Dr. Norbert Kuhn ist stellvertretender Leiter im Fachbereich Kapitalmärkte und Leiter Unternehmensfinanzierung beim Deutschen Aktieninstitut.