Bildnachweis: © Erstellt mit ChatGPT.

Multiples verdichten komplexe Finanzdaten zu einer Kennzahl und ermöglichen so den Vergleich von Unternehmensfinanzkennzahlen. Im M&A-Bereich werden Multiples häufig für die Bewertung von Unternehmen verwendet. Bei Kaufvertragsverhandlungen und der Finalisierung der W&I-Versicherung spielen sie oft eine untergeordnete Rolle – bis sie plötzlich im Mittelpunkt einer Schadensmeldung stehen. Von Eva-Maria Barbosa, Dr. Andreas Börner, Dr. Sven Förster und Adriaan Louw

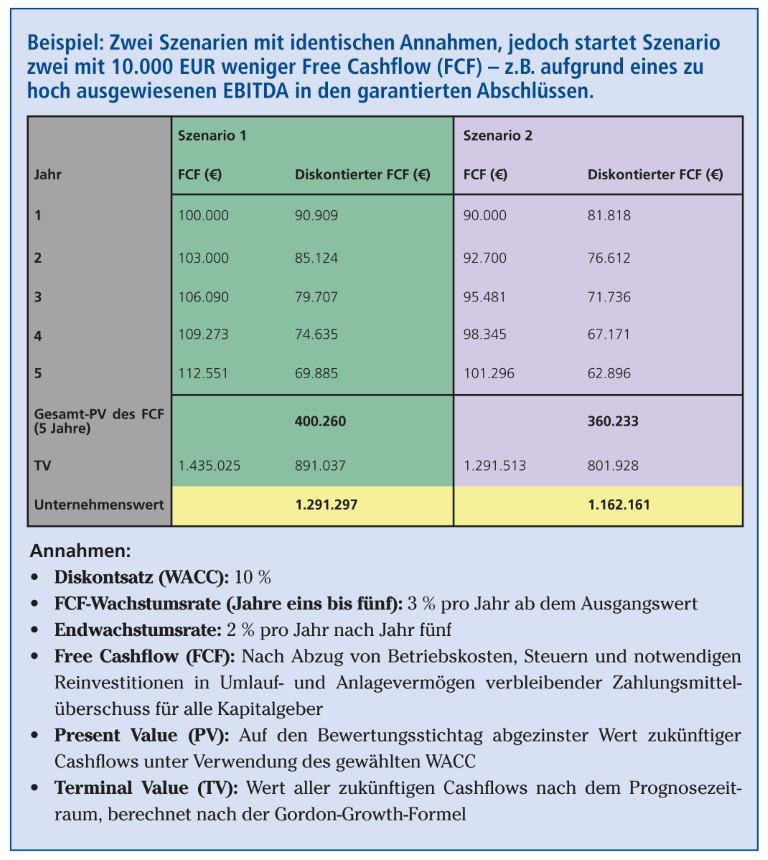

Zwei Ansätze sind besonders relevant: die reine Multiplikatorperspektive und die Discounted-Cashflow-(DCF-)Methode. Der Hauptvorteil von Multiplikatoren liegt in deren Schnelligkeit und Einfachheit; im Gegensatz zum DCF erfordern sie relativ wenige Annahmen. Ein einfaches Beispiel ist die Bewertung eines Unternehmens durch Multiplikation seines nachhaltig erzielbaren EBITDA mit einem Multiplikator. Dieser Multiplikator wird in der Regel aus vergleichbaren Unternehmen und früheren Transaktionen abgeleitet und dann um Unterschiede in Größe, Wachstum, Risiko und transaktionsspezifischen Elementen angepasst. In der Praxis kann die Auswahl auch etwas willkürlich sein.

Unternehmensbewertungen

Die DCF-Methode hingegen projiziert die zukünftigen freien Cashflows eines Unternehmens und diskontiert sie unter Verwendung eines Diskontsatzes, der das Risikoprofil des Unternehmens widerspiegelt, auf den Barwert. Sie ist differenzierter, da sie in der Regel Anpassungen für einmalige Posten, Betriebskapital- und Investitionsbedarf, Steuersätze, schuldähnliche Verpflichtungen und erwartete Synergien nach der Transaktion beinhaltet.

Diese Methoden ergeben den „Enterprise Value“, also den Unternehmenswert des operativen Geschäfts. Im Anschluss addieren Bewerter den Wert der liquiden Mittel und überschüssigen Vermögenswerte und ziehen die Verbindlichkeiten ab, um den „Equity Value“, also den Wert des Eigenkapitals bzw. der Anteile am Unternehmen, zu bestimmen. In M&A-Transaktionen können darüber hinaus weitere Anpassungen vorgenommen werden, abhängig von Mechanismen wie Closing Accounts oder einem Locked-Box-Mechanismus. In der Praxis kann der Kaufpreis erheblich vom Unternehmenswert abweichen. Strategische Käufer sind unter Umständen bereit, einen Preis oberhalb des Unternehmenswerts zu zahlen.

Wie wird der Schadenersatz berechnet?

In M&A-Transaktionen wird im SPA (und bei versicherten Risiken in der W&I-Police) in der Regel festgelegt, wie der Schadenersatz zu berechnen ist. Nach unserer Erfahrung greifen diese Bestimmungen in der Regel den Grundsatz des BGB auf: Der Geschädigte muss so gestellt werden, wie er ohne die Vertragsverletzung gestanden hätte (Naturalrestitution nach § 249 BGB). Ist dies nicht möglich, muss der Schädiger regelmäßig Geldersatz leisten. Im W&I-Kontext scheidet eine Verpflichtung des Versicherers zur Naturalrestitution aus, da er den zugesicherten Zustand der Zielgesellschaft nicht physisch wiederherstellen kann. Daher kommt ausschließlich Geldersatz in Betracht.

Wichtig ist, dass der Geschädigte nicht bereichert werden darf. Er hat Anspruch auf vollen Ausgleich des Schadens, jedoch nie auf mehr. SPAs enthalten häufig

De-minimis-Schwellenwerte und Haftungshöchstbeträge; W&I-Policen gehen noch weiter und legen Selbstbehalte und manchmal synthetische Anpassungen wie Steueraufrechnungsbestimmungen oder die Übernahme von Verteidigungskosten fest.

Bei Garantieverletzungen ersetzt das positive Interesse den Gläubiger so, als wäre der Vertrag ordnungsgemäß erfüllt worden; das negative Interesse stellt ihn so, als wäre der Vertrag nie abgeschlossen worden. Vertragsparteien können die Folgen von Pflichtverletzungen grundsätzlich frei regeln.

Der Bundesgerichtshof (BGH) hat entschieden, dass Garantien in SPAs als selbstständige Garantieversprechen im Sinne des § 311 Abs. 1 BGB einzuordnen sind (Urteil vom 15. März 2006 – VIII ZR 120/04, NJW-RR 2006, 1185 Rn. 20). Mit Abgabe solcher Garantien verspricht der Verkäufer einen bestimmten Erfolg. Wird dieser nicht erreicht, ist der Käufer so zu stellen, als wäre der Erfolg eingetreten – der Verkäufer schuldet also das positive Interesse.

Dies bedeutet auch, dass der vereinbarte Kaufpreis für diese Frage irrelevant ist. Wie oben dargelegt, stehen Unternehmenswert und Kaufpreis zwar in Zusammenhang, sind aber nicht identisch.

Quantifizierung des Schadens

Wenn der Schadenersatz auf der Grundlage positiver Interessen auf der Ebene des Käufers (und nicht auf der Ebene des Zielunternehmens) berechnet wird, wird der tatsächliche Unternehmenswert mit dem hypothetischen Unternehmenswert verglichen, der bei Erfüllung der Gewährleistung bestanden hätte. Hier rücken Bewertungsmethoden – und die darin enthaltenen Multiplikatoren – aus dem Hintergrund in den Vordergrund.

Ob eine bei der Kaufphase verwendete Bewertung für die Schadensquantifizierung herangezogen werden kann, hängt davon ab, ob die Methode und das Bewertungsverfahren „die rechtlichen Vorgaben und sämtliche bewertungsrelevanten tatsächlichen Umstände berücksichtigt, gegen Denkgesetze oder Erfahrungssätze verstößt oder sonst auf rechtsfehlerhaften Erwägungen beruht“ (BGH Beschluss vom 8. Mai 1998 – BLw 18/97, BGHZ 138, 371 (382) = NZG 1998, 644). Entscheidend ist, dass die Methode geeignet ist, den Wert so genau wie möglich zu ermitteln, und dass beide Werte (hypothetisch und tatsächlich) mit derselben Methode berechnet werden.

Ein reiner Schadensmultiplikator ist in SPAs und W&I-Policen in der Regel ausgeschlossen – zu Recht. Stellt sich etwa heraus, dass ein in der Bilanz mit 10 Mio. EUR angesetzter Vermögenswert nicht existiert, der sich aber sofort ohne Ertragsausfall ersetzen lässt, wäre es kaum vertretbar, mehr als 10 Mio. EUR zu verlangen.

Wenn das Unternehmen anhand von Multiplikatoren bewertet wurde

Wenn das Unternehmen anhand von Multiplikatoren bewertet wurde

Doch was, wenn der Unternehmenswert als EBITDA-Multiple ermittelt wurde und der gesamte Wertunterschied lediglich dem EBITDA-Delta multipliziert mit diesem Faktor entspricht? Hier ist

Vorsicht geboten: Eine einfache Multiplikatorbewertung erfüllt in der Regel nicht die vom BGH geforderte analytische Tiefe. EBITDA-Multiples sind marktübliche Kurzbezeichnungen, oft basierend auf begrenzten oder unvollkommenen Vergleichsdaten, und können die tatsächliche künftige Ertragskraft, Kapitalstruktur, Investitionserfordernisse und Risikoprofile eines Unternehmens außer Acht lassen. Für die Schadensquantifizierung ist ein methodisch fundierter Ansatz erforderlich, der den Unternehmenswert als „going concern“ erfasst..

Multiples können ein pragmatisches Preistool zwischen Parteien sein; die Schadensberechnung darf sich jedoch nicht mit einfachen Antworten auf komplexe Fragen zufriedengeben.

Aus diesem Grund werden einkommensorientierte Verfahren wie das Ertragswertverfahren und die DCF-Methode bevorzugt. Sie spiegeln die erwarteten Renditen des eingesetzten Kapitals und die prognostizierte Geschäftsentwicklung wider und sind somit näher an der Realität des M&A-Markts.

Greift ein vertraglicher Ausschluss von „Multiple Damages“ auch dann, wenn das DCF-Ergebnis einem Vielfachen des Fehlbetrags entspricht? Siehe den nebenstehenden Kasten.

Ein Wirtschaftsprüfer könnte hier verkürzend den EV von Szenario zwei durch den Start-FCF teilen, um ein implizites Multiple zu errechnen, und dieses dann auf das Delta von 10.000 EUR anwenden, um die Differenz des Unternehmenswerts zwischen den Szenarien eins und zwei (129,136 EUR) zu ermitteln. Dies stellt jedoch nicht notwendigerweise im SPA oder in der W&I-Police ausgeschlossene „Multiple Damages“ dar, da das Multiple hier das Ergebnis einer vollständigen Bewertung ist – derselbe Betrag ließe sich auch ohne Rückgriff auf das Multiple ermitteln.

Sechs Tipps für die Praxis

- Methodenwahl ist entscheidend: Vor Gericht oder im Schiedsverfahren wird die Bewertungsmethodik streng auf rechtliche Anforderungen und Bewertungsstandards geprüft.

- Klarheit im Vertrag: Soll die Nutzung bestimmter Methoden (z.B. Ausschluss von „Multiple Damages“) geregelt werden, muss dies ausdrücklich im SPA und in der W&I-Police stehen.

- Implizite Multiples verstehen: Auch bei robusten DCF-Modellen können Ergebnisse wie ein Multiple aussehen; der Unterschied zu verbotenen „Multiples“ muss klar dargestellt werden.

- Annahmen im Fokus: Kleine Änderungen bei Wachstums-, Diskont- oder Cashflow-Annahmen können erhebliche Auswirkungen haben und sind daher Streitpunkte in Verfahren.

- Kausalität nachweisen: Es genügt nicht, Marktwerte oder Multiples zu zitieren; die konkrete Schadensursache muss methodisch sauber in den Unternehmenswert übersetzt werden.

- Underwriting mit Weitblick: Für Versicherer ist es wichtig, zu verstehen, wie der Käufer ursprünglich bewertet hat, um spätere Streitpotenziale bei der Schadensberechnung einschätzen zu können.

Fazit

Die Bewertung in Post-M&A-Streitigkeiten ist keine rein rechnerische Übung, sondern ein Zusammenspiel aus finanzieller Analyse, juristischen Grundsätzen und der korrekten Vertragsauslegung. Wer diese Schnittstellen versteht und mögliche Streitpunkte voraussieht, ist in der besten Position, um Mandanten zu schützen – sei es bei der Vertragsgestaltung, im Underwriting oder in der Auseinandersetzung.