Bildnachweis: ©chinnarach – stock.adobe.com, Kirchhoff Consult AG, DAI, PSI Software AG, Schlecht und Partner.

„Psychology is probably the most important factor in the market – and one that is least understood.“ Spontane Zustimmung ist angebracht für diese Aussage David Dremans (1) – wer noch einen Beweis brauchte, dass der Investor den Kapitalmarkt durchschaut hat, der erhielt eben diesen in den Monaten seit Ausbruch der Coronapandemie: Panik und abrauschende Kurse wurden schnellstens von Rekordniveaus und Rallys abgelöst. Unsicherheit und Angst spiegeln sich an den Börsen stärker und zügiger wider als in der Realwirtschaft, ebenso aber Aufbruchstimmung und Optimismus. Die Menschen lassen sich bei Investitionen in börsennotierte Unternehmen von deren Zahlen leiten – aber eben nicht nur.

Umsatz, Gewinn oder Dividende sind wichtig; entscheidend ist aber auch, ob Anleger in stürmischen Zeiten Vertrauen in eine Firma und ihre Aussichten behalten: Auftritt, Kommunikation und Außenwirkung, Umgang mit Krise und Herausforderung können bei Investitionsentscheidungen das Zünglein an der Waage sein. Zuständig für die Kommunikation mit den Anteilseignern sind die Investor-Relations-Manager. Und was soll man sagen: Sie hatten es nicht leicht in den vergangenen Monaten. Anlass genug, die aktuelle Lage einmal zu prüfen.

Es kann nur besser werden – da ist man sich offenbar sicher im Investor-Relations-(IR-)Bereich. Das aktuelle Stimmungsbarometer des Deutschen Investor Relations Verbands (DIRK) ergibt: 70% der IR-Manager erwarten, dass sich die Situation in den kommenden zwölf Monaten gegenüber dem Ist-Zustand verbessern werde.

Immerhin: Das DIRK-Stimmungsbarometer belegt, dass die Manager auch angesichts dieser Fragen keinen Verdruss haben aufkommen lassen, sondern beherzt nach vorne schauen – und zwar optimistisch. Nur 8% der Befragten gehen davon aus, dass die Zukunft eine schlechtere Situation bringt; 92% sind sicher: Es wird besser oder bleibt zumindest gut. Tutti paletti also in den IR-Abteilungen – wurden die Herausforderung Corona und die von Kirchhoff angesprochenen Fragen einfach so bewältigt und beantwortet?

Lesen Sie hier unsere IPO News.

Wie immer liegt die Wahrheit irgendwo zwischen den beiden Extremen: IR-Manager hatten durch Corona nicht plötzlich unlösbare Probleme. Kombiniert mit den generellen Herausforderungen an die Branche durch Digitalisierung und zunehmende Relevanz von ESG-Kriterien war die Situation aber auch nicht völlig simpel zu lösen.

Digitalisierungswelle wird gut bewältigt

Kirchhoff attestiert den meisten Managern durchaus, dass sie besser auf die Digitalisierungswelle vorbereitet waren, als man es angesichts des – vorsichtig ausgedrückt – suboptimalen deutschen Innovationsgeists geglaubt hätte: „Die IR-Manager bereiten sich schon seit einiger Zeit auf neue digitale Formate vor – z.B. XBRL.“ Auch neue Angebote wie DeepL werden demnach zunehmend eingesetzt, da sie die Arbeit der Verantwortlichen erleichtern und zudem Zeit sowie Kosten sparen. „Unternehmen nutzen heute E-Mail- und Newsletter-Software oder Online-Datenbanken für die Investorenkommunikation“, erklärt Kirchhoff. „Videokonferenzen und virtuelle Roadshows wurden schnell angenommen. Digitalisierung ist also für eine modern aufgestellte IR-Abteilung nichts Neues.“

Zielgruppen erreichen – aber bitte alle

Wie gut das gelingt, daran lässt sich laut Kirchhoff auch ablesen, wie erfolgreich ein Unternehmen tatsächlich ist: „Die IR ist darauf ausgerichtet, dem Markt die Informationen über das Unternehmen so aufzubereiten, dass die Marktteilnehmer den Wert der Firma und ihre Strategie richtig einschätzen und bewerten können.“ Das funktioniere nur, wenn alle Stakeholder und ihre Ansprüche berücksichtigt würden. „Unternehmen, die diese Aufgabe richtig erfüllt haben, haben am Kapitalmarkt in der Krise besser performt.“

Hier finden Sie unsere umfassenden IPO Analysen.

Auch Fey betont, dass in der Finanzkommunikation der richtige Ton die Musik mache – und das richtige Thema. Wie eingangs erwähnt: Zahlen sind zwar gut und schön; der Gedanke, nur mit Dividenden alle Investoren überzeugen zu können, gilt aber längst als überholt. Psychologie spielt mit bei Investitionsentscheidungen: Werte, Ziele und Strategie der Unternehmen, die Gewichtung aktueller Themen und die Antworten einer Firma auf gesellschaftsrelevante Fragestellungen werden immer entscheidender.

Erfolg steht und fällt mit ESG-Kriterien

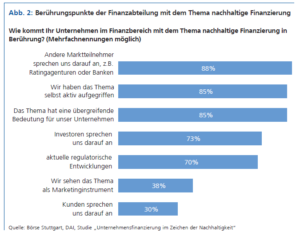

„Neben den klassischen Investmentkriterien bekommen andere Aspekte mehr Gewicht“, erläutert Fey. „ESG-Themen sind für Investoren immer wichtiger – IR-Gespräche haben heute zum großen Teil auch einen Bezug zum Thema ESG.“ Environment, Social und Governance – diese Trias habe ebenso in die systematische Investmentanalyse Einzug gehalten. Das belegt auch eine Studie des DAI und der Börse Stuttgart, in der Finanzverantwortliche zu Unternehmensfinanzierung im Zeichen der Nachhaltigkeit befragt wurden.

Dazu Kirchhoff: „Nachdem die Europäische Union beschlossen hat, Europa zur nachhaltigsten Wirtschaftsregion der Welt zu entwickeln, und dazu den Green Deal ins Leben gerufen hat, sind Unternehmen gut beraten, das Thema ESG sehr ernst zu nehmen.“ So erwarten nicht nur Investoren von Unternehmen überzeugende ESG-Strategien als Voraussetzung für ein Investment – auch immer mehr Kreditinstitute integrieren ESG-Kriterien laut dem Experten in ihre Vergaberichtlinien: „Ohne eine überzeugende ESG-Strategie und ein überzeugendes ESG-Management werden Unternehmen in absehbarer Zeit nicht mehr investier- oder finanzierbar sein.“

Auch die Erhebung des DAI und der Börse Stuttgart belegt: Nachhaltige Finanzierung wird von außen stark an die Firmen herangetragen. 88% der Finanzverantwortlichen geben an, von Marktteilnehmern wie Banken auf das Thema aufmerksam gemacht worden zu sein; 73% wurden gar von Investoren darauf angesprochen.