Bildnachweis: Mikko Lemola – Adobe Stock.

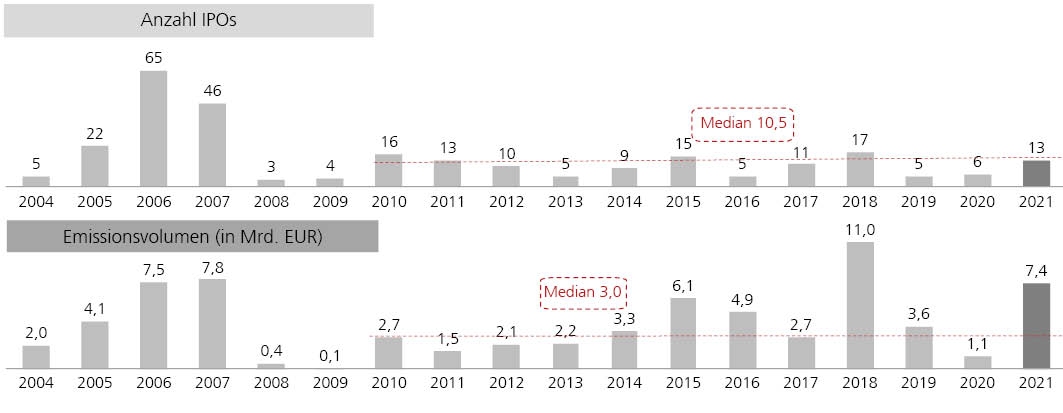

Das IPO-Jahr 2021 hatte es in sich: Seit 1970 gab es bis auf 2021 kein Jahr, das ein Emissionsvolumen von weltweit rund 600 Mrd. USD vorweisen konnte. 2.900 Börseneinführungen erzielten diese nie dagewesene Summe. Die wesentlichen Treiber dieses Booms waren vor allem Techunternehmen sowie die SPAC-Akquisitionsvehikel.

31 Neuzugänge von deutschen Erstemittenten

Unter den Neulingen stammen 31 Neuzugänge von deutschen Erstemittenten, die über 12 Mrd. EUR einsammeln konnten. Jedoch wählte die Mehrzahl dieser Neuzugänge lieber alternative Wege an die Börse als das des klassischen IPO oder suchte einen ausländischen Börsenplatz auf.

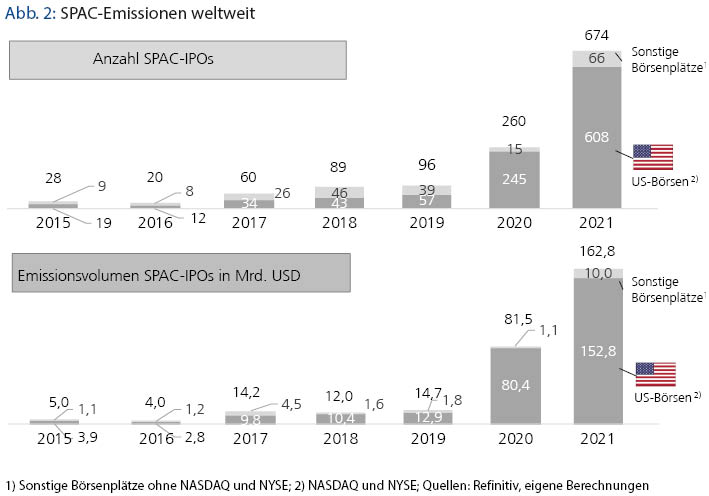

Der „Angstfaktor“ – gemessen am mittleren jährlichen Volatilitätsmaß VDAX – stabilisierte sich anno 2021 auf 20; im Vorjahr lag er noch bei 30 und war damals durch das Pandemiegeschehen stark beeinflusst. Die wichtigsten deutschen Aktienindizes (DAX, MDAX, TecDAX) erzielten durch diese Stabilisierung beachtliche zweistellige Wertzuwächse zwischen 14% und 22%. Darüber hinaus explodierten die weltweiten IPO-Aktivitäten regelrecht auf historische Rekordwerte: 2.900 Neuzugänge und rund 600 Mrd. USD Emissionsvolumen. Wesentliche Initiatoren dieses Booms waren Technologie- und Healthcareunternehmen, die zusammen fast 180 Mrd. USD platzierten. Daneben konnten über 670 sogenannte SPAC-IPOs mehr als 160 Mrd. USD weltweit einsammeln, wovon 90% auf die US-Börsenplätze entfallen. Mit 34 SPAC-IPOs bzw. mit rund 8 Mrd. USD ist diese Finanzinnovation auch in Europa auf dem Vormarsch. Special Purpose Acquisition Companies (SPACs) sind börsennotierte Firmenmäntel, die nicht-notierte operativ tätige Unternehmen übernehmen und sie über diesen Weg an die Börse führen. Die folgende Abbildung verdeutlicht die rasante, weltweite Entwicklung der SPAC-IPOs seit 2015.

Der Investoren-Run auf Tech- und SPAC-IPOs belebte auch den deutschen Neuemissionsmarkt. Insgesamt konnten 13 Emittenten ein erfolgreiches öffentliches Angebot mit einem Gesamtvolumen von 7,4 Mrd. EUR durchführen. Darunter finden sich drei große Mrd.-EUR-Emissionen: Vantage Towers AG (2,2 Mrd. EUR), AUTO1 Group SE (1,8 Mrd. EUR) und SUSE S.A. (1,1 Mrd. EUR). Im Median liegt das Platzierungsvolumen der 2021-Emittenten bei 326 Mio. EUR und deren Marktkapitalisierung bei 778 Mio. EUR. Die Märkte waren nicht für jeden offen. Das zeigen die Versuche von MeinAuto Group AG, Babbel Group AG und PERFORMANCE ONE AG, die während ihres Bookbuilding-Prozesses den Börsengang mangels Nachfrage abbrechen mussten.

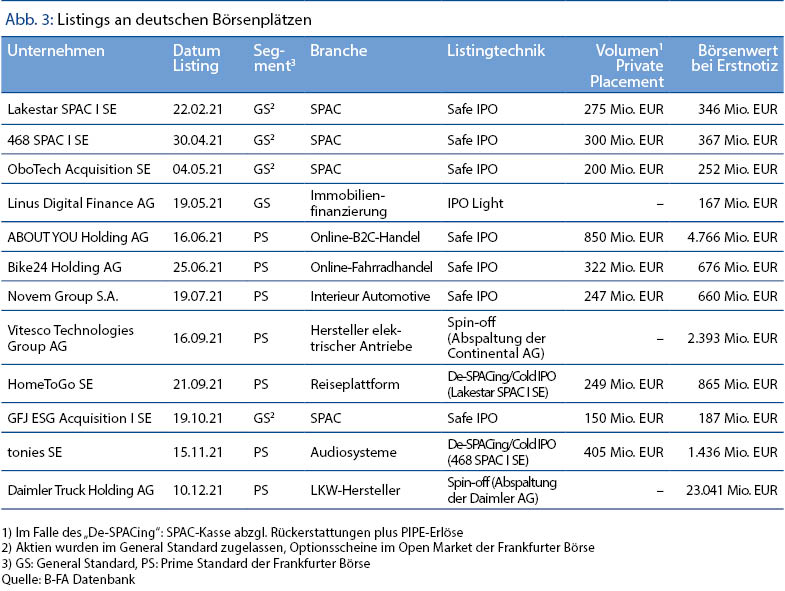

Um u.a. das bestehende Marktrisiko zu minimieren, wählten vergangenes Jahr neben dem „klassischen IPO“ zehn Unternehmen einen alternativen Weg an die Börse über ein „Listing“. Das Listing hat verschiedene Techniken, die 2021 wie folgt auftraten:

i) reines Listing („IPO Light“), wonach der Emittent seine bestehenden Aktien an einer Börse zum Handel zulässt. Die Linus Digital Finance AG (Immobilienfinanzierer) ist der einzige Emittent, der letztes Jahr diesen Weg ging. Bei Erstnotierung an der Frankfurter Börse erzielte das Unternehmen einen Börsenwert von 167 Mio. EUR.

ii) Abspaltung (Spin-off), wonach eine Geschäftseinheit einer börsennotierten Gesellschaft durch die Ausgabe von neuen Aktien der Geschäftseinheit an bestehende Aktionäre der börsennotierten Gesellschaft abgespaltet wird. Vitesco Technologies Group AG (ein Spin-off der Continental AG) sowie Daimler Truck Holding AG (ein Spin-off der Daimler AG) vollzogen letztes Jahr diesen Schritt. Vitesco und Daimler Truck wurden am ersten Handelstag mit 2,4 Mrd. bzw. 23,0 Mrd. EUR bewertet.

iii) Privatplatzierung mit anschließender Notierungsaufnahme („Safe IPO“), wonach wenige Wochen oder Tage vor der Notierungsaufnahme an eine kleine Gruppe ausgewählter Investoren Aktien platziert werden. Diesen Weg gingen letztes Jahr sieben Emittenten, die 2,3 Mrd. EUR einsammeln konnten. Darunter befinden sich drei „operative“ Gesellschaften – ABOUT YOU Holding AG, Bike24 Holding AG und Novem Group S.A. – sowie vier SPAC-Vehikel: Lakestar SPAC I SE, 468 SPAC I SE, OboTech Acquisition SE und GFJ ESG Acquisition I SE.

iv) Verschmelzung auf ein börsennotiertes Vehikel („Cold IPO“), wonach eine nicht-notierte Gesellschaft auf eine börsennotierte Gesellschaft mehrheitlich verschmolzen wird. Diese Variante wurde 2021 vom Online-Ferienhausvermittler HomeToGo sowie von dem Kinderaudiosystemehersteller tonies (zuvor Boxine) gewählt.

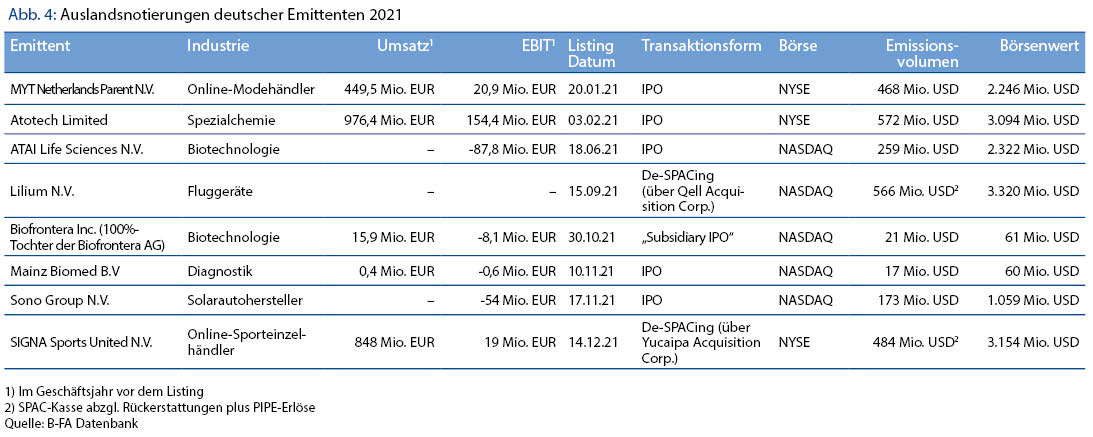

Auslandserstnotierungen auf Rekordniveau

Bei den Auslandsnotierungen in Deutschland ansässiger Unternehmen wurde im vergangenen Jahr ein Rekordwert erzielt2: acht Neuzugänge mit einem Emissionsvolumen von rund 2,6 Mrd. USD (2,1 Mrd. EUR). Die seit 2010 zuvor erreichten jährlichen Spitzenwerte liegen bei rund 0,5 Mrd. EUR. Unter den acht Neuzugängen finden sich sechs IPOs sowie zwei De-SPACing-Notierungen, die allesamt einen der US-Börsenplätze aufsuchten. Zu den letzteren gehören der Fluggerätehersteller Lilium, der mit dem an der NASDAQ notierten SPAC „Qell Acquisition“ bei einer Bewertung von rund 2,4 Mrd. USD verschmolz. Nach Abzug der zurückgegebenen Anteile konnte Lilium einen effektiven Erlös von 566 Mio. USD erzielen. Der zweite deutsche De-SPACing-Neuzugang ist der Online-Sporteinzelhändler SIGNA Sports United, der mit der an der New Yorker Börse notierten SPAC „Yucaipa Acquisition“ zusammenging. SIGNA wurde mit einem Unternehmenswert von rund 2,5 Mrd. USD bewertet. Nach der Verschmelzung floss ein effektiver Erlös von 484 Mio. USD zu. Sowohl bei Lilium als auch bei SIGNA Sports lagen die SPAC-Rückgabequoten mit 65% bzw. 89% sehr hoch, die mit dem PIPE-Erlös kompensiert werden konnten. Unter den anderen sechs Neuzugängen befinden sich Emittenten aus unterschiedlichen Branchen und Stadien im Lebenszyklus, die zusammen 1,8 Mrd. USD erzielen konnten.

Fazit und Ausblick

2021 wurde von deutschen Emittenten die komplette Klaviatur an Techniken genutzt, um einen Börsengang erfolgreich umzusetzen. Darunter ist der Schritt an die Börse über einen SPAC eine relativ neue Methode, die vor allem für Techunternehmen in einem jungen Lebensstadium attraktiv erscheint. Daneben sind das „klassische“ IPO sowie das „Safe IPO“ nahezu gleichwertige Wege geworden, Mittel über den Kapitalmarkt einzuwerben.

Das erste Quartal 2022 zeigt eine deutliche Eintrübung der weltweiten IPO-Aktivitäten: 52 Mrd. USD Emissionsvolumen mit 362 IPOs im ersten Vierteljahr 2022 gegenüber 208 Mrd. USD und 837 IPOs im ersten Quartal 2021. Der deutsche IPO-Markt kann im ersten Quartal 2022 mit drei Neuzugängen aufwarten, darunter mit einem klassischen IPO (BörseGo AG), einem „IPO Light“ (Centurion International AG) sowie einem „Safe IPO“ (468 SPAC II SE), die in der Summe 211 Mio. EUR platzieren konnten. Darüber hinaus absolvierten zwei in Deutschland ansässige Unternehmen ein Auslandslisting. Der Berliner Recyclingspezialist Cabka ging über ein De-SPACing mit der SPAC Dutch Star Companies TWO B.V. an die Amsterdamer Euronext und erzielte dabei 110 Mio. EUR. Der Hamburger Second-Hand-Mode-Onlineshop StyleRemains konnte rund 19 Mio. EUR über sein schwedisches Listingvehikel Rebelle AB am skandinavischen Börsenplatz NASDAQ First North einsammeln. Es zeigt sich, dass alternative Wege gerade in einem schwierigen Fahrwasser genutzt werden.