Bildnachweis: ©TippaPatt – stock.adobe.com, Lincoln.

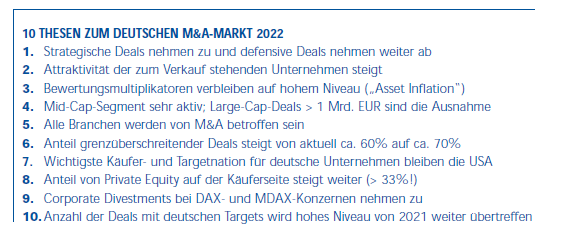

Das globale M&A-Geschäft hat sich seit Jahresbeginn von dem tiefen Einbruch im Coronajahr 2020 schnell erholt. 2021 wird die Anzahl an M&A-Transaktionen mit deutschen Firmen im Vergleich zum Vorjahr um mindestens 50% steigen. Trotz des einmaligen Nachholeffekts sprechen viele Treiber dafür, dass der deutsche M&A-Markt 2022 seine hohe Dynamik beibehalten wird.

Trotz der anhaltenden Verunsicherung im Zusammenhang mit der Coronapandemie ist das Transaktionsgeschehen in Deutschland im Sommer 2021 von starker Euphorie geprägt: Allein im August wurden mit Deutsche Wohnen, HELLA, zooplus oder Schaltbau große und visible Übernahmen börsennotierter Unternehmen bekannt gegeben. Strategische Käufer und Finanzinvestoren liefern sich bei M&A-Prozessen enorme Bietergefechte, und Unternehmenseigentümer können sich über hohe Bewertungsmultiplikatoren freuen. Die in Deutschland aktiven M&A-Investmentbanken sind mit zahlreichen Mandaten bestens ausgelastet.

M&A-Markt trotzt Corona

Diese Entwicklung ist sehr erstaunlich, wenn man bedenkt, dass im Zeitalter von Corona Auslandsreisen, persönliche Managementmeetings, Verhandlungsrunden oder Werksbesichtigungen nach wie vor sehr stark eingeschränkt sind. Die Akteure am M&A-Markt haben sich allerdings sehr schnell und sehr stark mit den neuen Möglichkeiten der Videokommunikation angefreundet, sodass Fusionen und Übernahmen auch ohne herkömmliche persönliche Meetings und Geschäftsessen bestens eingefädelt und umgesetzt werden können.

Das allgemeine M&A-Sentiment ist so positiv wie seit Jahren nicht mehr. Anorganisches Wachstum steht bei Großkonzernen ganz oben auf der strategischen Agenda, denn die hohen Aktienkurse der meisten Unternehmen lassen sich mit reinem organischem Wachstum kaum mehr begründen. Im Ergebnis erwarten wir daher hierzulande auch für 2022 nicht nur infolge von Nachholeffekten eine Fortsetzung der hohen Dealaktivität. Während in den letzten Jahren eine boomende Volkswirtschaft den Markt prägte, stehen zukünftig zum Teil andere Treiber für M&A-Transaktionen im Vordergrund.

Das allgemeine M&A-Sentiment ist so positiv wie seit Jahren nicht mehr. Anorganisches Wachstum steht bei Großkonzernen ganz oben auf der strategischen Agenda, denn die hohen Aktienkurse der meisten Unternehmen lassen sich mit reinem organischem Wachstum kaum mehr begründen. Im Ergebnis erwarten wir daher hierzulande auch für 2022 nicht nur infolge von Nachholeffekten eine Fortsetzung der hohen Dealaktivität. Während in den letzten Jahren eine boomende Volkswirtschaft den Markt prägte, stehen zukünftig zum Teil andere Treiber für M&A-Transaktionen im Vordergrund.

Die hohen Bewertungen an den Aktienmärkten sind zunehmend auch bei privaten M&A-Transaktionen zu beobachten. Multiplikatoren in Höhe des 20-fachen EBITDAs der letzten zwölf Monate sind bei Software-, Telemedizin-, E-Commerce- und Fintechunternehmen keine Ausnahme mehr. Und auch bei gut aufgestellten Industrieunternehmen sind derartige Bewertungen durchaus erzielbar.

Hier finden Sie unser Special M&A Insurance 2021.

Die Notwendigkeit größerer Unternehmenseinheiten mit globaler Aufstellung zwingen viele mittelgroße Unternehmen zu einem Verkauf an einen größeren oder finanzkräftigen Partner. Bei zahlreichen Unternehmen sind die Chancen und Herausforderungen im Zusammenhang mit dem Thema Digitalisierung strategische Beweggründe für M&A. So ist für vielzählige deutsche Mittelständler der Transfer von Technologie ein bewährtes Mittel, um fehlendes Digital-Know-how auszugleichen und Verzögerungen bei der Einführung neuer Produkte und Dienstleistungen zu vermeiden.

Exit-Welle bei Private-Equity-Portfoliounternehmen

Gerade bei Eigentümern profitabler, gesunder Unternehmen dürfte das Fenster in den kommenden 18 Monaten weit offen sein für einen erfolgreichen Firmenverkauf zu attraktiven Konditionen. Neben der Verkaufsbereitschaft bei Familienunternehmen erwarten wir insbesondere mit Blick auf Private Equity eine regelrechte Exit-Welle bei jenen Portfoliounternehmen, für die ein Verkauf 2020 und 2021 infolge der Pandemie nicht möglich war.

Um sich vor aktivistischen Aktionären zu schützen, müssen Großkonzerne ihre Portfolioarrondierungen mit Priorität angehen, um Liquidität zu generieren und sich besser auf ihr Kerngeschäft konzentrieren zu können. Die Abtrennung von Konzernteilen bleibt ein wichtiger Treiber für die M&A-Aktivität. Nicht zuletzt durch die erfolgreichen Ausgliederungen von Siemens Healthineers und Siemens Energy finden die Vorstände Gefallen an solchen Transaktionen. Aufgrund des anhaltend liquiden Marktumfelds erwarten wir daher eine deutliche Zunahme bei Corporate Divestments. Primär wird es sich hierbei jedoch um unterdurchschnittlich profitable Geschäftsaktivitäten handeln, die die Rendite und das Wachstumsprofil der Konzerne beeinträchtigen.

Um sich vor aktivistischen Aktionären zu schützen, müssen Großkonzerne ihre Portfolioarrondierungen mit Priorität angehen, um Liquidität zu generieren und sich besser auf ihr Kerngeschäft konzentrieren zu können. Die Abtrennung von Konzernteilen bleibt ein wichtiger Treiber für die M&A-Aktivität. Nicht zuletzt durch die erfolgreichen Ausgliederungen von Siemens Healthineers und Siemens Energy finden die Vorstände Gefallen an solchen Transaktionen. Aufgrund des anhaltend liquiden Marktumfelds erwarten wir daher eine deutliche Zunahme bei Corporate Divestments. Primär wird es sich hierbei jedoch um unterdurchschnittlich profitable Geschäftsaktivitäten handeln, die die Rendite und das Wachstumsprofil der Konzerne beeinträchtigen.

Private-Equity-Fonds schwimmen in Liquidität

Die anhaltende Nullzinspolitik der Notenbanken sorgt weltweit für einen enormen und stetigen Kapitalzufluss in die Private-Equity-Fonds. Die eingesammelten Gelder erreichen immer neue Rekordstände; damit wächst auch der Anlagedruck bei den Finanzinvestoren. Befeuert wird der Trend auch durch den Aufstieg der sogenannten Debt Funds. Diese privaten Kreditfonds haben ebenfalls Gelder in Milliardenhöhe eingesammelt, welche jetzt in Form von aggressiven Akquisitionsfinanzierungen eingesetzt werden müssen. Bereits heute tritt in Deutschland in etwa bei jedem dritten Unternehmensverkauf ab einer Bewertung von 50 Mio. EUR ein Finanzinvestor als Käufer auf. In der Tendenz wird der Anteil an Private-Equity-Deals in den kommenden Jahren weiter zunehmen.

Lesen Sie hier zum Thema das Interview mit Robert Engels.

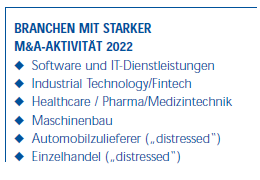

Wir gehen davon aus, dass nahezu alle Branchen von Fusionen und Übernahmen betroffen sein werden. Überdurchschnittliche Aktivität erwarten wir für jene Branchen, die gestärkt aus der Coronakrise herausgehen. So werden in den konjunkturunabhängigen und stark wachsenden Sektoren wie Gesundheitswesen, Medizintechnik, Biotechnologie, Software, IT-Services, Technology oder E-Commerce weiterhin strategisch motivierte, hoch bewertete Deals stattfinden. In zyklischen Industriesektoren und im Einzelhandel werden vermehrt sogenannte Distressed Deals auf der Tagesordnung stehen. Eine Sonderkonjunktur bei M&A erwarten wir in der stark unter Druck geratenen Automobilzuliefererindustrie.

Wir gehen davon aus, dass nahezu alle Branchen von Fusionen und Übernahmen betroffen sein werden. Überdurchschnittliche Aktivität erwarten wir für jene Branchen, die gestärkt aus der Coronakrise herausgehen. So werden in den konjunkturunabhängigen und stark wachsenden Sektoren wie Gesundheitswesen, Medizintechnik, Biotechnologie, Software, IT-Services, Technology oder E-Commerce weiterhin strategisch motivierte, hoch bewertete Deals stattfinden. In zyklischen Industriesektoren und im Einzelhandel werden vermehrt sogenannte Distressed Deals auf der Tagesordnung stehen. Eine Sonderkonjunktur bei M&A erwarten wir in der stark unter Druck geratenen Automobilzuliefererindustrie.

Doch aller Euphorie im Zusammenhang mit hoch bewerteten Unternehmensübernahmen zum Trotz: Strategische Käufer und Finanzinvestoren leben ihre Sorgfaltspflicht bei M&A-Transaktionen von Jahr zu Jahr immer stärker aus. In der Due Diligence werden sie künftig die Zielunternehmen auf das Vorhandensein etwaiger Risiken und Verpflichtungen gründlichst prüfen. Zur Absicherung von Risiken werden sie in den Kaufverträgen umfangreiche Gewährleistungen und Freistellungen durchzusetzen versuchen. Hierbei wird das Instrument der Warranty-&-Indemnity-(W&I-)Versicherungen an Bedeutung gewinnen, und dies auch dann, wenn auf der Verkäuferseite nicht nur Finanzinvestoren, sondern auch Privateigentümer oder Unternehmerfamilien stehen. Die Absicherung von Verkäufergarantien gehört inzwischen zum Standardrepertoire, und der Anteil versicherter Transaktionen nimmt weiter zu.

Zum Autor:

Dr. Michael R. Drill ist Vorstandsvorsitzender der Lincoln International AG, einer globalen M&A-Investmentbank mit weltweit über 650 Mitarbeitern. Lincoln International verfügt über 22 eigene Büros in den zehn größten Volkswirtschaften der Welt. 2020 hat Lincoln International weltweit über 200 und in Deutschland 25 M&A-Transaktionen erfolgreich abgeschlossen.

Autor/Autorin

Dr. Michael R. Drill

Dr. Michael R. Drill ist Vorstandsvorsitzender der Lincoln International AG, einer auf M&A-Beratung spezialisierten Investmentbank mit weltweit über 850 Professionals. Lincoln International verfügt über eigene Büros in den zehn größten Volkswirtschaften der Welt. Im ersten Halbjahr 2023 hat Lincoln International in Deutschland bereits über 15 M&A-Transaktionen erfolgreich abgeschlossen.