Bildnachweis: Mutares.

Die Mutares SE & Co. KGaA (www.mutares.de) hat heute die Zahlen für das erste Quartal 2022 veröffentlicht. Demnach erhöhten sich die Umsatzerlöse der Mutares Holding, die aus Beratungsleistungen und Management Fees aus den Portfoliounternehmen resultieren, um 35% auf 14,7 Mio. EUR.

Der Anstieg ist insbesondere auf die hohe Transaktionsaktivität des Geschäftsjahres 2021 mit 14 abgeschlossenen Akquisitionen und das entsprechend größere Portfolio zurückzuführen. Auf dieser Grundlage ergab sich ein Jahresüberschuss von 6,8 Mio. EUR nach -4,3 Mio. EUR im Vorjahreszeitraum.

Im ersten Quartal des Geschäftsjahres 2022 hat Mutares die bereits im Oktober 2021 unterzeichnete Übernahme von Toshiba Transmission & Distribution Europe S.p.A. als Add-on-Akquisition für die Balcke-Dürr Group erfolgreich abgeschlossen. Das Unternehmen mit Hauptsitz in Genua (Italien) firmiert mittlerweile unter dem Namen Balcke-Dürr Energy Solutions und ist ein Anbieter von Projekten im Bereich Energieübertragung und -verteilung, z. B. für Hoch- und Mittelspannungsschaltanlagen, Batteriespeichersysteme, Smart-Grids-Lösungen und Anlagen für erneuerbare Energien.

Darüber hinaus zeigte Mutares mit vier unterzeichneten Transaktionen auf der Akquisitionsseite im bisherigen Jahresverlauf einen vielversprechenden Start in das Geschäftsjahr 2022: Mit der Übernahme von Vallourec Bearing Tubes in Frankreich und ATI Sheffield in Großbritannien wird das Segment Engineering & Technology mit zwei neuen Plattform-Akquisitionen gestärkt. Die Transaktionen sollen jeweils im zweiten Quartal des Geschäftsjahres 2022 abgeschlossen werden.

Mit der Vereinbarung zum Erwerb von Siemens Energy Engines S.A.U. und dazugehörigen Vermögenswerten von der spanischen Gesellschaft von Siemens Energy tätigt Mutares die erste Plattform-Akquisition in Spanien. Die Übernahme wird ebenfalls das Segment Engineering & Technology stärken und voraussichtlich im dritten Quartal des Geschäftsjahres 2022 abgeschlossen. Die Übernahme von Polar Frakt als Add-on-Akquisition für die erst Ende des Geschäftsjahres 2021 erworbene Frigoscandia wurde bereits im April 2022 abgeschlossen.

Auf der Exit-Seite war Mutares ebenfalls erfolgreich und hat im Februar 2022 BEXity an die Raben Group veräußert. Mit dieser Transaktion hat Mutares das ausgegebene Ziel eines ROIC von 7-10 übertroffen.

Auf Konzernebene steigerte Mutares die konsolidierten Umsatzerlöse um 73% auf 852,5 Mio. EUR. Der deutliche Zuwachs ist insbesondere auf die hohe Akquisitionsaktivität im Geschäftsjahr 2021 zurückzuführen.

Bei bereits vier unterzeichneten Akquisitionen im bisherigen Jahresverlauf wurde im ersten Quartal des Geschäftsjahres 2022 mit der Add-on-Akquisition für die Balcke-Dürr Group zunächst nur eine Transaktion auf der Kaufseite abgeschlossen. Entsprechend war das Konzern-EBITDA im Berichtszeitraum weniger stark von der Akquisitionsaktivität getrieben als im Vergleichszeitraums des Vorjahres. Im Ergebnis belief sich das Konzern-EBITDA damit auf -14,3 Mio. EUR (Vorjahr: EUR +53,8 Mio.).

Mutares ist zuversichtlich, im Jahresverlauf weitere Transaktionen verkünden und die in den vergangenen zwei Geschäftsjahren erreichte Frequenz von im Schnitt mehr als einer Transaktion pro Monat aufrechterhalten zu können. Aktuell arbeitet das Mutares Team an mehr als 80 Akquisitions-Projekten, die derzeitige Pipeline der Kaufseite umfasst dabei ein Umsatzvolumen von mehr als 11 Mrd. EUR p. a. und beinhaltet im Wesentlichen Zielunternehmen aus den Segmenten Automotive & Mobility sowie Engineering & Technology.

An der kommunizierten Mittelfristprognose von mind. 5,0 Mrd. EUR Konzernumsatz im Geschäftsjahr 2023 hält Mutares daher uneingeschränkt fest. Die Münchner erwarten für das zweite Quartal eine extrem hohe Transaktionsaktivität, mit der das Ziel von einer Transaktion pro Monat schon frühzeitig für das Gesamtjahr sichergestellt werden könnte.

Auf der Exit-Seite prüft Mutares weiterhin mögliche Optionen für die „reifen“ Beteiligungen des Portfolios und Teilveräußerungen nicht strategischer Assets. Hierzu zählt beispielsweise die strategische Neuausrichtung der Frigoscandia, die kurzfristig im Hinblick auf eine Teilveräußerung Vollzug melden wird. Für das gesamte Portfolio sieht Mutares sechs Beteiligungen in der sog. Harvesting-Phase, wobei die Donges Group, für die sowohl ein Verkauf als auch ein Börsengang der gesamten Donges Group oder einzelner Teile daraus evaluiert wird, hervorzuheben ist.

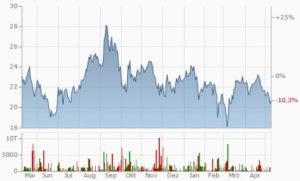

Jahres-Chart:

Mutares mit Hauptsitz München erwirbt als börsennotierte Private-Equity-Holding kleine bis mittelständische Unternehmen und Konzernteile in Umbruchsituationen mit Sitz in Europa, die ein deutliches operatives Verbesserungspotenzial aufweisen und nach einer Stabilisierung und Neupositionierung wieder veräußert werden. Ziel ist es, mit Fokus auf nachhaltigem Wachstum der Portfoliounternehmen eine signifikante Wertsteigerung mit einer Rendite von 7 bis 10 Mal ROIC auf die Gesamtinvestitionen zu erreichen. Die Aktie notiert im Regulierten Markt der Börse Frankfurt. Aktuelle Marktkapitalisierung: 428 Mio. EUR.

Starke Jahreszahlen bei Mutares – (goingpublic.de)

Autor/Autorin

Ike Nünchert ist Mitglied des Autoren-Teams und schreibt für GoingPublic On- & Offline-News rund ums Börsengeschehen schwerpunktmäßig in Europa und den USA. Ein weiterer Berichtsfokus liegt beim Segment gründergeführter börsennotierter Unternehmen.