Die Biotechnologie, die Branche der jungen und aufstrebenden Medikamentenentwickler, hat sich als das Innovationsrückgrat der großen Pharmakonzerne etabliert. Von den zehn meistverkauften Medikamenten weltweit ist bereits mehr als die Hälfte biotechnologischen Ursprungs. Die erst seit Kurzem im Markt vertriebenen Arzneimittel aus der Immunonkologie sind das beste Beispiel dafür. Sie stammen allesamt aus den Forschungslaboren der kleinen Biotechnologieunternehmen und gelangten durch eine Übernahme in die Pipeline der sogenannten Großen. Von Thomas Heimann und Dr. Ivo Staijen

Keytruda, heute von Merck & Co. hergestellt, hat eine kleine holländische Firma namens Organon erfunden. Das gleiche gilt für Opdivo (heute Bristol Myers) von Medarex und Imfinzi (heute AstraZeneca) von MedImmune. Die steigende Bedeutung des Sektors spiegelt sich auch an der Zunahme der Gewichtung am Referenzindex MSCI World Health Care Index wider, der die weltweit größten börsengehandelten Gesundheitsunternehmen umfasst. 2010 betrug der Anteil von Biotechnologie lediglich rund 9%. Heute sind es mit 17% fast doppelt so viel, während die Pharmaindustrie an Bedeutung verlor. Ihr Anteil sank von knapp 63% auf nunmehr 47%.

Von fundamentaler Entwicklung entkoppelt

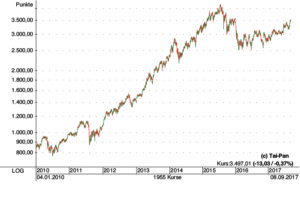

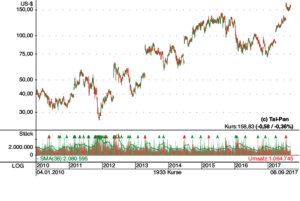

Doch in jüngster Vergangenheit war das Umfeld für Investitionen herausfordernd. Investoren reagierten im Zuge von aufkommenden Unsicherheiten ab Mitte 2015 mit einem schnellen Abbau ihres Engagements. Der NASDAQ Biotechnology Index (NBI), Referenzindex der Branche, verlor in der Spitze gegen 35%. Viele dieser Unsicherheiten waren jedoch losgelöst von der fundamentalen Entwicklung der Industrie oder von einzelnen Unternehmen, als vielmehr auf weltpolitische Ereignisse (u.a. Brexit) und auf die Diskussion über angeblich generell überteuerte Medikamentenpreise vorwiegend in den USA zurückzuführen. Die „Preisdebatte“ war ein populäres Thema während des US Präsidentschaftswahlkampfs. Da gewichtigere Neuigkeiten sowie Unternehmenskäufe, die zuvor zusätzlich für steigende Aktienkurse sorgten, ausblieben, belastete die politische Rhetorik Trumps und seiner Gegenkandidatin Clinton mit Hinweisen auf mögliche staatliche Interventionen oder gar Preisregulierungen das Sentiment nachhaltig. Vor einigen Wochen sickerte nun ein angeblicher Entwurf über eine geplante „Executive Order on Drug Pricing“ der Administration Trump an die Öffentlichkeit. Es wird nun darüber spekuliert, dass die Anordnung des Präsidenten keinerlei Regulierungen fordert, sondern im Gegenteil die Industrie mit beispielsweise längerem Patentschutz und sogar mehr Freiheiten bei der Preissetzung begünstigen könnte. Die Aktienkurse reagierten freundlich darauf und die Erholungsrally, die nach den US-Wahlen gestartet hatte, setzte sich, auch als Folge, dass die Aktien zuvor übermäßig an Wert verloren, fort. Der NBI steht seit Jahresbeginn mit knapp 25% im Plus.

Fokus auf Kosten- und Nutzenverhältnis

Die steigenden Gesundheitsausgaben in den westlichen Industrienationen stellen generell bis dato ein ungelöstes Problem dar. Und die Medikamentenpreise werden gerne als einer der Hauptverursacher gesehen. Jedoch sieht die Realität anders aus. In den USA betragen die Ausgaben für verschreibungspflichtige Medikamente lediglich 10% der gesamten Gesundheitsausgaben, und der Anteil ist in den letzten 15 Jahren stabil geblieben. Jener Teil, der von Biotechnologie-Unternehmen stammt, beträgt gerademal 3%! Derweil betragen die Ausgaben für Spitäler, Ärzte und medizinisches Fachpersonal zusammen mehr als 50%. Ohne politisches Zutun hat sich in den letzten Jahren eine Tendenz hin zur Abwägung des Kosten- und Nutzen-Faktors bei der Beurteilung von Therapien in der Gesundheitsversorgung bzw. in der Kassenrückerstattung entwickelt. Behandlungen müssen einen klaren Mehrwert bieten, um die Kosten zu rechtfertigen. Inkrementelle Verbesserungen dürften es schwer haben, ebenso Medikamente zur Behandlung von Volkskrankheiten wie Herz- und Kreislauferkrankungen. Der schleppende Verkauf der sogenannten PCSK9-Inhibitoren, biotechnologisch hergestellte Cholesterinsenker, welche zusätzlich mit Statinen verabreicht werden, sind ein Beispiel dafür.

Erfreulicher Trend der Zulassungsaktivitäten

Ein weiterer Faktor, der zuletzt den Steigflug der Biotechnologie-Aktien gebremst hatte, waren die zwischenzeitlich rückläufig tendierenden Marktzulassungen von neuen Medikamenten durch die amerikanische FDA, insbesondere 2016, sowie das tiefer prognostizierte Spitzen-Umsatzpotenzial von neuen Arzneimitteln. Der Rückgang von 56 auf 26 (Abb. 1) bei Neuzulassungen war mehr das Resultat von Verzögerungen bei der Prüfung durch die Zulassungsbehörden als Hinweis auf eine abschwächende Innovationskraft. Die Messlatte war hoch und das Enttäuschungspotenzial groß, insbesondere nachdem die positive Stimmung mit der Markteinführung der Blockbuster-Medikamente Sovaldi/Harvoni (von Gilead) für die Behandlung von Hepatitis C kulminierte.

Die Zulassungsaktivitäten im laufenden Jahr sind rege und der Trend, dass Vorjahreswerte wieder erreicht werden können, intakt. Bis Mitte Juli 2017 wurde für 28 neue Arzneimittel die Marktfreigabe erteilt. Im vergangenen Jahr waren es insgesamt 26. Zudem gibt es Aussicht auf zahlreichen Nachwuchs: Weltweit befinden sich derzeit über 800 Medikamenten-Kandidaten in der letzten klinischen Erprobungsphase am Menschen oder stehen kurz vor der Marktzulassung. Auch wenn es davon statistisch gesehen nur etwa die Hälfte schafft, resultiert daraus immer noch eine stattliche Anzahl.

Interessante Opportunitäten im Segment der mittelgroßen kapitalisierten Gesellschaften

Insbesondere im Segment der mittelgroß kapitalisierten Unternehmen finden sich interessante Opportunitäten. Diese Gesellschaften befinden sich bereits in einer etwas späteren Entwicklungsphase und sind daher per se weniger von den klassischen Entwicklungsrisiken betroffen. Sie zeichnen sich durch einen klaren Fokus in einem Innovations- oder Nischengebiet aus. So sind beispielsweise Vertex (zystische Fibrose), Incyte, Genmab, Tesaro (alle Krebs) oder Ultragenyx (seltene Erkrankungen) attraktiv positioniert. Die Bewertung der profitablen Gesellschaften lässt zudem sowohl in Relation zu den Wachstumsaussichten als auch im historischen Vergleich Wertsteigerungspotenzial zu.

ZU DEN AUTOREN

Thomas Heimann, MSc. Seit 2011 bei der HBM Partners AG, ist zuständig für Analyse und Leiter Risikomanagement.

Dr. Ivo Staijen, CFA. Seit 2003 bei der HBM Partners AG, leitet die Abteilung Public Equity, ist Mitglied des Investment Advisory Teams der HBM Healthcare Investments AG und Portfolio Manager des HBM Global Biotechnology Funds.

Dieser Artikel ist erschienen in der Ausgabe „Biotechnologie 2017“, die Sie bei uns auf der Seite bequem bestellen oder als E-Magazin lesen können.

Autor/Autorin

Die GoingPublic Redaktion informiert über alle Börsengänge, Being Public, Investor Relations, Tax & Legal, Themen und Trends rund um die Hauptversammlung sowie Technologie – Finanzierung – Investment in den Lebenswissenschaften.