Bildnachweis: ©Jirapong – stock.adobe.com, EY.

2020 war Disruption pur. Die Pandemie führte zu einem ungeahnten Digitalisierungsboom. Der Kapitalmarkt adaptierte und wandelte sich auch in Bezug auf die Art und Weise, wie Unternehmen mit Investoren und Aktionären kommunizieren. Nicht zuletzt hat COVID-19 die Investor-Relations-(IR-)Organisation und Investorenansprache vor große Herausforderungen gestellt.

Das interne und externe IR-Erwartungsmanagement wurde immer schwieriger. Präsenzmeetings und Reisen waren faktisch nicht mehr plan- und darstellbar. Auch die Herangehensweise der Unternehmen an einen Börsengang hat sich stark verändert. Die Platzierungsphase wurde dank virtueller Roadshows deutlich digitaler und schlanker. Damit einhergehend haben kürzere Roadshows das Marktvolatilitäts- und Preisrisiko reduziert. Eine aktuelle Studie von DIRK und EY zeigt, wie sich die IR-Funktion wandelt und für die Zukunft aufstellt.

IR-Ziele: Sicherstellung eines offenen Kapitalmarktzugangs gewinnt an Bedeutung

Dabei werden in der Kommunikation der Capital Market Story Themen wie Purpose und Nachhaltigkeit immer wichtiger. Diese werden zunehmend durch einen Mix aus nichtfinanziellen und langfristigen Leistungsindikatoren untermauert.

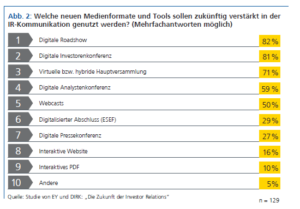

Digital-IR: schneller, besser, weiter

Lesen Sie hier weitere Beiträge von Dr. Martin Steinbach.

Knigge in der digitalen Investorenkommunikation

Videomeetings mit Livebildern ersetzten in den vergangenen zwölf Monaten den üblichen Webcast. Damit änderten sich auch die Art der Kommunikation und ihre Anforderungen – weg vom persönlichen multidimensionalen Erlebnis und Eindruck, hin zu einem zweidimensionalen digitalen Medium samt neuen Herausforderungen und Erfahrungen mit „Dos und Don’ts“. Zum Knigge der digitalen Kommunikation besonders in Videokonferenzen zählen nach Aussagen der befragten IROs das Einschalten der Kamera, Maßnahmen zur Steigerung der Interaktivität z.B. über Live-Umfragen oder Chatfragen, professionelle Dresscodes und Bildhintergründe, eine funktionierende Technik und Pünktlichkeit.

Virtuelle Hauptversammlung und IR-Budget

Die Mehrheit von 77% der IR Officer verfügt weiterhin über ein gleichbleibendes Budget, bei 17% ist es gesunken und bei 6% sogar gestiegen. Eine größere Gruppe von 32% der Befragten verfügt über ein IR-Budget (ohne Personalkosten) von 250.000 bis 500.000 EUR, kleinere Unternehmen von 100.000 bis 250.000 EUR und große Unternehmen von 500.000 bis 700.000 EUR, Unternehmen der großen Auswahlindizes über 1 Mio. EUR. Einsparungs- bzw. zu hebende Effizienzpotenziale für mehr Reichweite sehen die meisten IROs in geringeren Reisekosten für Roadshows und durch virtuelle Hauptversammlungen.

Die Zukunft zählt weiterhin

Pandemiebedingt stiegen die Umsatz- und Gewinnwarnungen von börsennotierten Unternehmen 2020 auf ein Rekordniveau. Prognosen verloren in rasantem Tempo ihre Gültigkeit. Und 2021 hatten wir eine Gegenentwicklung: Es war bisher ein Rekordjahr für Gewinnerwartungen. Wer kennt die Formulierungen nicht: „unprecedented times“ oder „New Normal“. Eine Guidance von Kennzahlen war nur noch schwer möglich. Die aktuelle Umfrage zeigt, dass die Guidance und die Analystenkonferenzen das wichtigste Medium bzw. Format für vorausschauende Aussagen von Unternehmen sind. Auch der übliche Prognosehorizont von zwölf Monaten verändert sich nicht. Umsatz, EBIT und EBITDA sind mit einer Aussage zur Dividendenpolitik die wichtigsten finanziellen Kennzahlen – auch in Zukunft. Als nichtfinanzielle Leistungsindikatoren werden CO2-bezogene Informationen, der Energieverbrauch, das soziale Engagement und die Kunden- und Mitarbeiterzufriedenheit von den IROs genannt.

IR hat sich bewährt und für die Zukunft gut gerüstet

In der Krise und im zurückliegenden, virtuellen Kapitalmarktjahr hat sich gute IR wieder bewährt. Die IR-Funktion ist nahe am Geschehen ein wichtiger Anker in stürmischen Zeiten. Sehr schnell hat sich die Profession an die neuen Gegebenheiten angepasst und flexible, digitale Angebote für Investorenkommunikation geschnürt. Dass dies gut lief, liegt auch an den bereits geknüpften guten Beziehungen von IR zu Investoren und Analysten. Grundlage dafür sind das aufgebaute Investorenvertrauen zu den Unternehmensorganen und die Glaubwürdigkeit im IR-Erwartungsmanagement, die zukünftig in einem zunehmend digitalen Umfeld immer wichtiger werden.

Hier lesen Sie die gesamte Studie.

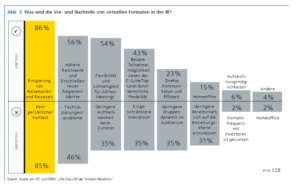

Positive Erfahrungen mit digitalen IR-Formaten werden den Mix an IR-Aktivitäten und den Finanz- und Roadshowkalender in Zukunft stark beeinflussen. Hier stehen der persönliche Kontakt und Eindruck im direkten Wettbewerb zur Reichweite und Flexibilität von digitalen Formaten. Eine Balance aus digitalen und Präsenzformaten wird sich in Zukunft bilden, um von den Vorteilen beider Welten zu profitieren. Mit digitalen oder hybriden Formaten sind neue Anforderungen des digitalen IR-Knigges für die Geschäftsleitung und die IR zu beachten. Wie die vorliegende Studie zeigt, gestalten IROs aktiv die Zukunft der Kapitalmarktkommunikation, schaffen Transparenz, bauen Vertrauen auf und sorgen für einen Mehrwert am Kapitalmarkt.

Autor/Autorin

Dr. Martin Steinbach

Dr. Martin Steinbach, Partner, EY Financial Accounting Advisory Services, steht für umfassende Expertise in kapitalmarktorientierter Rechnungslegung und finanzieller Berichterstattung.