Bildnachweis: OHB SE.

Vorstand und Aufsichtsrat der OHB SE (www.ohb.de) haben heute eine gemeinsame begründete Stellungnahme zu dem freiwilligen öffentlichen Übernahmeangebot durch Tochtergesellschaften von Kohlberg Kravis Roberts & Co L.P. (www.kkr.com) veröffentlicht und kommen zu dem Schluss, dass das Übernahmeangebot der Bieterin im Interesse der OHB, ihrer Aktionäre, Mitarbeiter und sonstigen Interessengruppen ist.

OHB SE: Börsenrückzug geplant – (goingpublic.de)

Zudem begrüßen sie die strategische Partnerschaft mit KKR für Investitionen in langfristiges Wachstum und empfehlen den Aktionären eine Annahme des Angebots. Außerdem teilen sie – vorbehaltlich einer Prüfung des Unternehmensinteresses zum gegebenen Zeitpunkt – die von der Bieterin geäußerte Absicht, nach Vollzug des Angebots eine Einstellung der Börsennotierung anzustreben.

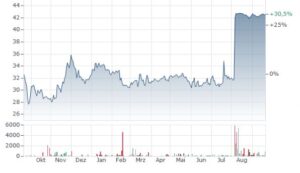

Die Bremer halten die von KKR angebotene Gegenleistung je OHB-Aktie in Höhe von 44,00 EUR in bar für fair, angemessen und attraktiv; sie liegt 39% über dem volumengewichteten Xetra-Durchschnittskurs der drei Monate vor Ankündigung des Angebots. Die Annahmefrist endet am 17. Oktober 2023.

Die Familie Fuchs wird keine der im Fuchs-Familienpool gebundenen Aktien im Rahmen des freiwilligen öffentlichen Übernahmeangebots verkaufen und folglich auch künftig die Kontrolle über OHB behalten. Die OHB bleibt somit auch nach dem Vollzug des Angebots ein unabhängiges deutsches Familienunternehmen.

Vorstandsvorsitzender Marco Fuchs: „In den nächsten Jahren wollen wir unsere Kernkompetenzen als Infrastrukturpartner und im Servicebereich ausbauen und so unseren Kunden und Partnern neue Perspektiven eröffnen. Mit KKR haben wir einen starken Partner an unserer Seite, der für die Umsetzung unserer langfristigen Strategie das notwendige Kapital zur Verfügung stellt. Gleichzeitig behält meine Familie als Mehrheitsaktionärin die dauerhafte Kontrolle.“

Aufsichtsratsvorsitzender Robert Wethmar: „Der Vorstand und der Aufsichtsrat empfehlen nach sorgfältiger und gründlicher Überprüfung, das Angebot anzunehmen. Es bietet Aktionären eine attraktive Prämie, wodurch sie bei Annahme des Angebots bereits früher einen erheblichen Anteil des angestrebten langfristigen Werts der Aktie realisieren können. Dies gilt umso mehr, als das Angebot nicht von einer Mindestannahmeschwelle abhängig ist.“

Jahres-Chart:

OHB SE ist ein deutscher Raumfahrt- und Technologiekonzern und eine der führenden unabhängigen Kräfte in der europäischen Raumfahrtindustrie. Mit langjähriger Erfahrung in der Realisierung anspruchsvoller Projekte ist die OHB SE im internationalen Wettbewerb hervorragend aufgestellt und bietet ihren Kunden ein breites Portfolio an innovativen Produkten in den drei Segmenten: SPACE SYSTEMS, AEROSPACE und DIGITAL. Das Unternehmen beschäftigt über 3.000 Mitarbeiter und erwirtschaftete im Jahr 2022 eine Gesamtleistung von rund 1 Mrd. EUR.

Die Aktie notiert im Regulierten Markt in Frankfurt (Prime Standard) sowie im Freiverkehr in Berlin, Düsseldorf, Hamburg, München, Stuttgart. Marktkapitalisierung: 742 Mio. EUR

Autor/Autorin

Ike Nünchert ist Mitglied des Autoren-Teams und schreibt für GoingPublic On- & Offline-News rund ums Börsengeschehen schwerpunktmäßig in Europa und den USA. Ein weiterer Berichtsfokus liegt beim Segment gründergeführter börsennotierter Unternehmen.