Bildnachweis: ©Dr. Winfried Weigel .

07Die M&A-Tätigkeit in Deutschland ist 2023 gegenüber dem bereits schwächeren Jahrgang 2022 nochmals um mehr als 8 Mrd. EUR auf einen aggregierten Transaktionswert von nur noch 63 Mrd. EUR geschrumpft, nachdem dieser 2022 mit 129 Mrd. EUR bereits um 45% unter dem Niveau von 2021 lag. Damit war der deutsche M&A-Markt ungefähr so groß wie die größte Firmenübernahme in den Vereinigten Staaten 2023: die 65,3 Mrd. USD teure Übernahme der Pioneer Natural Resources durch Exxon Mobil.

Der kumulierte Transaktionswert verteilt sich 2023 auf lediglich 136 Transaktionen in Deutschland mit ausgewiesenen Transaktionswerten. Im Vorjahr wurden noch 169 Transaktionen mit ausgewiesenem Transaktionswert von mind. 10 Mio. EUR gezählt.

Die deutschen M&A-Aktivitäten umfassen neben dem deutschen M&A-Markt auch den Auslandsmarkt deutscher Käufer und Verkäufer von Unternehmen. Dieser Auslandsmarkt umfasste 2023 97 Transaktionen mit einem kumulierten Transaktionswert von 44,7 Mrd. EUR. Insgesamt wurden 643 Transaktionen gezählt. 67 deutschen Zukäufen mit einem aggregierten Wert von 18,3 Mrd. EUR (inkl. vier von deutschen Verkäufern) standen 30 deutsche Verkäufe im Ausland an ausländische Käufer im Gesamtwert von 26,3 Mrd. EUR gegenüber. Insgesamt wurden 128 deutsche Verkäufe im Ausland festgestellt. Unterm Strich haben deutsche Unternehmen ihre Aktivitäten im Ausland 2023 also um 8 Mrd. EUR reduziert.

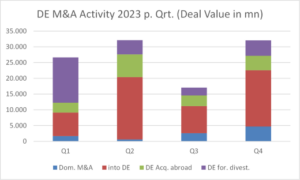

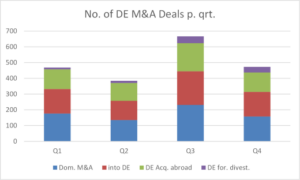

Zählt man den deutschen M&A-Inlandsmarkt und den deutschen M&A-Auslandsmarkt zusammen, kommt man für 2023 auf einen Gesamtwert von 108 Mrd. EUR aus 233 Transaktionen mit Wertangabe, 20% geringer als die erzielten 134,5 Mrd. EUR 2022 und 38,5% weniger als die erzielten 175,5 Mrd. EUR 2021. Das Verhältnis der durchgeführten Transaktionen (Abb. 2) insbesondere zwischen Inlandstransaktionen und fremden Zukäufen sowie zwischen fremden Zukäufen in Deutschland und deutschen Zukäufen im Ausland zeigt sich relativ ausgeglichen.

Extrem schwaches drittes Quartal 2023

Legt man aber die kumulierten Transaktionswerte zugrunde, sieht man eindeutig die Dominanz ausländischer Käufer in Deutschland und auch gegenüber deutschen Käufen im Ausland. Deutsche Unternehmen und Investoren sollten antizyklisch kaufen, um Ihre Wettbewerbsfähigkeit für spätere Wachstumsphasen zu erhöhen. Das gleiche gilt natürlich auch für den Staat in Bezug auf Infrastrukturinvestitionen. Klar erkennbar und im krassen Gegensatz zu den gezählten Transaktionen ist das äußerst schwache dritte Quartal 2023 in Bezug auf die ausgewiesenen Transaktionswerte, das alle Hoffnungen auf einen Turnaround am M&A-Markt im alten Jahr zunichte machte.

Vergleicht man die Bilanz deutscher Unternehmenszukäufe im Ausland mit den Zukäufen ausländischer Unternehmen und Investoren in Deutschland, so fällt diese Rechnung eindeutig zugunsten ausländischer Investoren in Deutschland aus. 67 Zukäufen deutscher Unternehmen im Ausland im Wert von 18,3 Mrd. EUR standen 113 Käufe ausländischer Unternehmen in Deutschland im Wert von 53,7 Mrd. EUR (ca. Faktor 3) gegenüber. Das zweite und vierte Quartal waren dabei jeweils signifikant stärker als das erste und dritte Quartal, wobei das zweite Quartal abgesehen von deutschen Firmenverkäufen im Ausland eindeutig stärker als das vierte Quartal war. Insgesamt haben wir 647 ausländische Zukäufe in Deutschland beobachten können, gegenüber 539 deutschen Zukäufen im Ausland.

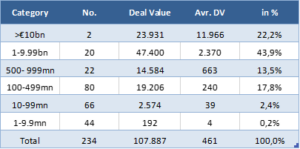

Mehr als ein Fünftel des Transaktionsvolumens entfiel auf die zwei größten Deals

Ziemlich eindeutig wurde die Bedeutung der Transaktionsgröße am Markt bestätigt. Mehr als ein Fünftel des aggregierten Transaktionswertes entfiel auf die zwei größten Deals mit jeweils zweistelligen Milliardentransaktionsbeträgen. Zwei Drittel des Wertes entfiel auf die insgesamt 22 Milliardendeals und knapp ein Drittel auf die 102 Deals im dreistelligen Millionenbereich. Damit verbleiben nur 2,6% für die 110 Transaktionen bis 100 Mio. EUR. Diese Aufteilung (Tabelle 1) hat sich gegenüber dem Vorjahr kaum verändert.

Tab. 1: Breakdown und Gewichtung der Transaktionen nach Transaktionswerten

Das schwache Abschneiden des M&A-Marktes 2023 wurde von einem wesentlich stärkeren Kapitalmarkt als im Vorjahr begleitet. 2022 endete der DAX30 mit einem Kursrückgang von 12,4% nach einem Zuwachs von +15,8% 2021. 2023 erlebten wir trotz mittelmäßiger Wirtschaftsindikatoren ein Plus von über 10%. Insbesondere größere Transaktionen betreffen häufig börsennotierte Unternehmen, so dass der erneute Rückgang der M&A-Aktivität 2023 vor den steigenden Börsenkursen noch dramatischer aussieht. Der Anstieg der Zinsen kam Ende 2023 weltweit zum Erliegen und die momentane Konsensuserwartung ist, dass ab Mitte 2024 die Zinsen wieder fallen könnten, was zu einer spürbaren Verbesserung der Finanzierungsmöglichkeiten für Unternehmensübernahmen im Jahresverlauf führen sollte.

Wie bereits in den vergangenen Jahren, musste die erhobene Datenbasis systematisch überprüft und erheblich korrigiert werden. 145 deutsche Finanzierungsrunden im Gesamtwert von 4,75 Mrd. EUR und 269 ausländische Finanzierungsrunden mit mgl. deutscher Investorenbeteiligung im Gesamtwert von 8,9 Mrd. EUR wurden eliminiert. Daneben wurden auch der Kauf und Verkauf anderer Assetklassen wie erneuerbare Energieanlagen, Real-Estate-Investitionen, Patent- und Produktrechte, Fabriken und Infrastrukturanlagen sowie passive Finanzbeteiligungen, bestimmte Kapitalmarkttransaktionen und innerbetriebliche Restrukturierungstransaktionen eliminiert und in einer eigenen Aufstellung zusammengefasst (alternativer M&A League Table). Darin sind 72 Transaktionen mit einem Gesamtwert von 22 Mrd. EUR enthalten.

Immer wieder überraschend ist der hohe Anteil eliminierter Transaktionen, die keinerlei Bezug zu deutschen Unternehmen auf der Käufer- oder Verkäuferseite oder auf der Seite der Zielgesellschaften aufweist. Wir mussten dieses Jahr 497 Transaktionen und einen aggregierten Transaktionswert von knapp 138 Mrd. EUR aus der Datenbasis herausfiltern. Das ist mehr als der verbleibende aggregierte Transaktionswert. Daraus folgt: automatisierte „Big Data Aggregation“ hilft bei der Analyse nicht, sondern führt zu falschen Ergebnissen.

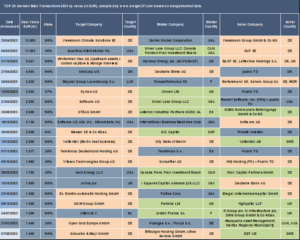

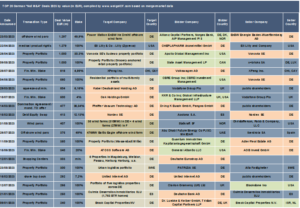

Tab. 2: League Table der Top 20 M&A-Transaktionen 2023

USA sind der wichtigste Auslandsmarkt

Tabelle 2 gibt einen Überblick über die 20 größten M&A-Transaktionen 2023, die zusammen einen aggregierten Transaktionswert von über 70 Mrd. EUR oder fast zwei Drittel des gesamten Transaktionsvolumens 2023 repräsentieren. Unter den Top 20 finden sich 13 Übernahmen in Deutschland, davon neun durch ausländische Käufer, die Hälfte durch PE-Investoren, und nur vier durch deutsche Käufer. Insgesamt waren Private-Equity-Investoren bei 13 der Top-20-Transaktionen beteiligt, neunmal als Käufer und achtmal als Verkäufer, und demnach auch viermal auf beiden Seiten. Der wichtigste Auslandsmarkt aus deutscher M&A-Sicht sind mit Abstand die Vereinigten Staaten, mit drei großen deutschen Firmenverkäufen und sechs amerikanischen Käufen, die Hälfte davon in Deutschland, und die andere Hälfte somit bei deutschen Firmenverkäufen in den USA.

Die Top 3 und die fünftgrößte Transaktion (insg. >€35 Mrd.) sind Verkäufe der deutschen Strategen Viessmann, SAP, BASF und Bertelsmann, zwei im Ausland, zwei im Inland. Der größte Zukauf eines deutschen Strategen 2023 war die öffentliche 4 Mrd. EUR schwere Übernahme eines Fintech-Software-Unternehmens in Dänemark durch die Deutsche Börse AG auf Rang 4. Es folgen vier internationale Private-Equity-Käufe deutscher Unternehmen auf den Plätzen 6, 7, 8 und 10, unterbrochen vom Verkauf des US-Geschäfts der Software AG an IBM auf Rang 9. Der Verkäufer Software AG wurde erst im zweiten Quartal durch den US PE-Investor Silver Lake Group im Rahmen einer öffentlichen Übernahme gekauft (Rang 7). Es folgt die Wiederverstaatlichung des Nah- und Fernwärmegeschäfts der Stadt Berlin von Vattenfall für 2 Mrd. EUR auf Rang 11 sowie das Übernahmeangebot an die verbliebenen freien Aktionäre der bisher börsennotierten deutschen Tochtergesellschaft der Telefonica SA (O2) auf Rang 12, streng genommen kein Change-of-Control-Deal und damit zwar eine Kapitalmarkt-, aber keine M&A-Transaktion.

Viessmann-Deal größte Transaktion 2023

Die größte Transaktion und der Deal des Jahres 2023 war sicherlich der Verkauf des Wärmepumpengeschäfts Viessmann Climate Solutions SE für 12 Mrd. EUR durch die Viessmann Group GmbH & Co. KG im April 2023 an den amerikanischen Wettbewerber Carrier Global Corp. zum perfekten Zeitpunkt und daher zu sehr attraktiven Multiplikatoren.

Rang 2 und sicherlich nicht Deal des Jahres war der 11,5 Mrd. USD schwere und endgültige Exit der SAP AG von Ihrer 2021 ausgegliederten und börsennotierten Tochtergesellschaft Qualtrics International, Inc. an zwei globale amerikanische Finanzinvestoren, nach einer sehr enttäuschenden Kursentwicklung seit dem IPO 2021. Der letzte Börsenpreis betrug 18,14 USD nach einem Hoch von 55,24 USD kurz nach dem IPO am 5. Februar 2021.

Auf Rang 3 schafft es die BASF SE mit dem 9 Mrd. EUR schweren Verkauf der Explorationsrechte und Carbon Capture und Speicher Lizenzen Ihrer Tochtergesellschaft Wintershall DEA AG an die englische Harbour Energy plc. in einer kombinierten Bar- und Aktientransaktion, wodurch wiederum BASF zum 46,5-prozentigen Eigentümer der Harbour Energy plc wurde, also war das tatsächlich kein echter Exit.

Erwähnenswert ist auch die bis zu 4 Mrd. EUR teure öffentliche Übernahme des Fintech-Software-Unternehmens SimCorp A/S in Dänemark durch die deutsche Börse AG die im Oktober 2023 mit dem Squeeze-out der letzten 6% und dem Delisting erfolgreich abgeschlossen wurde. Mit der Akquisition, vermeintlich die größte abgeschlossene Akquisition der Deutsche Börse AG, soll das B2B-Geschäft mit Vermögensverwaltern weiter ausgebaut werden.

Die nächstgrößte M&A-Transaktion mit tatsächlichem direkten Deutschlandbezug erscheint als domestic US-Transaktion nicht in deutschen League Tables. Das stark Schulden belastete US-Pharmaunternehmen Baxter International Inc. hat im August den Verkauf Ihrer Tochtergesellschaft BioPharma Solutions unter dem Namen Sintra BioPharma Solutions für 4,25 Mrd. USD an die global tätigen PE-Investoren Advent International und Warburg Pincus bekannt gegeben. Dazu gehört auch die Baxter Oncology GmbH mit 700 Mitarbeitern in Halle, Westphalen.

Wachsender Markt für alternative Assetklassen

Um unsere Analyse transparent und anschaulich zu machen, haben wir auch für die eliminierten aber nicht als M&A qualifizierenden Transaktionen einen League Table erstellt. Der Markt für diese alternativen Assetklassen wächst kontinuierlich. Das betrifft insbesondere die vier Direktinvestitionsklassen Erneuerbare Energien (insbesondere on- und off-shore Wind Parks und Solar PV Parks), Immobilien, Infrastrukturinvestition und passive Finanzdirektbeteiligungen. Daneben finden wir vermehrt IP und Produktrechte. Erneuerbare Energieanlagen und Gebäude befinden sich häufig im Kleid einer eigenen Rechtspersönlichkeit, sind also von Unternehmen per se nicht zu unterscheiden. Sie deshalb mit M&A-Transaktionen gleichzusetzten und sie darunter auszuweisen würde ihrer Bedeutung als eigenständige Assetklasse und Ihrem Wachstum nicht gerecht und würde die Analyse des M&A-Marktes stark verfälschen.

Tab. 3: Non-M&A-Deals 2023

Ausblick auf den deutschen M&A-Markt 2024

Es brauen sich bereits neue Wolken am Horizont makroökonomischer Daten für die deutsche Wirtschaft zusammen. Die Industrieproduktion in Deutschland wird auch 2024 weiter sinken. In allen wichtigen volkswirtschaftlichen Bereichen fehlt es an Infrastrukturinvestitionen. Die Verpflichtung an der Schuldenbremse festzuhalten, bremst den Wirtschaftsmotor Deutschland zusätzlich aus. Demgegenüber hellt sich an verschiedenen Fronten die Lage etwas auf: der kurzfristige Zinsaufstieg kam im vierten Quartal zum Erliegen und ab Mitte 2024 ist mit moderaten Zinssenkungen zu rechnen. Im Januar 2024 ist die Inflation auf 2,9% p.a. zurückgegangen. Arbeitgeber fangen zudem an zu verstehen, dass Arbeitnehmer einen Anspruch auf real stabile oder sogar steigende Löhne haben. Sind das die notwendigen Voraussetzungen für eine verstärkte M&A-Tätigkeit deutscher Unternehmen 2024? Warum nicht, wir kommen von einem niedrigen Niveau.

Im globalen Wettbewerb kommt es darauf an, strategisch richtig aufgestellt zu sein und im rapiden technischen Fortschritt nicht zurückzufallen. Externes Wachstum und die Erschließung neuer Geschäftsfelder kann mit externem Wachstum, als M&A, schneller, besser und billiger erreicht werden, als über organisches Wachstum. Und unternehmerische Problemfelder lassen sich durch Verkauf an einen besseren Eigentümer schneller, nachhaltiger und billiger lösen, als durch lange interne Umstrukturierungsprozesse. Für die meisten Unternehmen und Unternehmer wird der Erfolg heute außerhalb von Deutschland beziehungsweise auf globalen Märkten entschieden.

Autor/Autorin

Dr. Winfried Weigel

Dr. Winfried Weigel ist Partner des international tätigen Corporate Finance-/M&A- Beraters www.weigelCF.com mit Fokus auf Unternehmensnachfolgen und Private-Equity-Transaktionen sowie des Strategie- und Business-Development-Beraters www.cltcap.com mit Schwerpunkt auf erneuerbare Energien und umweltfreundlicher Technologien. Daneben ist Dr. Weigel als Experte in verschiedenen Gremien und als Dozent für strategische Unternehmenstransaktionen tätig. winfried.weigel@wweigel.com