Bildnachweis: Lacroix + Kress GmbH .

Die Mutares SE & Co. KGaA (www.mutares.de) hat eine Vereinbarung zum Verkauf ihres Portfoliounternehmens Lacroix + Kress GmbH (www.lacroixundkress.de) an Superior Essex Global LLC (www.superioressex.com) unterzeichnet. Der Abschluss der Transaktion wird für das erste Quartal 2023 erwartet.

Lacroix + Kress ist der führende Hersteller für sauerstofffreies Kupferziehen in Europa. Das Unternehmen beschäftigt an seinen beiden Produktionsstandorten in Bramsche und Neunburg vorm Wald rund 250 Mitarbeiter und beliefert Kunden z.B. aus der Automobilindustrie oder allgemeinen industriellen Anwendungen. Lacroix + Kress zeichnet sich auf dem Markt durch die hohe Qualität von sauerstofffreiem Kupfer und seine einzigartigen Fertigungsmöglichkeiten aus.

Superior Essex, eine Tochtergesellschaft der südkoreanischen LS Gruppe, die in Deutschland unter dem Namen Essex Furukawa Magnet Wire operiert, ist sehr gut im Markt positioniert und einer der weltweit führenden Hersteller von Magnetdraht.

Mutares CIO Johannes Laumann: „Ich freue mich sehr, mit dem Verkauf von Lacroix + Kress unseren zweiten erfolgreichen Exit im Jahr 2023 bekannt geben zu können. Wir glauben, dass Superior Essex nicht nur aufgrund der bereits starken Geschäftsbeziehung zwischen den beiden Unternehmen, sondern auch aufgrund der gemeinsamen lokalen Präsenz in Zentraleuropa erhebliche Synergien heben kann“

Mutares: Exit von Balcke-Dürr/ Kauf von Magna-Werk – (goingpublic.de)

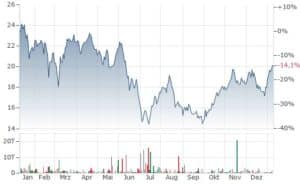

Jahres-Chart:

Die Mutares SE & Co. KGaA, München erwirbt als Private Equity Holding mit Büros in München (HQ), Amsterdam, Frankfurt, Helsinki, London, Madrid, Mailand, Paris, Stockholm und Wien mittelständische Unternehmen in Sondersituationen mit Sitz in Europa, die signifikantes operatives Verbesserungspotenzial aufweisen und nach einem Repositionierungs- und Stabilisierungsprozess wieder veräußert werden.

Für das Geschäftsjahr 2022 wird ein Konzernumsatz von mindestens 4 Mrd. EUR erwartet. Auf dieser Basis soll der Konzernumsatz bis 2025 auf mindestens 7 Mrd. EUR ausgebaut werden. Der Jahresüberschuss in der Holding wird in einer Bandbreite von 125 Mio. EUR bis 150 Mio. EUR erwartet.

Die Aktie notiert im Regulierten Markt (Prime Standard) sowie im Freiverkehr in Berlin, Düsseldorf, Hamburg, München, Stuttgart. Aktuelle Marktkapitalisierung: 411 Mio. EUR

Autor/Autorin

Ike Nünchert ist Mitglied des Autoren-Teams und schreibt für GoingPublic On- & Offline-News rund ums Börsengeschehen schwerpunktmäßig in Europa und den USA. Ein weiterer Berichtsfokus liegt beim Segment gründergeführter börsennotierter Unternehmen.