Bildnachweis: © Blue Planet Studio_AdobeStock.

Grüne bzw. nachhaltige Finanzierungen und Finanzierungsinstrumente erfahren aufgrund der zunehmend hohen Bedeutung der Themen Nachhaltigkeit und Klimawandel in der Wirtschaft, der Gesellschaft und bei Stakeholdern am Kredit- und Kapitalmarkt mehr Aufmerksamkeit denn je.

Die Europäische Union will durch die Einführung eines „Goldstandards für grüne Anleihen“, des Green Bond Standard, finanzielle Ressourcen hin zu nachhaltigen Investments leiten und einen EU-einheitlichen transparenten Rahmen für die Emission grüner Anleihen schaffen. Zugleich erweitert die EU mit der Corporate Sustainability Reporting Directive (CSRD) den Kreis der Unternehmen, die unter die Nachhaltigkeitsberichterstattung fallen – Schätzungen gehen hier von ca. 50.000 Unternehmen in der EU aus. Grüne Anleihen und der Zugang zum Kapitalmarkt können für diese Unternehmen eine valide Option zur Finanzierung von grünen Projekten darstellen. Für viele stellt sich die Frage: Sind wir „Green-Bond-ready“?

Anleihen und Green Bonds auf dem Vormarsch

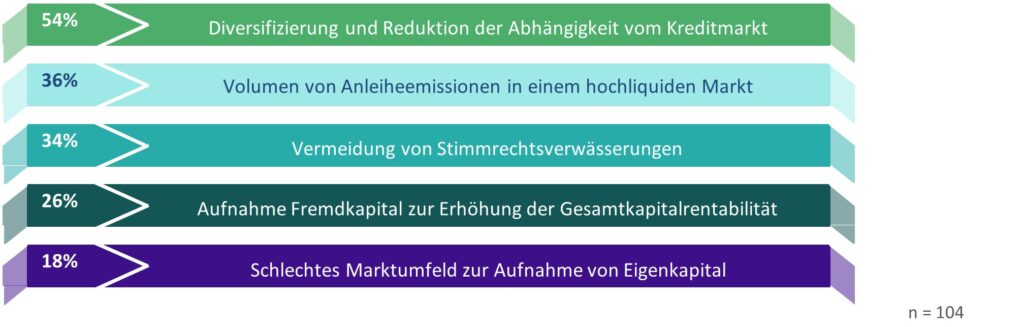

Green Bonds, also grüne, nachhaltigkeitsbezogene Anleihen, haben in den vergangenen Jahren ein rasantes Wachstum erfahren. Sie stellen ein geeignetes Instrument zur Mobilisierung von Kapital für grüne Investitionen dar und Unternehmen entdecken diese Finanzierungsform zunehmend für sich. Die Begebung eines Green Bond am organisierten Kapitalmarkt kann für das Unternehmen eine attraktive zusätzliche Finanzierungsquelle darstellen. Eine aktuelle Studie1 zeigt, dass 40% der bereits börsennotierten Unternehmen den Kapitalmarkt im Rahmen der Fremdkapitalfinanzierung über eine Anleihe nutzen, wobei ein Green- oder Social Bond noch wenig genutzt wird. Dabei zeigt sich: Je größer das Unternehmen, desto eher wird der organisierte Kapitalmarkt in Form einer Anleihe oder eines Green- bzw. Social Bond in Anspruch genommen. Zudem eröffnet sich für die überwiegende Mehrheit der befragten Unternehmen die Möglichkeit der Diversifizierung und der Reduktion der Abhängigkeit vom Kreditmarkt.

Geringere Kapitalkosten mit der Green-Bond-Finanzierung

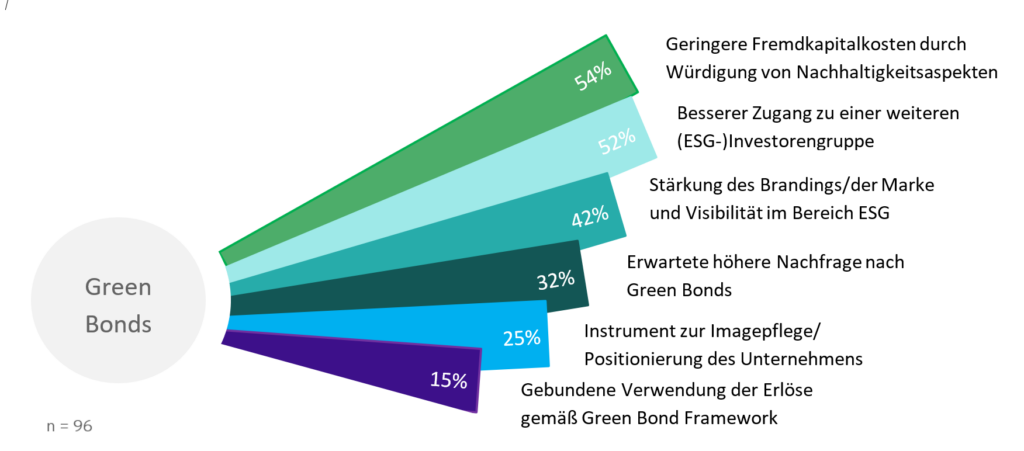

Für die Beurteilung, ob eine Fremdkapitalaufnahme über eine grüne Anleihefinanzierung erfolgen soll, können mehrere Aspekte eine Rolle spielen. Laut der genannten Studie sind für 54% der IR-Befragten vor allem die erwarteten geringeren Fremdkapitalkosten durch Würdigung von Nachhaltigkeitsaspekten ein relevanter Gesichtspunkt, während für 52% der IR-Officer der bessere Zugang zu einer weiteren (ESG-)Investorengruppe wichtig für die Entscheidung ist. 42% der Befragten nennen zudem die Stärkung der Marke und Visibilität im Bereich ESG als wichtigen Aspekt bei der Entscheidungsfindung für eine grüne Anleihefinanzierung. Für ein Drittel der Befragten ist die zu erwartende höhere Nachfrage ein Grund für eine grüne Anleihefinanzierung. Vor allem für DAX-Unternehmen spielen aber auch die höheren Kosten, die durch die laufenden Anforderungen des Green-Bond-Frameworks bedingt sind, eine nicht unerhebliche Rolle.

Ein gesetzliches Regelwerk innerhalb der EU für grüne Anleihen gibt es derzeit noch nicht, weshalb auf Standards privater Initiativen zurückgegriffen wird, z.B. auf die Green Bond Principles (GBP) der International Capital Market Association (ICMA), bei denen es sich um eine Sammlung freiwilliger Leitlinien und Prinzipien handelt. Im Detail wird hierbei die Einhaltung folgender Punkte empfohlen:

- Verwendung der Emissionserlöse für grüne Projekte,

- transparente Angaben zu Projektbewertung und -auswahl,

- Management der Erlöse und Prüfung der Mittelverwendung durch einen Wirtschaftsprüfer und

- Bereitstellung aktueller Informationen über die Verwendung der Emissionserlöse und jährliche Berichterstattung.

EU setzt transparenten Rechtsrahmen für einheitlichen Green Bond Standard

Als Teil des EU-Aktionsplans zur Finanzierung nachhaltigen Wachstums sieht die EU-Kommission aktuell die Einführung eines freiwilligen EU-Green-Bond-Standards vor. Damit soll ein verlässlicher Rahmen für Anleger in nachhaltige Investitionen geschaffen und insbesondere ein finanzielles Greenwashing grüner Anleihen verhindert werden. Emittenten wiederum können transparent nachweisen, dass sie nachhaltige Projekte vorantreiben. Im Sommer 2021 wurde der Entwurf für eine Verordnung eines solchen Standards veröffentlicht. In der Verordnung werden einheitliche Anforderungen für Emittenten von Anleihen festgelegt, wann diese als „European Green Bond“ bezeichnet werden können; u.a. sollen die Erlöse aus dem EU Green Bond in wirtschaftliche Tätigkeiten investiert werden, die mit der EU-Taxonomie übereinstimmen, sofern die betreffenden Sektoren bereits von dieser abgedeckt sind. Für Sektoren, welche noch nicht von der EU-Taxonomie abgedeckt sind, und für bestimmte sehr spezifische Aktivitäten wird es einen Flexibilitätsrahmen von 15% geben. Unternehmen müssen nicht nur Informationen über die Verwendung der Mittel, sondern auch über den Beitrag der jeweiligen Anleiheemission zur allgemeinen Nachhaltigkeitsstrategie offenlegen. Außerdem werden ein Registrierungssystem und ein Aufsichtsrahmen für externe Prüfer eingeführt, welche die ökologische Nachhaltigkeit von grünen Anleihen überprüfen und bewerten sollen. Die Entscheidung über die Nutzung des European-Green-Bond-Labels bleibt den Emittenten überlassen; andere Marktstandards, wie die GBP der ICMA, können weiterhin angewendet werden.

Eine vorläufige politische Einigung des EU-Parlaments und des EU-Rats über die Verordnung zum EU Green Bond Standard konnte im Frühjahr 2023 erzielt werden. Die Verordnung wird voraussichtlich 2024 in Kraft treten.

Strategieoption Green Bond erfordert Kapitalmarkt-Readiness

Für eine Vielzahl von nicht-börsennotierten Unternehmen, die bisher nicht, aber zukünftig über die CSRD unter die Nachhaltigkeitsberichterstattung fallen werden, stellt sich die Frage, wie man die neuen Berichtspflichten für Finanzierungsbelange z.B. über die Ausgabe eines Green- oder Social Bond nutzen kann. Dabei steht auch die Evaluierung der Strategieoption eines offenen Kapitalmarktzugangs als Chance zur Reduktion der Abhängigkeiten zum Kreditmarkt für viele mittelständische Unternehmen am Anfang. Der Kapitalmarkt bietet vielerlei Möglichkeiten in der Gestaltung der Anleihe. Börsenplatz und -segment, Stückelung, Sitzland des Anleiheemittenten und der Platzierungsfokus sind einige Elemente der Bond-Strategie. Daraus ergibt sich das Pflichtenheft an der Börse. Ist der Nutzen des Kapitalmarkts für die Unternehmensfinanzierung z.B. über eine Anleihe gegeben, stellt sich für viele Unternehmen die Frage der aktuellen Börsenfitness, besonders in den Bereichen der Finanzinfrastruktur, -inhalte und -prozesse sowie neuen Veröffentlichungspflichten. Unternehmen wollen wissen, was getan und angepasst werden muss, damit Kapitalmarktpflichten erfüllt und eine Anleihe begeben werden kann. Zahlreiche Optionen und Fragen, die in der Praxis von Geschäftsleitung und Finanzvorstand rechtzeitig mit einem ganzheitlichen Bond Readiness Assessment aktiv angegangen werden können.

1 DIRK und EY (2023): Strategieoption Kapitalmarkt – Finanzierung über Aktien und Anleihen.