Bildnachweis: Egor – stock.adobe.com.

Energiekrise, Lieferkettenprobleme, steigende Inflationsraten und Zinsen: Mit der Marktunsicherheit wächst auch das Risiko von Garantieverletzungen im Kontext von M&A-Transaktionen – und damit die Bedeutung von M&A-Versicherungen. Doch die Assekuranzen haben hohe Erwartungen. Was Entscheider beachten sollten: eine Analyse aus Finance-Perspektive.

Mit weltweit mehr als 60.000 Deals hat der M&A-Markt im vergangenen Jahr die Schallmauer von 5 Bio. USD Transaktionsvolumen durchbrochen. Im Zuge dieses Booms erfreuten sich Warranty-and-Indemnity-Versicherungen (W&I-Policen) weiter wachsender Beliebtheit. Sie kamen in Europa bei rund 19% aller Transaktionen zum Einsatz.

M&A-Versicherungen: vom Nischenprodukt zum Standardinstrument

Damit hat sich der Anteil versicherter Transaktionen seit 2016 mehr als verdoppelt. Das ist umso bemerkenswerter, als die Zahl der Deals gestiegen ist. Klar ist: W&I-Versicherungen haben sich vom Nischenprodukt zum Standardtool entwickelt.

Das verwundert nicht, denn die Versicherungslösungen bieten erhebliche Vorteile. So können sich Verkäufer mit ihrer Hilfe vor den Konsequenzen von Garantieverletzungen schützen – denn immer wieder entpuppen sich Garantien im Nachgang als faktisch falsch. Wenn eine W&I-Police existiert, ist der Anspruchsgegner in solchen Fällen nicht der Verkäufer, sondern in erster Linie die Versicherungsgesellschaft.

Financial Due Diligence entscheidend für den Versicherungsschutz

Rund die Hälfte aller Schadensersatzforderungen bei W&I-Versicherungen basiert auf Verletzungen von Bilanzgarantien oder auf steuerlichen Sachverhalten. Um das Risiko solcher Forderungen zu minimieren, erwarten Versicherer, dass sich Erwerber intensiv mit den Finanzunterlagen des Zielunternehmens auseinandersetzen. Als Grundregel gilt: M&A-Versicherer decken lediglich Risiken ab, die einer hinreichenden Sorgfaltsprüfung – einer Financial Due Diligence – unterzogen wurden.

Käufer müssen deshalb eine in Art und Umfang marktübliche sowie professionelle Due Diligence durchführen. Themen auszuschließen oder Analysen zu limitieren kann dagegen zu einem bösen Erwachen führen, denn immer wieder weigern sich Versicherer in solchen Fällen, die betroffenen Aspekte im Garantiekatalog des Unternehmenskaufvertrags abzudecken. Das damit verbundene Risiko geht meist fast ausschließlich zulasten des Käufers, denn Verkäufer fordern im Rahmen von Verhandlungen in der Regel, ihre Haftung bei Abschluss einer W&I-Versicherung auf 1 EUR zu beschränken. Nicht selten müssen sich Erwerber damit abfinden, weil sonst die Transaktion scheitert.

Umso wichtiger sind gerade aus Käufersicht eine bestmögliche Financial Due Diligence und eine enge Abstimmung mit dem Versicherer: Im Rahmen des Underwriting-Prozesses erhält dieser üblicherweise Zugang zu den Due-Diligence-Berichten – und adressiert dann auf Basis detaillierter Risikoanalysen offene Themen und Unklarheiten in Form von Fragelisten. In sogenannten Underwriting Calls versuchen die Beteiligten anschließend, sämtliche Fragen zu klären.

Während dieses Prozesses wird immer wieder deutlich: Die Versicherer beurteilen sowohl den Inhalt als auch die Qualität der Due Diligence und ziehen weitreichende Rückschlüsse auf das assoziierte Risiko und die Verlässlichkeit der Aussagen. Die Qualität der Due Diligence hat damit unmittelbare Auswirkungen auf den Versicherungsschutz.

Art und Umfang der Analysen – was W&I-Versicherer erwarten

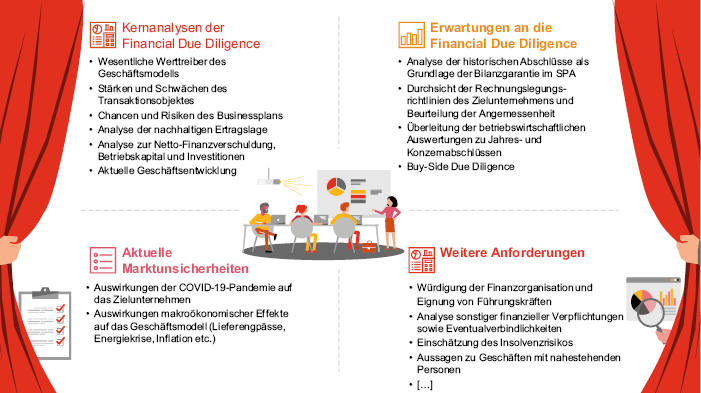

In der Praxis zeigt sich oftmals, dass die Erwartungen hinsichtlich Art und Umfang der Analysen (siehe Abb. 1) sehr unterschiedlich sind. So reichen den Versicherern verkäuferseitige Due-Diligence-Berichte allein meist nicht. Stattdessen fordern sie häufig eine zusätzliche kritische käuferseitige Due Diligence (inkl. Durchsicht von Originaldokumenten im Datenraum) unter angemessener Risikoabwägung, um hinreichende Sicherheit über das Transaktionsobjekt zu gewinnen.

Ein besonderes Augenmerk gilt darüber hinaus der Qualität der zugrunde liegenden Finanzinformationen. Idealerweise werden in Due-Diligence-Berichten deshalb die vorliegenden Jahres- und Konzernabschlüsse des Transaktionsobjekts nach dem Grad von Prüfungsumfang und -sicherheit klassifiziert: Sind die Finanzinformationen geprüft, ungeprüft oder wurde eine prüferische Durchsicht vorgenommen? Ebenfalls wichtig: Der Analysezeitraum sollte sich mit dem Garantie- und Gewährleistungskatalog im Unternehmenskaufvertrag decken.

Eine große Herausforderung ist der hohe Zeitdruck, der viele M&A-Transaktionen prägt. Immer wieder kommt es deshalb am Anfang zu Versäumnissen, die sich im weiteren Verlauf nur schwer kompensieren lassen. Das kann dazu führen, dass Käufer die Aufweichung von Garantien im Unternehmenskaufvertrag akzeptieren müssen, obwohl dies nur im Ausnahmefall die Lösung darstellen sollte.

Zudem sollten Beteiligte wissen, dass Versicherer nach Abschluss der Police nur unter bestimmten Bedingungen eine ergänzende Due Diligence für unzureichend abgedeckte Themen akzeptieren. Daher sollte in der Police eine Öffnungsklausel (sogenannte Endorsement Language) aufgenommen werden, in der sich der Versicherer verpflichtet, einzelne Ausschlüsse bzw. Deckungseinschränkungen für bestimmte Garantien noch einmal im guten Glauben zu prüfen, wenn eine Nachtrags-Due-Diligence zu den relevanten Punkten abgeschlossen ist.

Versicherer sind in der Regel auch bereit, in der Police Endorsement Language zum „Upgrade“ des Standards, zu dem Abschlüsse versichert werden (z.B.: von „do not materially misstate“ auf „true and fair view“), in der Police vorzusehen, sobald die relevanten Abschlüsse auditiert worden sind. In diesem Zusammenhang ist allerdings zu beachten, dass in der Nachtrags-Due-Diligence bzw. dem Audit identifizierte Risiken nach allgemeinen Regeln vom Versicherungsschutz ausgeschlossen sind. Ein zentraler Erfolgsfaktor für M&A-Transaktionen ist deshalb, frühzeitig zusätzliche Anforderungen an die Due Diligence zu identifizieren, die beim Einsatz einer W&I-Versicherung zum Tragen kommen.

Mehr Schadensersatzforderungen wegen steigender Marktunsicherheiten

Die Praxis zeigt, dass es bei 10% bis 20% der M&A-Transaktionen im Nachgang zu Schadensersatzforderungen kommt.1 Dabei gilt: Je höher der Kaufpreis, desto höher die Quote. Experten erwarten in nächster Zeit einen Anstieg der Schadensfälle, denn geopolitische Konflikte, unterbrochene Lieferketten, die Energiekrise und steigende Inflationsraten erhöhen das Risiko fehlerhafter Darstellungen in den Finanzzahlen aufgrund von Irrtümern oder vorsätzlichen Täuschungen.

Erfolgsfaktoren – worauf es bei der Durchsetzung von Ansprüchen ankommt

Ansprüche aus Garantieverletzungen zu identifizieren und durchzusetzen ist allerdings eine große Herausforderung, denn solche Ansprüche sind selten eindeutig oder unstrittig. Im Gegenteil: Ihnen liegen oftmals komplexe Rechnungslegungsvorschriften oder vertragsspezifische Regelungen zugrunde, weshalb teils ein erhebliches Maß an Ermessen und somit Subjektivität einfließt, beispielsweise bei der Ermittlung von Schätzwerten. Hinzu kommt: Wenn Käufer Ansprüche identifiziert haben, reicht es nicht aus, eine Schadensmeldung an den Versicherer zu schicken. Stattdessen gilt es, rechtliche und betriebswirtschaftliche Anspruchsgrundlagen zu identifizieren und Finanzdaten systematisch aufzuarbeiten.

Experten können dank ihrer Fachkenntnisse und ihrer Erfahrung aus vergleichbaren Fällen belastbar einschätzen, wie hoch ein Anspruch ausfällt und ob bzw. inwieweit er durchsetzbar ist. Zudem unterstützen sie Versicherungsnehmer bzw. Versicherer, potenzielle Schäden zu untersuchen, aufzuarbeiten und professionell darzustellen – mit klar strukturierten Stellungnahmen, nachvollziehbaren Argumentationsketten und eindeutigen Nachweisen.

Eine aktuelle Studie des Versicherungsmaklers AON bestätigt, dass Regulierungsprozesse deutlich strukturierter ablaufen, wenn die Beteiligten Accounting- und Finance-Experten einbinden. Damit steigt die Wahrscheinlichkeit einer effizienten und sachgerechten Einigung bei M&A-Konflikten. Unter Einbezug von professionellen Versicherungsmaklern gelingt es zudem in ca. 17% aller Schadensfälle, bei zunächst abgelehnten Notifizierungen den Versicherer zu einer Anerkennung des Schadens zu bewegen.

Fazit

Käufer sollten die Erfolgswahrscheinlichkeiten aus W&I-Claims realistisch bewerten und die Chancen und Risiken eines W&I-Claims sorgfältig abwägen. Experten unterstützen bei der Identifizierung, Aufarbeitung und Regulierung potenzieller Schäden und erhöhen so die Erfolgsaussichten auf ein vorteilhaftes Ergebnis erheblich.