Bildnachweis: ©be free – stock.adobe.com, FAS AG.

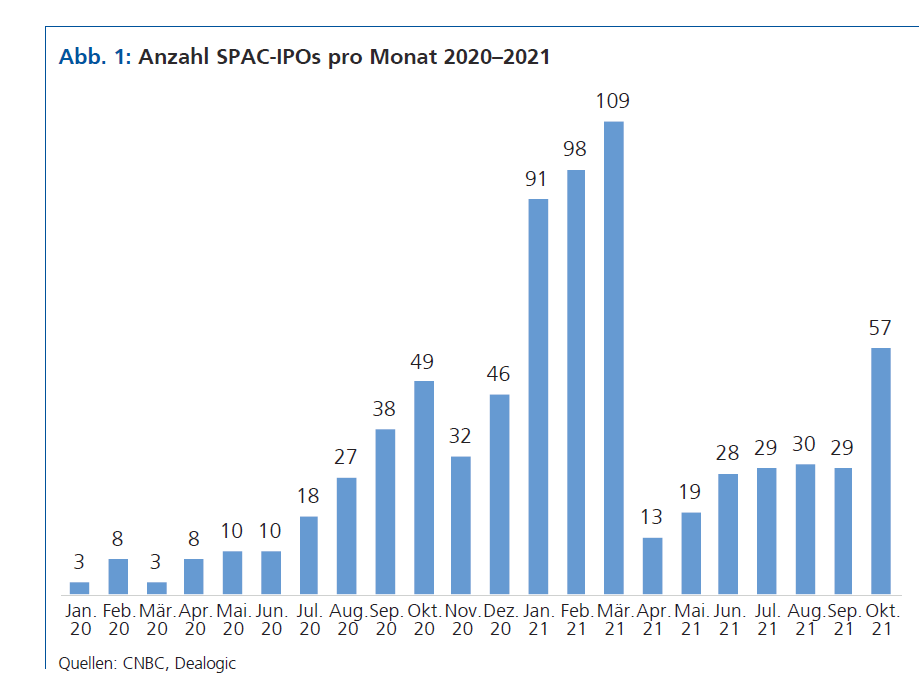

Das Jahr 2020 war ohne Zweifel das Jahr der Wiederauferstehung für Special Purpose Acquisition Companies (SPACs) in den USA. Nachdem in den Vorjahren 46 (2018, 20% aller IPOs) bzw. 56 (2019, 28% aller IPOs) SPACs an die Börse gebracht wurden, „outperformten“ die 248 SPAC-IPOs im Jahr 2020 ihre 202 konventionellen Gegenstücke.

Dieser Trend setzte sich insbesondere aufgrund des gestiegenen Interesses von Privatanlegern an dieser Assetklasse zunächst im ersten Quartal 2021 mit beeindruckenden 297 SPAC-IPOs fort. Im zweiten Vierteljahr kam es aufgrund von zwei Stellungnahmen der US-amerikanischen Börsenaufsicht (Security and Exchange Commission, SEC) hinsichtlich der Bilanzierungsrichtlinien für SPACs zu einem dramatischen Einbruch des Primärmarkts sowie zur Verzögerung von Fusionsvereinbarungen und De-SPACings. Im dritten Quartal stabilisierte sich der Markt und erreichte schließlich mit 57 SPAC-IPOs im Oktober den höchsten Wert seit März dieses Jahres und eine größere IPO-Anzahl als in jedem Monat des letzten. 2021 verzeichnet bislang 559 SPAC-IPOs in den USA mit eingeworbenen Mitteln in Höhe von 151 Mrd. USD.

Reverse-IPO über SPAC bleibt attraktive Alternative

Derzeit sind 551 SPACs auf der Suche nach attraktiven Fusionskandidaten – eine große Herausforderung angesichts der limitierten Zeit und der Größe des konventionellen IPO-Markts (202 bzw. 335 IPOs anno 2020 bzw. 2021). Es ist daher nicht auszuschließen, dass viele SPACs zum Ende ihrer zweijährigen Laufzeit liquidiert werden und die SPAC-Sponsoren ihre Gründungskosten verlieren. Dieser Druck spielt Fusionskandidaten in die Hände und erhöht deren Verhandlungsmacht bei Fusionsverhandlungen mit SPACs; ein Börsengang über eine SPAC bleibt somit eine sehr interessante Option für deutsche kapitalmarktaffine Unternehmen, insbesondere ambitionierte Technologieunternehmen. Junge Technologieunternehmen wählen zunehmend häufiger anstelle einer weiteren Finanzierungsrunde den direkten Weg an die Börse, aktuelle deutsche Beispiele sind u.a. das Biotechunternehmen Immatics sowie Lilium, der Hersteller von visionären Lufttaxis.

Ist die SPAC-Welle in Europa angekommen? Ja!

Die europäischen Kapitalmärkte sind generell konservativer bzw. zurückhaltender als die amerikanische Börse – das trifft auch auf SPACs zu. Im letzten Jahr wurden in Europa neun SPACs gegründet, von denen sich fünf für ein IPO in den USA entschieden. Von den im Jahr 2021 aufgesetzten 39 europäischen SPACs hingegen präferierten nur noch sieben einen Börsengang in den USA – ein klares Votum für Europa! Die IPO-Erlöse der in Europa gelisteten SPACs stiegen von 496 Mio. USD im letzten Jahr (Ø 124 Mio. USD) auf 7,1 Mrd. USD bzw. durchschnittlich 209 Mio. USD. Wachsende IPO-Anzahl und -Volumen der europäischen SPACs unterstreichen eindrücklich, dass die SPAC-Welle von den USA nach Europa übergeschwappt ist.

Die Euronext in Amsterdam hat sich aufgrund des flexiblen niederländischen Gesellschaftsrechts als die präferierte europäische Börse für SPAC-IPOs (elf von 34) herauskristallisiert. Die in den Niederlanden leicht zu gewährleistende Imitierung von US-Strukturen zieht Sponsoren sowie internationale Investoren an.

Auch in Deutschland etablieren sich SPACs und De-SPACings

In Deutschland wurden 2021 vier SPACs an die Börse gebracht, von denen zwei bereits ein De-SPACing erfolgreich durchgeführt haben. Sowohl Lakestar SPAC I ist mit HomeToGo (digitaler Marktplatz für Ferienhäuser und -wohnungen) als auch 468 SPAC 1 mit Boxine (Toniebox und tonies) sehr bald nach dem SPAC-IPO fusioniert. In beiden Fällen waren die SPAC-Sponsoren bereits zuvor in den Targetunternehmen investiert – was eigentlich der SPAC-Philosophie widerspricht.

Lesen Sie hier unser Whitepaper SPACs.

Das Interesse amerikanischer SPACs an europäischen Fusionskandidaten nimmt kontinuierlich zu. Waren es 2020 noch 13 De-SPACings mit europäischen Unternehmen mit einem Transaktionsvolumen von 16,5 Mrd. USD, so sind es in den ersten zehn Monaten des Jahres 2021 bereits 46 (+254%) mit einem Transaktionsvolumen in Höhe von 70,6 Mrd. USD (+328%).

Mittlerweile sind seit 2019 acht deutsche Unternehmen über eine SPAC an die Börse gegangen. Das bekannteste ist sicherlich die Lilium N.V., die 2015 in München mit der Vision eines Flugtaxis gegründet wurde. Im Rahmen der ersten Finanzierungsrunde anno 2016 wurden über 11 Mio. USD, bis 2020 weitere 365 Mio. USD Eigenkapital durch die Gesellschaft eingeworben. 2021 erfolgte dann der Börsengang über eine US-SPAC zu einer Bewertung von 3,3 Mrd. USD – ein typisches De-SPAC-ing, da US-SPACs insbesondere sehr ambitionierte, häufig noch junge Technologieunternehmen als Fusionskandidaten präferieren.

US-Börsenaufsicht nahm SPACs im ersten Halbjahr 2021 in den Fokus

Neben den Vorteilen eines IPOs über eine SPAC ergeben sich aus dieser Transaktionsform jedoch auch Herausforderungen. Aufgrund der kürzeren Börsenzulassungsfristen müssen Fusionskandidaten darauf vorbereitet sein, innerhalb von drei bis fünf Monaten nach Abschluss eines Fusionsvertrags an die Börse zu gehen. Da die meisten Berichts- und Offenlegungspflichten im Vergleich zu einem klassischen IPO bestehen bleiben, müssen Fusionskandidaten angesichts dieser kurzen Zeitspanne im Vorfeld ausreichend Zeit und Ressourcen einplanen, um den Börsengang bestmöglich vorzubereiten.

Lesen Sie hier unser aktuelles E-Magazin.

Die SEC hat mit Schreiben vom 31. März 2021 auf diese komplexen Fragestellungen von SPAC-Transaktionen in den Bereichen Financial Reporting und Governance, Risk und Compliance hingewiesen und unter Hinweis auf die Anforderungen an Qualität und Zuverlässigkeit der Finanzberichterstattung nochmals herausgestellt, dass die Risiken, Komplexität und Herausforderungen, die sich nach erfolgreichem

De-SPACing ergeben (Being Public), nicht unterschätzt werden dürfen.

Dieser Appell zur Bereitstellung hochwertiger Finanzinformationen wurde durch die SEC mit Schreiben vom 12. April 2021 zur bilanziellen Behandlung von Bezugsrechten bzw. Optionsscheinen (sogenannten Warrants), die regelmäßig durch SPACs ausgegeben werden, nochmals bekräftigt.

So sorgte insbesondere die Frage, ob Warrants als Eigenkapitalinstrumente oder als zum beizulegenden Zeitwert bewertete Fremdkapitalinstrumente zu bilanzieren sind, bei Fusionskandidaten für Unsicherheiten im Rahmen von (geplanten) De-SPACings, die teilweise zu Verzögerungen geführt haben. Diese Unsicherheiten sind mittlerweile weitgehend geklärt – Warrants werden nun primär als zum beizulegenden Zeitwert zu bewertende Verbindlichkeiten bilanziell ausgewiesen. Durch diese Klärung ist das in der Vergangenheit wesentliche Risiko für Verzögerungen von De-SPACings beseitigt.

Fazit

Nach einer „Dürrephase“ im Frühjahr und Sommer 2021 hat das Investoreninteresse an SPACs und visionären (Technologie-)Unternehmen im Herbst wieder deutlich angezogen. Ebenso erwarten wir in den kommenden Quartalen von den derzeit 551 suchenden SPACs zahlreiche De-SPACing-Transaktionen. Für deutsche ambitionierte kapitalmarktaffine Unternehmen bieten sich derzeit, gerade bei US-SPACs, sehr attraktive Optionen zur Einwerbung von erheblichen Kapitalmitteln zu sehr interessanten Bewertungen. Die Komplexität und Intensität eines De-SPACings, insbesondere die richtige Auswahl des SPAC-Partners und die Gewährleistung der „IPO-/SPAC-Readiness“, sollten allerdings nicht unterschätzt werden und legen die Hinzuziehung externer SPAC-erfahrener Berater nahe.

ZU DEN AUTOREN

Sven-Roger von Schilling, Gründer und ehemals CEO der zweiten in Deutschland notierten SPAC (European CleanTech I SE), ist Director M&A Strategy/Deal Advisory der FAS AG.

Markus Groß ist Partner und Fabian Grigo Director im Bereich Financial Reporting der FAS AG. FAS ist eine der führenden deutschen Corporate-Finance-Beratungen in Deutschland. FAS hat Immatics 2020 bei dem ersten De-SPACing eines deutschen Unternehmens begleitet. Derzeit beraten die Autoren vier deutsche Technologieunternehmen bei der Vorbereitung von De-SPACings.