Bildnachweis: ©Adobe Stock – Andrii Yalanskyi.

Gewinnbeteiligung versus echte Kapitalbeteiligung: Warum es langfristig Vorteile bringen kann, Mitarbeiter zu Mitunternehmern zu machen.

Mitarbeiterbeteiligungsprogramme (MAB) zielen auf eine Vermögensbildung der Mitarbeiter und deren Teilhabe am wirtschaftlichen Erfolg des Unternehmens ab. Ein steigender Unternehmenswert ist damit nicht nur im Sinne der Investoren, sondern auch der Beschäftigten. MAB sind für Unternehmen jedweder Größe ein effektives Instrument im Wettbewerb um hoch qualifizierte Talente und zur Stärkung der Bindung der Mitarbeiter an ihr Unternehmen. Im Start-up-Bereich als Motor der unternehmerischen Entwicklung eines Landes sind MAB der zentrale Schlüssel für die Entwicklung eines dynamischen Start-up-Ökosystems wie beispielsweise im Silicon Valley.

Die reine Gewinnbeteiligung ist in Europa stärker verbreitet als die Kapitalbeteiligung. Allerdings kommen die intendierten Anreize bei einer Teilhabe an den Entscheidungsprozessen über die Einräumung von Gesellschaftsanteilen stärker zum Tragen. Eine derartige Mitarbeiterbindung kann auch im späteren Lebenszyklus eines Unternehmens hilfreich sein, so bei Nachfolge- und Übernahmesituationen.

Angelsächsischer Raum in Vorreiterrolle

Im internationalen Ländervergleich unterscheiden sich die rechtlichen Rahmenbedingungen von MAB erheblich, wobei dies den länderspezifischen historisch-ökonomischen Entwicklungen geschuldet ist, wie in der Studie im Auftrag des BMWi: „Verbreitung der Mitarbeiterkapitalbeteiligung in Deutschland und Europa – Entwicklungsperspektiven“ unter anderem Lowitsch et al. 2020 für Europa umfassend dargestellt. Die große Risikobereitschaft, die attraktiven Exitmöglichkeiten und die flexiblen arbeitsrechtlichen Regelungen haben in den USA zur positiven Entwicklung von MAB beigetragen. Auch in Großbritannien wurden bereits 1978 erste steuerliche Anreize für die Beteiligung von Mitarbeitern geschaffen. Viele kontinentaleuropäische Unternehmen hingegen stehen MAB skeptisch gegenüber, insbesondere in Form von echten Kapitalbeteiligungen oder Optionen hierauf, was beispielsweise in Deutschland auf einen Mangel an Unternehmergeist und Social Capital zurückgeführt wird.

Es gibt derzeit weder auf EU-Ebene noch darüber hinaus harmonisierte Regelungen zur Einführung von MAB. Daher sind regelmäßig Länderstudien erforderlich, sofern MAB bei internationalen Unternehmen aufgesetzt werden sollen. Ihre grenzüberschreitende Einführung ist komplex und ressourcenaufwendig. In der Regel werden für die einzelnen Länderstandorte adaptierte Programme aufgesetzt, so zum Beispiel als Unterbeteiligungsprogramm oder durch Tochtergesellschaften vor Ort.

Beste Rahmenbedingungen in baltischen Staaten

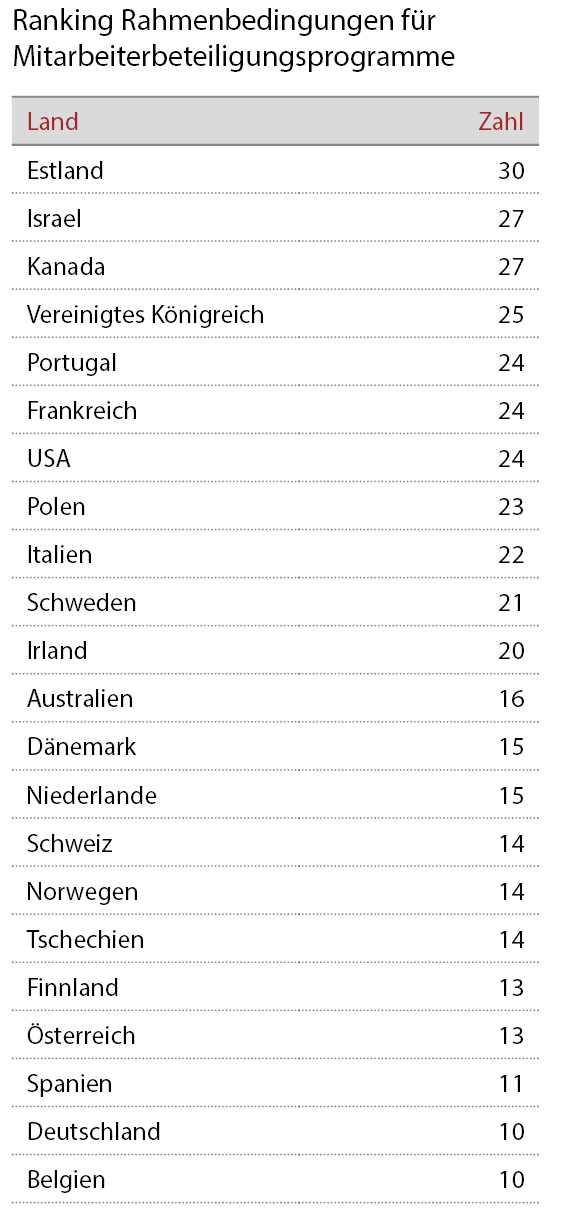

Deutschland nimmt im internationalen Vergleich nach dem Ranking von Index Ventures zum Venture-Capital-(VC-)Bereich den vorletzten Platz im Hinblick auf Rahmenbedingungen für MAB ein. Auch die Einführung des Besteuerungsaufschubs bei der Einräumung echter Anteile nach § 19a EStG anno 2021 habe daran nichts geändert, so Dominic Jacquesson von Index Ventures, die Attraktivität des deutschen Regimes für MAB sei nicht signifikant erhöht worden. Auf den ersten Plätzen liegen die baltischen Staaten. Auslöser für die Verbesserung der Rahmenbedingungen dort war ein Projekt der Europäischen Kommission 2017/2018 zur Erforschung und Unterstützung der MAB in der Region.

Die Gesamtschau ergibt, dass im nicht-deutschen Ausland für Mittelstand und Start-ups üblicherweise Anteilsoptionen eingesetzt werden, so auch WEITNAUER (2022): International Venture Capital Terms, C.H.Beck. Vesting-Perioden und Leaver-Fälle können so ohne Anteilsübertragungen abgebildet werden. Der Ausübungspreis kann auf den Anteilswert zum Zeitpunkt der Optionseinräumung festgesetzt werden, um steuerliche Vorteile zu nutzen.

Übliches Programm in den USA ist die Gewährung von Optionen auf echte Anteile durch „Incentive Stock Options“ (ISO). Unternehmen können sich auf Bewertungsgutachten zum Marktwert der Stammanteile von unabhängigen Dritten stützen, Abschnitt 409A IRC (Internal Revenue Code). Ein reduzierter Ausübungspreis wird so von den Steuerbehörden anerkannt. Die Wertsteigerung unterliegt der Kapitalertragsteuer. Die Übertragung von Anteilen ist nicht formbedürftig. Eine „hausinterne“ Unternehmensnachfolge wird über spezielle ESOP-Fonds für Mitarbeiter ermöglicht, die einen internen Markt zum Kauf und Verkauf von Anteilen des Unternehmens schaffen.

Teurere Lohnbesteuerung nachteilig

Bei Start-ups, die in Deutschland, Österreich und Spanien typischerweise als GmbH oder ähnliche Rechtsformen auftreten, werden Mitarbeitern mangels Alternativen virtuelle Beteiligungen angeboten. Die Besteuerung erfolgt damit als (teurere) Lohnbesteuerung zum Zuflusszeitpunkt. Es existiert kein einfaches, verlässliches Bewertungsverfahren. Da für Start-ups mangels Marktreife die gängigen Bewertungsverfahren nicht anwendbar sind, stellen sie üblicherweise auf die letzte Finanzierungsrunde ab. Nicht börsennotierte mittelständische Unternehmen weichen beispielsweise auf stille Beteiligungen als MAB aus. In börsennotierten AGs sind Aktien-(Options-)Programme verbreitet. Übertragungen von GmbH-Anteilen sind beurkundungspflichtig, daher bürokratisch und die Anteile wenig fungibel. Das österreichische Mitarbeiterbeteiligungsstiftungsgesetz ermöglicht die Bildung eines Kernaktionärs mit einheitlicher Stimmrechtsausübung zur Verhinderung feindlicher Übernahmen.

In Großbritannien wurde mit dem Enterprise-Management-Incentives-(EMI-)Programm ein Anteilsoptionsprogramm für kleine Unternehmen geschaffen, bei dem der Wertzuwachs der Anteile bei ihrer Veräußerung der Kapitalertragsteuer unterliegt. Das Unternehmen kann eine gesicherte Bewertung mit der Steuerbehörde vor der Gewährung der Optionen vereinbaren. Bei Ausübung und Ausgabe der Optionen fallen keine Einkommensteuer oder Sozialversicherungsbeiträge an. Eine Übertragung von Anteilen ist nicht formbedürftig. Alternativ ist die Gewährung von „Hurdle Shares“ möglich. Hurdle Shares sind eine eigene Anteilsklasse, die nur im Falle einer Wertsteigerung des Unternehmens über einem bestimmten Schwellenwert einen Gewinnanspruch für die Inhaber begründen. Besteuert wird der Kapitalertrag aus dem Anteilsverkauf. Nachfolgesituationen wird mit dem Employee Ownership Trust (EOT) begegnet. Hierbei wird Kapitalertragsteuerbefreiung gewährt, wenn eine Mehrheitsbeteiligung an einem Unternehmen auf eine MAB-Treuhandgesellschaft übertragen wird.

In Lettland, Estland und Litauen können die Mitarbeiter nach einer Mindesthaltedauer ihre Optionen ausüben und der Erlös aus dem Verkauf der Anteile wird begünstigt besteuert. Ausübungspreis kann der Nominalwert sein, ohne dass bei der Gewährung der Option eine Steuer anfällt. Die Differenz zwischen dem Verkaufs- und dem Ausübungspreis wird in Estland als Einkommen und in Lettland und Litauen als Kapitalertrag besteuert. In Estland wurde 2020 die notarielle Beurkundung bei Übertragung von Anteilen abgeschafft.

In Frankreich bietet das Anteilsoptionsprogramm „Bons de souscription de parts de créateur d’entreprise“ (BSPCE) die günstigsten Konditionen für Start-ups. Beim Verkauf der Anteile fällt auf die Differenz zwischen Verkaufs- und Erwerbspreis Lohnsteuer an. Für größere Unternehmen gibt es Restricted Stock Units (RSU oder AGA). Nach einer Mindesthaltedauer der Aktien können Mitarbeiter diese zu einem reduzierten Preis erwerben. Es existieren gesetzliche Bewertungsregeln, etwa die Berücksichtigung von Bewertungsabschlägen aufgrund abweichender Ausgestaltung von Anteilsklassen. Mit der „société par actions simplifiée“ (SAS) wurde eine Kapitalgesellschaft geschaffen, die eine beurkundungsfreie Übertragung von Anteilen ermöglicht. Als Nachfolgevehikel steht die FCPE de Reprise (Fonds für die Übernahme durch Arbeitnehmer) zur Verfügung.

Die Analyse der verschiedenen Ländermodelle kann sowohl dem Gesetzgeber als auch dem Rechtsanwender Impulse und Anregungen für die Gestaltung von MAB geben. Die European Startup Nations Alliance (ESNA) hat zum Ziel, Standards für Start-ups aus Best-Practice-Fällen der Mitgliedsländer zu entwickeln. Schwerpunkt für MAB liegt auf regulatorischen Verbesserungen für Anteilsoptionen. Als Ziele werden eine Endbesteuerung aus Kapitalertrag sowie die Möglichkeit der Ausgabe von Optionen auf stimmrechtslose Anteile genannt. Dem Entwurf des BMWi für eine Start-up-Strategie, der unter anderem eine Überprüfung des Anwendungsbereichs des § 19a EStG, insbesondere auch des Besteuerungsaufschubs bis zum Ende der zwölfjährigen Haltefrist und zu einem Arbeitgeberwechsel vorsieht, fehlt es noch an Klarheit im Hinblick auf die Schaffung einer MAB-Form, die einfach und rechtssicher nur einer Endbesteuerung nach Kapitalertragsteuer unterliegt. Ferner sollte der Anwendungsbereich über kleine KMU bis in den Mittelstand reichen und Erleichterungen bei der Anteilsübertragung und Verlässlichkeit in Bewertungsfragen geschaffen werden.

FAZIT

Ländern wie Deutschland, Österreich und Spanien ist dringend anzuraten, ihre Rahmenbedingungen so zu ändern, dass auch im Mittelstand und bei Start-ups MAB über die Gewährung von Optionen auf echte Anteile gängiges Modell werden können, um den volkswirtschaftlich elementaren Anreizen von MAB gerecht zu werden. Es sollte daher weniger über die Verbesserung des Modells des Besteuerungsaufschubs nachgedacht werden als über Optionsmodelle (bedingtes Kapital auch bei der GmbH) verbunden mit dem Teileinkünfteverfahren wie für den Carry von Fondsmanagern. Die Dringlichkeit wird verstärkt vom Fachkräftemangel und den hohen Personalkosten, mit denen deutsche Start-ups belastet sind. Deutschland sollte sich auch an den erprobten Nachfolgemodellen in anderen Ländern orientieren und Modelle zur Etablierung von Treuhandstrukturen, Stiftungen oder Zweckgesellschaften entwickeln. Entsprechende Anreize würden dem Erhalt der erfolgreichen (Familien-)Unternehmerkultur in Deutschland dienen.