Bildnachweis: peshkova – stock.adobe.com, © Tobrono – stock.adobe.com.

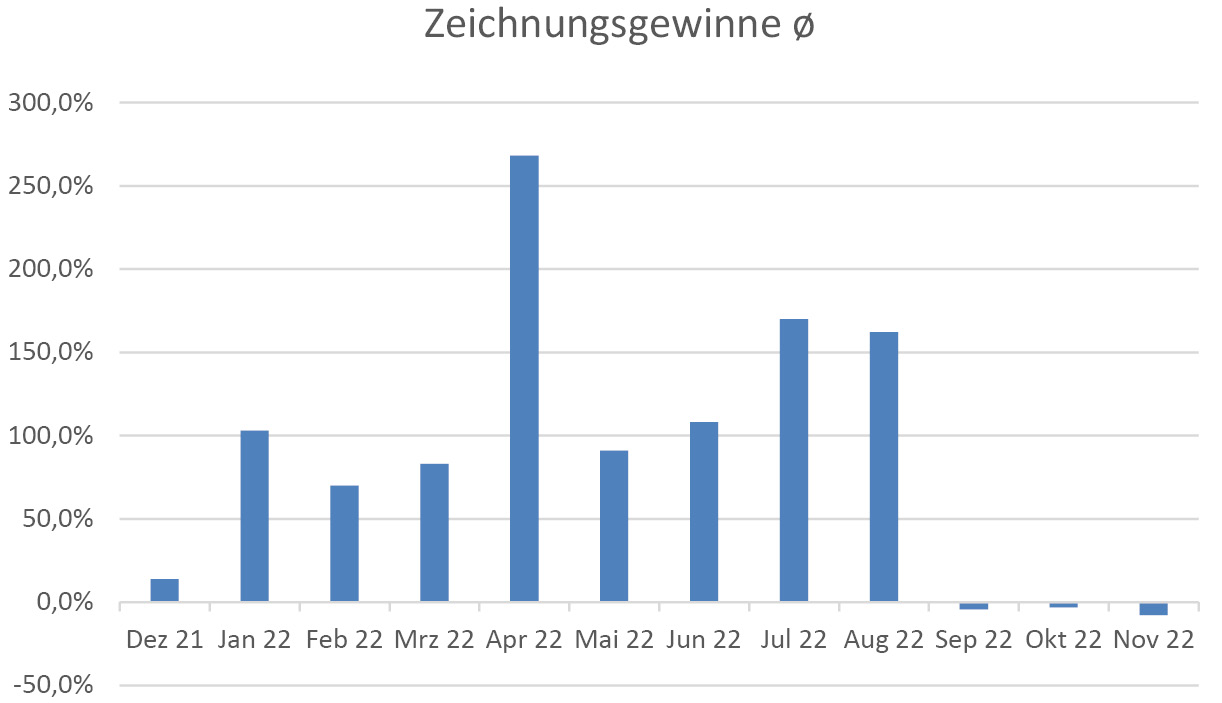

Der US-IPO-Markt läuft nach wie vor ungewöhnlich unrund. Seit dem Sommer sank die Anzahl der Börsendebütanten sogar noch weiter. Dementgegen gingen die zuletzt ungewöhnlich hohen Zeichnungsgewinne aber auch wieder zurück. Bis Ende November ist das Jahr jedenfalls das schwächste seit Beginn der GoingPublic-Aufzeichnungen.

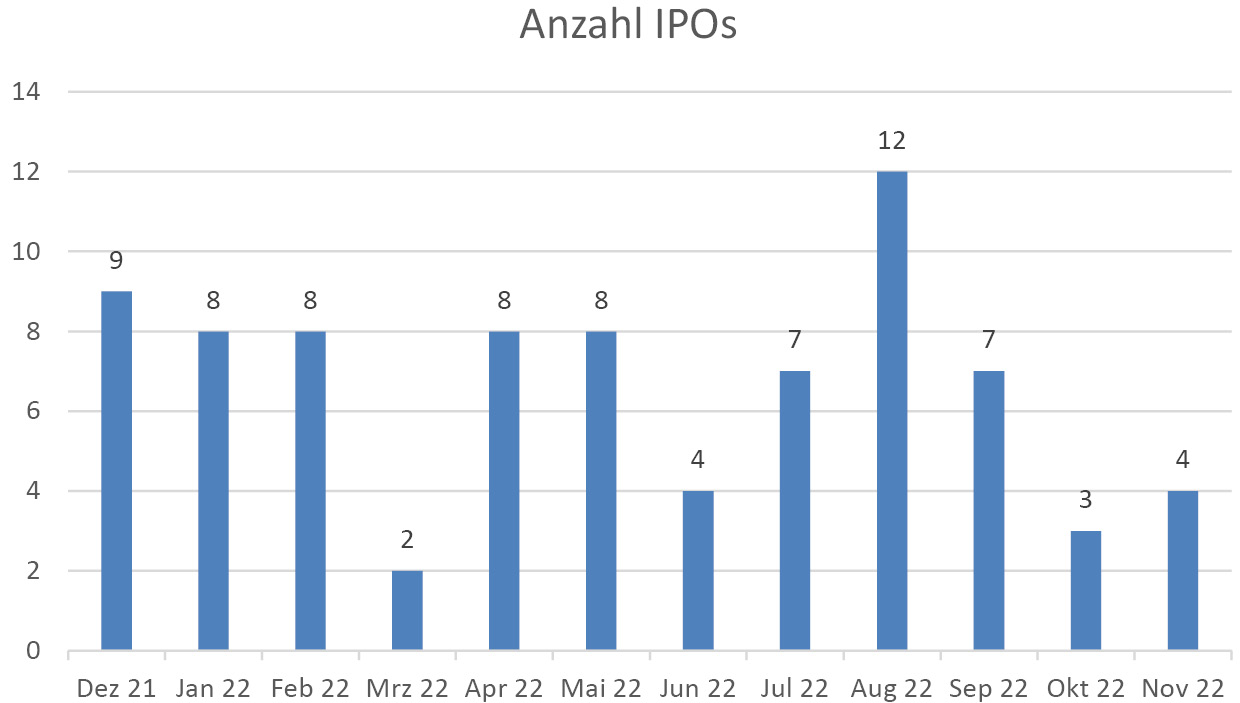

Trotz sich in Teilen erholender Aktienmärkte lief es am US-IPO-Markt auch in den vergangenen Monaten weiter nicht rund. Im Gegenteil: Erneut musste ein Rückgang an IPOs verzeichnet werden. Von September bis November haben lediglich 14 Unternehmen ihren Weg an NASDAQ und NYSE gefunden (ohne SPACs), im Vorjahr waren es noch 105.

Hier finden Sie die GoingPublic IPO Watchlist.

Dagegen stieg insbesondere aufgrund des IPOs von Corebridge Financial (Versicherer) das Emissionsvolumen (EV) wieder etwas an. Der Börsengang des AIG-Spin-offs hievte den September mit knapp 2 Mrd. USD vor den bisherigen Spitzenmonat Januar (1,7 Mrd. USD). Dennoch fand dieser Herbst mit nur 3,2 Mrd. USD im Vergleich zum Vorjahreszeitraum mit einem EV von 46 Mrd. USD so gut wie nicht statt.

Und während das ganze Jahr bis dato erst 71 US-IPOs gesehen hat, waren 2021 bereits 370 zusammengekommen. Auch mit einem Gesamt-EV von nur 7,7 Mrd. USD ist 2022 bislang das weitaus schwächste IPO-Jahr seit unserer Aufzeichnung. Daran wird dann auch der Dezember nichts mehr ändern können. 2021 waren es Ende November bereits 126 Mrd. USD.

Zeichnungsgewinne sinken deutlich

Seit dem Aufkommen von Berichten, die NASDAQ wolle Prüfungen und Regeln für kleinere IPOs verschärfen, sind zudem die Zeichnungsgewinne (ZGs) von ihren teils stellaren Niveaus wieder auf Normalmaß gesunken. Erstmals in diesem Jahr waren die Zeichnungsgewinne in allen vergangenen drei Monaten wieder negativ.

Bis Ende August waren Unternehmen wie Magic Empire Global (Finanzdienstleister aus Hongkong, 2.325%), Ostin Technology Group (LCD-Displays, 890%), Yoshitsu (Gesundheits-/Beautyprodukte; 700%), Blue Water Vaccines (Biotech/Infektionskrankheiten; 540%) oder Visionary Education Technology (Bildungsanbieter; 525%) nur die ersten fünf von insgesamt 19 IPOs mit Startgewinnen im mindestens dreistelligen Zuwachsbereich.

Den mit Abstand höchsten ZG verbuchte aber der chinesische Textilproduzent Addentax Group im August mit über 13.000% (!); in der Grafik wird daher für den August der Median verwendet. Ein historischer Rekord für die NASDAQ. Jedoch hat nur der chinesische Finanzdienstleister AMDT Digital (ZG: 256%) mit aktuell +120% im Gegensatz zu den vorgenannten eine IPO-Performance im positiven Bereich. Addentax etwa notiert aktuell bei -70%.

Corebridge Financial größtes IPO des Jahres

Der August war mit zwölf IPOs bislang der aktivste Monat 2022, im September fiel die Zahl bereits wieder auf sieben zurück. Hervorzuheben war Corebridge Financial, die mit einem EV von knapp 1,7 Mrd. USD (Market Cap: 13,8 Mrd. USD) das bislang größte IPO des Jahres darstellen, vor dem Assetmanager TPG (EV: 1 Mrd. USD). Mit Third Harmonic Bio, die ein EV von 185 Mio. USD generierte, gesellte sich zudem noch das viertgrößte Biotech-IPO hinzu. Third Harmonic Bio sowie die US-Regionalbank LINKBANCOR notieren als Einzige des Monats noch im grünen Bereich.

Mobileye Global drittgrößter Börsengang

Der Oktober war mit drei IPOs nach dem März der zweitschwächste Monat 2022. Dies waren das auf Cybersecurity spezialisierte Castellum, das fünftgrößte Jahres-Biotech Prime Medicine (EV: 175 Mio. USD) und das mit einem EV von 861 Mio. USD drittgrößte Jahres-IPO vom israelischen Spezialisten für autonomes Fahren Mobileye Global (Market Cap: 17 Mrd. USD). Mobileye ist profitabel und gilt als einer der Marktführer in diesem Bereich. Das Unternehmen wurde erst 2017 von Intel für 15 Mrd. USD von der Börse genommen. Und auch Mobileye ist eines der wenigen IPOs in diesem Jahr, das über dem Ausgabepreis notiert (aktuell: +60%).

Nur vier kleinere IPOs im November

Die vier IPOs im November brachten es zusammen auf ein EV von lediglich 170 Mio. USD, über die Hälfte davon gingen an die auf Krebstherapien spezialisierte Acrivon Therapeutics. Dazu gesellten sich der Onlinespieleentwickler Snail, der Produzent von Molybdän-100-Isotopen für industrielle Anwendungen ASP Isotopes und die chinesische Hotelkette Atour Lifestyle Holdings.

Atour Lifestyle Holdings managt ein Portfolio von gehobenen Mittelklassehotels speziell für junge, wohlhabende Klientel und konnte seinen Gewinn nach dem ersten Handelstag von 17% auf mittlerweile über 50% ausbauen. Auch im November das einzige IPO, das im Plus notiert.

IPO-Markt vorerst weiter eingefroren

Im Dezember fand mit dem Produzenten künstlicher Diamanten für das Juweliergeschäft sowie Industrieanwendungen Adamas One erst ein Börsengang statt (EV: 11 Mio. USD). Auch wenn die Liste an Kandidaten, die ihre Notierungsanträge bei der SEC eingereicht haben, nach wie vor lang ist: Zuletzt haben auch zahlreiche IPO-Kandidaten ihre Börsenpläne vorerst wieder auf Eis gelegt. Insofern ist es fraglich, ob es zum Jahresende noch zu einer (erhofften) Belebung am IPO-Markt kommt.

Zu den Kandidaten, die dann auch für den Jahresauftakt 2023 infrage kommen, zählen u.a.: KinderCare Learning Companies (Bildungsanbieter; geplantes EV: 500 Mio. USD), Savers Value Village (u.a. Second-Hand-Textilien; 250 Mio. USD), MN8 Energy (Solar- und Batteriespeicherproduzent; 100 Mio.), Skyward Specialty Insurance Group (Versicherer; 100 Mio. USD), TXO Energy Partners (Öl- und Gasexplorer; 100 Mio. USD), BKV Corp. (Gasförderer; 100 Mio. USD), Global Mofy Metaverse (Digitalmarketing; 30 Mio. USD), Pineapple Financial (Hypothekenanbieter; 17 Mio. USD) oder BullFrog AI Holdings (Medikamentenentwickler; 8 Mio. USD).

Verglichen mit den zahlreichen Mini-IPOs zuletzt also eine ganze Reihe von potenziell wieder größeren Börsengängen. Doch wie bereits erwähnt: Das Jahr 2022 könnte definitiv eines der schwächsten Jahre – wenn nicht das schwächste überhaupt – des US-IPO-Markts werden. An Spannung, wie es in den ersten Wochen 2023 weitergeht, mangelt es dafür aber nicht.

Autor/Autorin

Ike Nünchert ist Mitglied des Autoren-Teams und schreibt für GoingPublic On- & Offline-News rund ums Börsengeschehen schwerpunktmäßig in Europa und den USA. Ein weiterer Berichtsfokus liegt beim Segment gründergeführter börsennotierter Unternehmen.