Trend Richtung USA

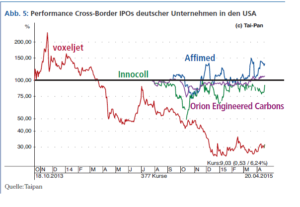

Hummel rechnet mit zwischen drei und fünf IPOs deutscher Unternehmen in den USA in diesem Jahr. Auch Martin Steinbach, der bei EY den Bereich IPO und Listing Services in Deutschland, Schweiz und Österreich verantwortet, geht von bis zu fünf Cross-Border-IPOs für 2015 aus. Zwar seien der überwiegende Teil der Unternehmen, die in den USA an die Börse

gehen, Life-Sciences-Unternehmen, genauer: aus der Biotechnologie, aber eben auch zunehmend Technologieunternehmen. „Es gibt jetzt einen breiteren Trend von schnell wachsenden deutschen Technologieunternehmen, die den Weg in die USA

suchen“, erklärt Hummel. „Insofern ist der Gang über den Atlantik hauptsächlich dadurch getrieben, dass es andere Bewertungen gibt und die Möglichkeit, kleinere Börsengänge mit attraktiven Bewertungen durchzuführen“, fasst Steinbach zusammen. Auch will er ein Umdenken erkennen: „In den letzten fünf bis sechs Jahren hat sich im Rahmen der Überlegungen zur Strategieoption IPO etwas geändert. Die Frage nach dem richtigen Börsenplatz ist zur Standardfrage der Unternehmen geworden“, erklärt er. Allerdings gibt es bei der Wahl des richtigen Börsenplatzes nicht nur Limitierungen in Bezug auf die thematische Ausrichtung der Unternehmen oder den unternehmerischen Bezug zu den USA, sondern vor allem was die Größe des Unternehmens und die Größe der einzuwerbenden Finanzierung betrifft. So sei der Gang an die Börse in den Vereinigten Staaten gerade für Unternehmen von Interesse, die Wachstumskapital in einer Größe von 80 bis 200 Mio. EUR benötigen würden. Für Unternehmen wie Rocket Internet und Zalando, die deutlich größere Tickets lösten, ist auch weiterhin Deutschland von Interesse – da es hier bei den richtigen Themen auch eine breite internationale Investorenbasis

gibt. Von der NYSE erhielt das GoingPublic Magazin auf Anfrage die Antwort, dass man stolz darauf sei, mehrere deutsche

Unternehmen gelistet zu haben, gemeint waren hier sicherlich Primärlistings wie besagte Voxeljet. Diese würden zusammen

eine Marktkapitalisierung von 161 Mrd. USD auf die Waage bringen. „Beinahe die Hälfte der weltweiten Stammaktien (Equity

Shares) wird in US-Märkten gehandelt und es gibt einen tiefen Pool an Liquidität in den US-Märkten.“ Globale Investoren

außerhalb der USA seien laut NYSE mit 4,5 Bio. USD in US-Aktienmärkten investiert.

Life Science geht nur im Ausland – oder?

Nach Einschätzung von EY werden bei einigen deutschen Biotech-Firmen durchaus ernsthafte Vorbereitungen für einen Gang aufs Parkett getroffen – das allerdings weniger in Frankfurt. Zwei Gründe führt der Studienautor des jährlichen Deutschen Biotechnologie-Reports und Leiter des deutschen Life Science Centers von EY, Siegfried Bialojan, an: In Deutschland fehle es weiterhin an Anlegern, die bereit seien, in zeit- und vor allem kapitalintensive Bereiche wie die Entwicklung von Wirkstoffen zu investieren, die zudem mit einem hohen Ausfallrisiko versehen seien. Andererseits verfügten Banken nicht in ausreichendem Maße über Branchenexperten, die sich fachgerecht mit den Bedürfnissen von Biotech-Unternehmen und deren komplexen Sachverhalten auseinandersetzen können. „An der chronischen Unterfinanzierung der deutschen Biotech-Industrie hat sich bislang leider wenig geändert“, fasst Bialojan zusammen. Und so bleibt deutschen Firmen in ihren Börsenplanungen nur der Weg ins Ausland, zumal viele von ihnen bereits mit ausländischen Pharma-Unternehmen kooperieren. Zudem bieten Börsen wie die Amsterdamer Euronext ein gutes Umfeld für kleinere Unternehmen ohne nennenswerte Umsätze. Stimmen nach einem „Neuen Markt 2.0“, vor wenigen Monaten hörbar erklungen, sind inzwischen auch deutlich verstummt. „Besonders im Life-Sciences-Sektor existiert die Wahrnehmung, eine höhere Bewertung in den USA zu bekommen. Vielmehr ist für Unternehmen die Transaktionssicherheit ein zentrales Thema, also wie wahrscheinlich das IPO auch wirklich erfolgreich durchgeführt werden kann“, erklärt Steinbach.

Fazit

Was die Unternehmen lockt, sind neben höheren Bewertungen, Einordnung in die Peergroup, einer tieferen Liquidität und einer breiteren Investorenbasis auch eine Anzahl anderer Faktoren wie Standort, Zielmarkt, Medieninteresse und Coverage-

Tiefe. Eines ist deutlich: Die Bewertungs- Arbitrage ist ein wichtiges, aber bei Weitem nicht das alleinige Motiv. Je nach Sektor, Zielmarkt, Unternehmensgröße, Peergroup und vor allem dem Stadium der Finanzierung muss jedes Unternehmen

selbst zu einer Entscheidung finden. Ein breiter Trend sind Cross-Border-Listings noch nicht, aber im Vergleich zur

Gesamtzahl der (wenigen) IPOs hierzulande durchaus respektabel. Voxeljet an der Nasdaq, ProBioDrug an der Euronext,

Uniwheels demnächst in Warschau: Die Globalisierung gibt es am Kapitalmarkt schon lange, der Wettbewerb um deutsche

Emittenten scheint nun erstmals eine neue Dimension zu erreichen. Die Cross-Border IPO-Aktivität deutscher Unternehmen

sollte auch ein Warnsignal für die Deutsche Börse sein! Wer sich bei der Emittentenbetreuung (auch der bereits

gelisteten) bisher noch nicht ausreichend positioniert hat, wird wie mancher unserer europäischen Nachbarn international

schnell in die 2. oder 3. Liga absteigen.